引言:净息差作为观察银行业盈利能力最为核心的指标(因为银行业收入来源以利息收入为主),它是分析银行业不可缺的指标之一,往浅了说净息差代表银行的盈利能力(净息差越高意味着银行的盈利能力越强),让大家可以更为直观的分辨出哪家银行的盈利能力强,往深了说,大家可以通过分析净息差的构成,看到不同银行,对于资产端配置以及负债端的配置,使大家可以更为深入的了解一家银行。

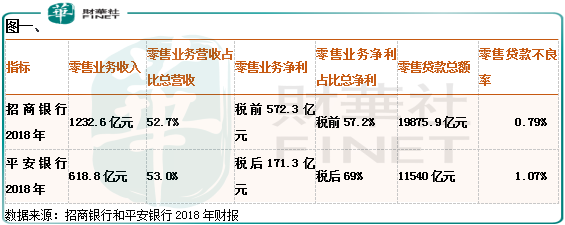

招商银行(600036-CN;03968-HK)和平安银行这两家银行均是战略定位于零售银行(零售业务利润高、坏账较低),且均是近几年发展不错的银行。招商银行深耕零售银行时间较长,其发展的更加成熟,相比较其他银行优势也更加明显,这点从资本市场给招商银行的估值(市盈率、市净率)就可以看出,远远高于其他银行。截至2018年末招商银行零售业务实现的收入占到总营收52.69%。然而,平安银行虽然发力零售业务时间较短,但背靠中国平安这颗“大树”,近几年转型零售银行也比较成功,截至2018年末平安银行零售业务实现收入占到总营收的53.0%。

这两家银行的零售业务,给公司带来的收入占比上,具有很高的可比性。那么,这两家银行的净息差谁高谁低呢?

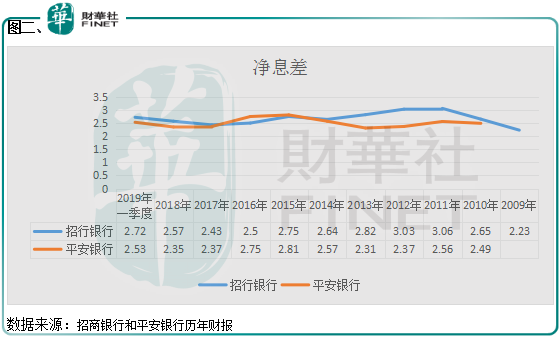

财华社整理了招商银行和平安银行两家公司近十年的净息差数据(图二),发现2015年之前招商银行的净息差普遍高于平安银行,差距比较明显,但是近几年在平安银行发力零售业务之后,平安银行的净息差逐渐和招商银行的净息差缩小,甚至个别年份已经高出招商银行。如果简单看两家银行的净息差数据,还真很难确定哪家银行更加优秀,毕竟净息差数据差别并不是特别明显,有点棋逢对手的意思。

这里值得一提的是,股份行当中,近两年净息差可以保持2%以上的并不多,平安银行和招商银行的净息差在股份行当中都算不错的。

招商银行和平安银行的净息差,差别不明显,我们就来看看两家银行的净息差是怎么构成,哪家更有优势呢?

净息差的构成由银行全部利息收入减银行全部利息支出除全部生息资产

我们先来看计息负责端,招商银行2018年计息负债端平均成本只有1.90%,而平安银行计息负责端的平均成本却高达2.85%,招商银行的负债端成本比平安银行的负债端成本低了足足近一个百分点,如果两家公司资产端收益一样,平安银行的盈利能力要大大弱于招商银行的。

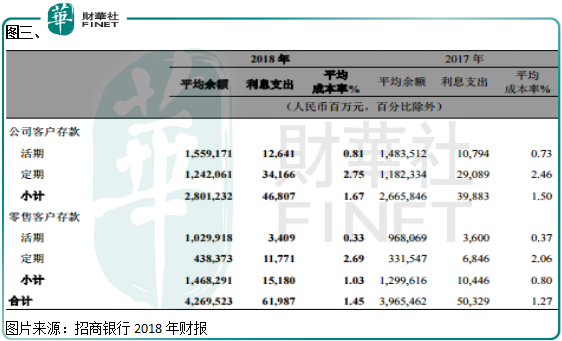

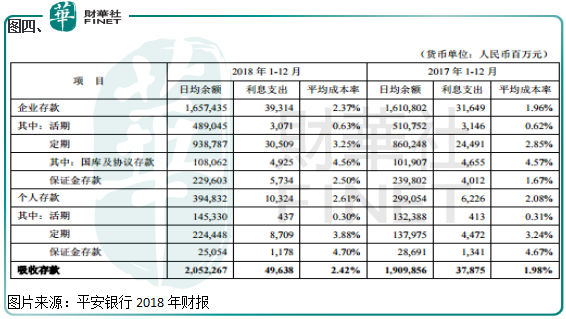

再来具体看,两家银行的计息负债端规模最大的就是吸收客户存款。招商银行2018年吸收存款(42695.2亿元)占比总负债约73%,平均成本率1.45%,平安银行吸收存款(20522.7亿元)占比总负债约66%,平均成本率2.42%,拉开两家银行负债端成本率的主要原因已经很明显了,平安银行吸收存款承担的平均成本支出要大大高于招商银行。

从客户存款构成来看,招商银行的客户存款主要以活期存款为主,公司客户存款和零售客户存款中活期存款总额为25890.9亿元,占客户存款总额的60.6%,不管是公司客户存款中的活期存款,还是零售客户存款中的活期存款,年化利息率都不到1%,很明显了,哪家银行吸收存款中的活期占比越高,就大概率决定了这家银行的计息负债端的成本率。

到这里,估计猜都可以猜出平安银行负债端为什么输给招商银行了。平安银行的客户存款主要以定期存款为主,公司客户存款和零售客户存款中活期存款总额为6343.8亿元,占客户存款总额的30.9%,这个占比大幅低于招商银行的数据,而平安银行和招商银行一样,不管是企业活期存款还是个人活期存款,支付的利息率都不到1%,所以,这也是为什么平安银行的计息负债端成本大幅高于招商银行的了。

两家银行负债端成本率差别比较大,但是息差差别却并不大,那么,平安银行的资产端收益率就应该比招商银行的高。

2018年平安银行生息资产端总的收益率为5.11%,招商银行生息资产端总的收益率为4.34%,很明显,平安银行生息资产端总的收益率,高出招商银行的一大截,弥补了负债端成本高的问题,使两家银行净息差不相上下。

两家银行生息资产端占比规模最大的就是贷款和垫款,这一块的收益率区别也较大,招商银行贷款和垫款占比总负债约61%,平均收益率为6.45%,平安银行贷款和垫款占比总负债约57%,平均收益率5.13%。

生息资产端收益率平安银行比招商银行为什么高的原因出来了,因为,占比贷款规模最大的贷款和垫款业务,平安银行的收益率高出招商银行1.32个百分点,如果说,两家银行贷款和垫款业务的坏账率基本相同,那么,平安银行确实不比招商银行差,因为他可以找到收益更高的资产且风险不大。

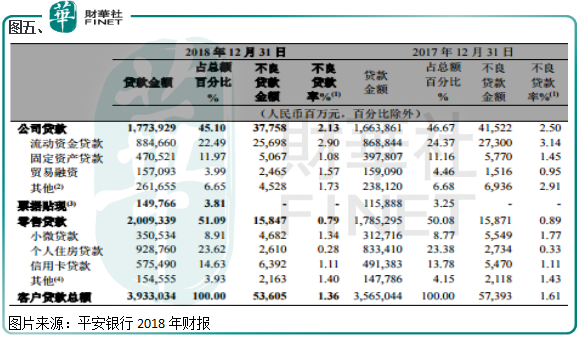

我们再来往下看,招商银行的贷款分为公司贷款和零售贷款,其中公司贷款2018年的不良贷款率为2.13%,零售贷款的不良率为0.79%,总的不良率为1.36%。其中,零售贷款中的个人住房贷款占比总贷款23.6%,坏账率只有0.28%,他是公司优质贷款客户中的优质客户,这也是拉低公司总不良贷款率的主要原因,可见房地产市场对银行的报表有多么重要。

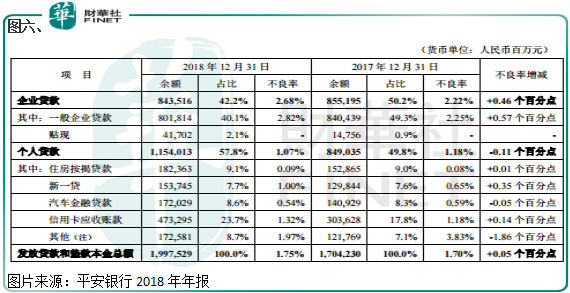

再来看平安银行的数据,公司企业贷款不良率2.68%,高于招商银行的,个人贷款不良率1.07%,高于招商银行的,总的贷款不良率为1.75%,高于招商银行的。很明显,平安银行并没有上面我们所想的那么优秀,他为了高收益,为了较高的息差,把资产配置到一些收益高,但风险也大的行业里面了。

另外,平安银行近几年信用卡贷款业务快速膨胀,截至2018年末公司信用卡贷款已经是个人贷款占比最高的贷款项目(2018年信用卡贷款坏账有抬升迹象),但是,信用卡贷款业务的坏账率具有滞后性,在这块业务快速扩张的时候,坏账率容易被掩盖,而等到这块业务增速放缓的时候,真实的风险才会显现。

从上述我们发现,虽然招商银行净息差和平安银行的差别不大,但是两家银行在资产端和负债端的配置则完全不同,平安银行负债端为了拉到存款,不得不高息拉存款,负债端成本较高,公司想要赚钱,资产端又不得不配置到高收益、高风险的项目上,进而,坏账生成会比招商银行的高。而招商银行负债端对客户具有较高的粘性,活期存款占比高,负债端的成本较低,在资产端的配置选择性就会比较大,尽可能规避掉一些虽然收益可观,但是风险也较高的项目。

截至2018年8月13日股市收盘,中证银行指数的市盈率(PE)6.5倍,市净率(PB)0.85倍,股息率4.16%,其中市净率处于历史地位水平。

截至2018年8月13日股市收盘,招商银行的市盈率(PE)10倍,市净率(PB)1.7倍,平安银行的市净率(PB)1.1倍,市盈率(PE)9.5倍。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)