改革開放推進了銀行業的重大變革。最開始,四大國有商業銀行工商銀行(601398-CN)、建設銀行、中國銀行和農業銀行(01288-HK,601288-CN),各自承擔著城市商業信貸、建築與基建信貸、外匯及貿易融資以及農業信貸的角色。農業銀行誕生時負責組織推動農村金融工作以及辦理國家對農業發展的撥款和提供農業貸款。

到如今,四大國有商業銀行已經是全國重要的綜合金融服務供應商,業務遍佈全國,原本的業務界線早已模糊,不過其原來的定位依然是相對優勢所在。以農業銀行為例,作為縣域地區的主要金融服務供應商,以及在這些地區長期積累的專業經驗,該行擁有強大的縣域分銷渠道,能受惠於快速的城鎮化進程所帶來的發展機遇。

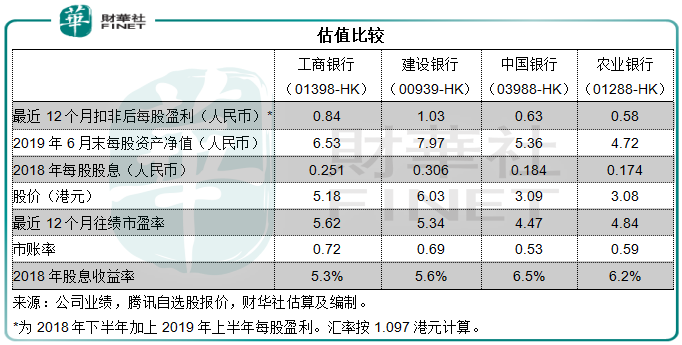

2010年7月16日,農業銀行在香港掛牌上市的招股價為3.20港元,而其目前的股價只有3.08港元,比招股價還低。上市九年,農業銀行每年都維持派息,財華社估算,該行至今為止的累計股息為1.39元人民幣,依此推算,財華社估計農業銀行在香港上市至今的賬面收益率約為43.9%,低於工商銀行(01398-HK)的1.61倍、建設銀行(601939-CN)的3.05倍,以及中國銀行(601988-CN)的78.19%。

那麽農業銀行最新一份中期業績表現如何?與另外三大國有商業銀行相比,有何優勢和劣勢?

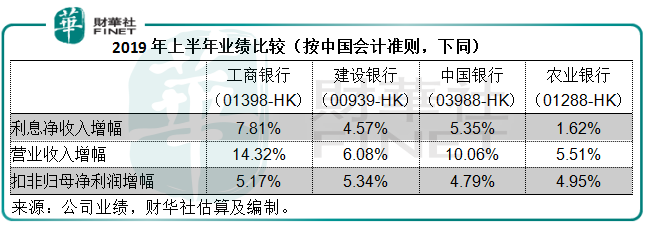

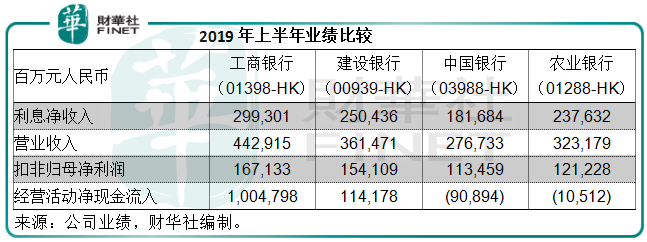

從其按中國會計準則編制(下同)的2019年上半年業績來看,農業銀行的營業收入有5.51%的增長,至3231.79億元人民幣(下同),歸母淨利潤同比增長4.88%,至1214.45億元;扣非歸母淨利潤同比增長4.95%,至1212.28億元。由其上半年業績來看,農業銀行的營收和淨利潤均維持大致相符的增幅,反映業務溫和增長,同時成本得到控制。

近年四大國有商業銀行在做好傳統銀行業務的同時,均進行多元化發展,從這些銀行的收入構成變化可以看到成效頗大,利息淨收入佔營業收入的比例大致呈下降趨勢。但是與另外三大國有銀行相比,農業銀行的利息淨收入佔比還是較大,2019年上半年的比重達到73.53%,相較工行為67.58%、建行為69.28%、中行為65.65%,這意味著農業銀行更容易受到淨利息差變動的影響。

2019年上半年,農業銀行的利息淨收入同比僅增長1.62%,至2376.32億元,在一定程度上抵消了非利息收入雙位數增長的正面影響。

期内,農業銀行的生息資產平均餘額為22.196萬億元,同比增長10.80%,平均收益率提高了2個基點至3.83%,利息收入達到4215.7億元,同比增長11.44%。

然而,生息資產規模擴大和平均收益率提高的優勢卻被付息率上升24個基點所抵消。期内,計息負債的平均餘額同比增長10.73%,至20.54萬億,付息率由去年同期的1.57%,上升至1.81%,利息支出大幅增加27.33%,至1839.38億元。該行解釋,這主要因為存款業務市場競爭加劇,存款付息率有所上升。財華社亦留意到,期内佔計息負債85.36%的存款,付息率升至1.60%,比2018年上半年的1.35%增加了25個基點。

事實上,另外的三大國有銀行在期内的存款付息率也有所提高,建行增加了21個基點,中行增加了20個基點,工行增加了14個基點,反映存款業務市場確實競爭激烈。

不知是不是存款利率上升幅度較大的緣故,期内農業銀行的存款規模也擴大至17.54萬億元,增幅為8.36%,是四大國有銀行中存款規模增幅最大的銀行。

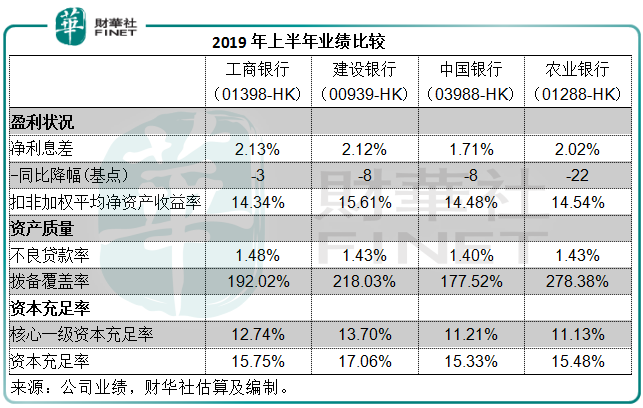

付息率的上升導致期内淨利息差下降了22個基點,至2.02%;淨利息收益率下降了19個基點,至2.16%。因此,儘管生息資產規模擴大而且平均收益率提高,但由於計息負債規模也擴大而且付息利率大幅上升,利息淨收入僅增長了1.62%,至2376.32億元。

截至2019年6月30日,農業銀行的不良貸款餘額為1853.12億元,較期初減少了46.9億元(或2.47%);不良貸款率為1.43%,比年初時下降了0.16個百分點,撥備覆蓋率由年初的252.18%,提高至278.38%,是四大行中的最高。下圖可見,農業銀行的不良貸款率呈向下走勢,撥備覆蓋率呈向上趨勢,均為改善信號。

2019年6月末的核心一級資本充足率為11.13%,高於監管規定的10.71%,但為四大中的最低,資本充足率為15.48%,高於監管規定的14.12%,在四大中處於較低水平。

2019年上半年,農業銀行交出了一份中等的業績,與同行相比,淨利息差降幅有點大,不過扣非加權平均淨資產收益率處於中等偏上的水平,顯示其盈利能力能跟上同行,同時資產質量也有所改善。

展望未來,農業銀行將通過創新,強化其自身的「三農」和縣域競爭優勢,在鞏固傳統業務經營的同時繼續進行數字化轉型。也許,關鍵還是看如何通過這些舉措所形成的效率優勢,有效控制存款付息率,以及通過優化資產結構來提高生息資產的利息收益率。

綜合來看,農業銀行2019年上半年的收入和利潤規模在四大中排名第三。港股市場給予農業銀行的估值也與此相符。然而,上市至今,農業銀行的股價表現並不給力,與其他三大行相比,其回報率最低。

從農村來,農業銀行的優勢正是縣域龐大的人口基礎和城市化進程的發展機遇,數字化轉型或是其縮小與其他商業銀行科技和服務質量差距的重要契機,在未來的日子,這家在縣域市場具有龍頭優勢的銀行能緊跟城市化進程,在資本市場迅速邁進嗎?值得期待。

在2018年的「港股100強」評選中,農業銀行排名第5,從2017年的第4下跌一位。我們將繼續跟蹤這家港股100強企業的表現,看看在新的一年,這家從城鄉里來的銀行能否迎頭趕上。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)