中国通号(688009-CN;03969-HK)作为科创板的首家A/H股,该公司一上市就在A股备受关注,市场争议比较大的还是认为公司IPO定价高了,毕竟中国通号在科创板的定价高于A股。

但是,这并不妨碍科创板投资者对中国通号的热情,在该公司上市首日,其股价就出现翻倍大涨,A股股价是港股的近两倍,同是一家公司,股价却差了近两倍,可见市场的分歧有多大。虽然近两个月中国通号在A股股价大幅调整,但公司在A股的股价也接近10元(人民币,下同),是港股的一倍多,那么,到底是港股低估了?还是A股高估了?

在回答上面这个问题之前,我们先来看看中国通号近期的经营业绩。

2019年上半年中国通号实现营业收入205.1亿元,较2018年同期的189.1亿元,增长了8.49%;归属于上市公司扣非后的净利润为20.6亿元,较2018年同期的19.3亿元,增长7.03%;毛利率为23.3%,较2018年同期上涨1.3个百分点;净利率为11.9%,较2018年同期上涨0.7%个百分点。

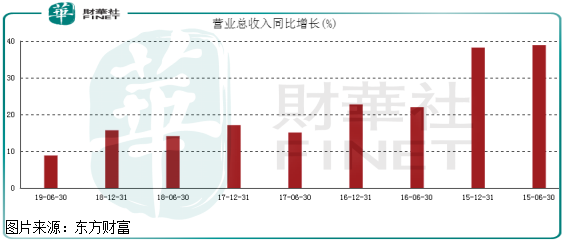

如果只是看上面这组数据,很难看得出中国通号的问题,但是,如果我们纵向和历史数据对比一下,就会发现问题。公司营业收入增速处于近几年的新低,这个问题还是需要重视,因为,有了收入才可能会有利润,而收入增速下滑,意味着公司后期的净利润数据可能也不会乐观。

那么,收入为什么下滑呢?收入下滑是主动的还是被动的?

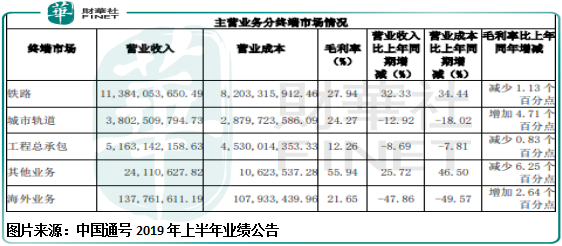

首先,从中国通号的营收构成来看,公司收入由铁路(毛利率为27.84%)、城市轨道(毛利率为24.27%)、工程总承包(毛利率为12.26%)、其他业务(毛利率55.94%)和海外业务(毛利率21.65%)构成。

其中,铁路业务收入占总收入一半以上,其次再是工程总承包业务和城市轨道业务,这两项占总收入约44%,营收增速出现放缓也主要是因为这两项业务增速出现下滑所致。

具体看,城市轨道业务收入下滑12.92%,工程总承包业务收入下滑8.69%,工程总承包业务毛利率只有12.26%,减去费用开支,毛估公司这块业务基本不赚钱,所以,这块收入下滑并不见得是坏事,公司在半年报也进一步解释,这块业务下滑主要是自身结构调整所致。

也就城市轨道业务收入的下滑需要重视,因为,这块的毛利率较高,下滑会影响公司的净利润,对于下滑原因,公司解释说由于传统优势地区上海、郑州、深圳等地铁招标数量大多集中在下半年,导致上半年地铁业务收入有所下降。

这个因素到底会影响公司上半年业务收入比重多大,我们不知道,但是这块收入下滑12.92%,下降幅度也不大,如果考虑到招标数量集中在下半年影响,这块业务收入下滑应该是暂时性的。

所以,总体来看,中国通号今年上半年营收出现下滑并不可怕,有一部分原因是公司调整低毛利率产品占比所致,一部分原因是城市轨道业务招标数量集中在下半年所致,而城市轨道业务下半年预计会重回增长,但是这块业务下半年还需要重点关注。另外,中国通号毛利率和净利率均出现提升,这也是得益于公司调整业务结构所致。

现在,我们再回到开头的问题,到底是A股被高估还是港股被高估了?

首先,从中国通号的收入来看,增长出现持续放缓,鉴于公司技术和规模均处于行业领先地位,所以,收入增速放缓,一般意味着行业逐渐饱和了,过了快速发展阶段。

另外,中国通号业绩相对稳定,用市盈率估值比较合理。截至2019年9月10日公司股价收盘,在A股市盈率(PE)为28.7倍,在港股的市盈率12.7倍,A股估值高于港股一倍多。

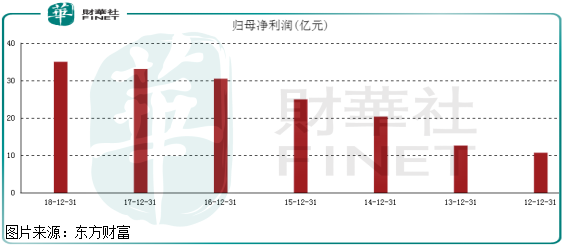

公司从2012年归母净利润10.68亿元,增长至2018年的35.01亿元,年复合增速18.5%,这个数据是比较棒的,但是,未来7年公司净利润可以做到复合增长18.5%吗?估计大概率是不行的,因为不管是营收增速还是净利润增速都已经大大放缓到了个位数增长,且这并不是自身原因,而是因为行业逐渐饱和了。

如果净利润增速未来7年、10年做不到18.5%,只有个位数增长,那么28.7倍的市盈率合理吗?投资这家公司,想要收回成本毛估怎么也得近二十年吧?你觉得合理吗?

到这里,中国通号在港股估值合理还是在A股估值合理,估计已经非常清楚了吧。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)