在全球的独立熔模铸造制造商中,鹰普精密(01286-HK)于2018年总收入排名全球第七,并且也是前十大公司中唯一的中国企业。从收入来源看,汽车行业几近占据了鹰普精密总收入的半壁江山,但是无论是在6月17日的公司上市记者发布会上,还是在最新的2019年中报中,公司似乎都有意淡化汽车行业业务。这可能与目前中国汽车市场的整体不景气,有可能增加投资者负面关注有关。2019年上半年,中国汽车销量为1232.3万辆,同比下降12.4%,可是鹰普精密的收入和归母净利润却实现同比双增长,这里究竟有什么故事?

根据鹰普精密2019年中期业绩报显示,期内公司收入同比微增2.3%,至19.11亿元(单位:港元 下同);归母净利润同比增长11.1%,至3.00亿元;毛利率同比增长0.3个百分点,至32.0%。虽然鹰普精密在2019年上半年的收入与净利润增长温和,但是若考虑到期内车市的寒风凛冽的话,这就已经算是冬日暖阳了。

2019年上半年,在车市整体销量不振的大背景创下,国内主流车企中仅有两家实现了净利润增长,这两家还都以新能源汽车业务为主的车企,这与主要供应内燃机汽车配件的鹰普精密没有太大关系。鹰普精密作为汽车行业中的上游企业自然对行业冷暖先知先觉。

熔模铸造又被称作“失蜡铸造”,主要工序包括了压蜡、修蜡、组树、沾浆、熔蜡、浇铸金属液等流程。首先用低熔点的蜡浇铸成零件的蜡模,再涂上泥浆制成泥模,并且留在泥模上留下浇铸口。等到泥模晾干,将其放入热水融化内部蜡模,此时,再用留下的泥模壳焙烧成陶模。最后一步,用从浇铸口中将金属溶液注入陶模,待到冷却后所需的金属零件就制成了。

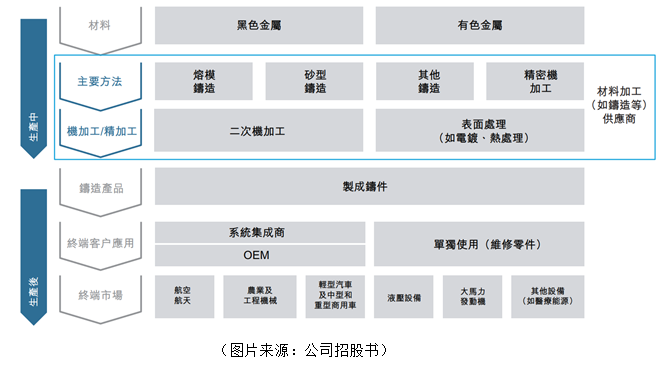

以下是鹰普精密包括熔模铸造及其它几大主营业务在整个行业生产链中所处的位置。

身处行业下游的汽车行业面对行业周期和经济周期的双重叠加,他们的应对方法有限。就国内的车企来说,除部分拥有日德系合资高端品牌的车企可以做内部的结构调整,本土品牌车企销量下滑更为严重。鹰普精密做为上游企业来说,手握一定的核心技术,拥有较高的行业竞争壁垒,其竞争相对缓和,利润也更为丰厚,这从其中报中公布的32.0%的毛利率也可见一斑。同时,上游企业还有另一个优势就是其供给的中下游企业往往不只一个行业,所以即使其中一个行业出现了周期性衰退,上游企业也可以将重点客户转移至需求和利润更高的行业中去。

据鹰普精密2019年中报披露,该公司将其三大终端市场客户分为汽车类、工业及其他类、航空和医疗类。

若按此来划分,汽车类业务收入就成了鹰普精密在2019年上半年唯一收入下滑的大类业务。期内,该公司汽车业务收入同比减少1.4%,至8.71亿元,占公司总收入的比重也由47.3%下降1.8个百分点至45.5%。

同时,工业及其他类业务收入同比微增0.3%,至8.25亿元,占公司总收入的比重同比下降0.9个百分点至43.2%。

最值得关注的是航空及医疗业务收入同比快速增长33.2%,至2.15亿元,占公司总收入的比重同比增长2.7个百分点至11.3%。虽然该类业务收入的绝对值目前并不高,但是从其快速成长的属性和公司一再重点强调发展是“航空和医疗”方向,可以预见在未来该业务的收入占比会持续提高。

熔模铸造天生适合制造高精密的零部件,汽车和航天是传统的两大领域。当国内汽车行业遭遇寒流时,鹰普精密选择转向航空领域即是合情合理。当然,这也是上游企业的优势。

鹰普精密汽车业务市场主要对接的是国内的客户,而航天业务主要对接的是欧美客户。不仅如此,公司在亚洲与欧美市场的发展也呈现了此消彼长的态势。

受国内乘用车市场销售低迷影响,在2019年上半年,鹰普精密中国地区收入同比下降15.4%至3.80亿元。亚洲其它地区(除国内)收入同比下降1.3%至4745万元,整个亚洲地区的收入占公司总收入的比重同比下降4.2%个百分点至22.4%。

欧洲市场期内收入表现相对稳定,期内收入同比增长3.1%,至6.49亿元。其收入占公司总收入的比重也仅微增0.2个百分点至33.9%。

美洲市场是在2019年上半年中,鹰普精密收入增长最快的地区市场。期内该地区收入同比增长12.7%至8.35亿港元。其收入占公司总收入比重也由2018年上半年的39.7%,提升至期内的43.7%。美国市场的收入占到了美洲收入的93.3%。

在中美贸易摩擦的大背景下,鹰普精密大力拓展美国市场勇气可嘉,并且有意进一步在美洲扩大产能。据公司中报披露,2019年4月,鹰普精密在墨西哥圣路易斯波西市购买两块相邻土地,土地总面积22.7万平方米,总价约770万美元。在今年二季度已展开前期建筑工程,预计在在2020年底前分阶段完成精密机加工及砂型铸造工厂的建设,并且公司也开始筹划和着手设计在该地块上建造铸造工厂。公司期望工厂建成后可以继续打开北美市场,并缩短供应链、生产及物流成本,增加产品在北美市场的竞争力。

需要主要的是,尽管鹰普精密所处行业拥有较高的行业竞争壁垒,但行业中也是强龙云集。鹰普精密也在全球独立熔模铸造制造商中排名第七位,这还是排除了一些主要向母公司或集团提供铸造产品的公司。中国公司向欧美市场提供产品除了在工艺及技术上满足需求外,另一个重要原因就是价格优势。

据财华社记者在鹰普精密2019年中期业绩会现场记录,该公司高管称期内产品被征收的额外关税总额约为6080万港元,这占到了期内归母净利润的20.3%。不过,该公司称这“其中超三分之二由客户承担”,鹰普精密承担的关税为1070万港元,占比仅为17.6%。如果不考虑国内官方是否有提供支持的因素,这可以看出鹰普精密出口美国市场的产品一是拥有巨大的成本优势。另一方面,美国市场承担的绝大部分额外关税也将降低公司产品的价格竞争优势。

自鹰普精密2019年6月28日登陆港交所至今未满四个月,该公司反复强调继续加大投资航空及医疗终端市场产品的生产设施,力求扩大业务占比。据公司中报披露,2019年上半年航空业务收入为1.68亿元,同比增长34.2%,医疗业务收入同期收入仅为46.8百万元,同比增长29.6%。可以看到,按收入计,航空业务大幅领先医疗业务;在收入增长速度上,航空业务也依然更占优势,所以在未来公司未有大的转变前,其收入增长的主要来源依然需要依靠航空业务支持。美国业务方面,虽然现在中美贸易摩擦局势未名,但鹰普精密加大面对美国市场的投入,也足可见其长期拥抱经济全球化的信息。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)