2014年中国南车与中国北车的合并宣布了全球最大高铁技术供应商与全球最大轨道运输设备制造商的诞生——中国中车(01766-HK)(601766-CN)。这家对内承担着中国高铁与城市轨道建设重任,对外是标志“中国制造”向“中国创造”转型的先锋品牌,并且在“一带一路”国家中发挥着重大作用。

可以说,中国中车代表着中国新兴产业的创新、可靠、高效的形象。可是该公司股价近年却表现低迷。本文从中国中车H股最新公布的半年报中先撕开一条口子,看看中国中车究竟要开向何方?

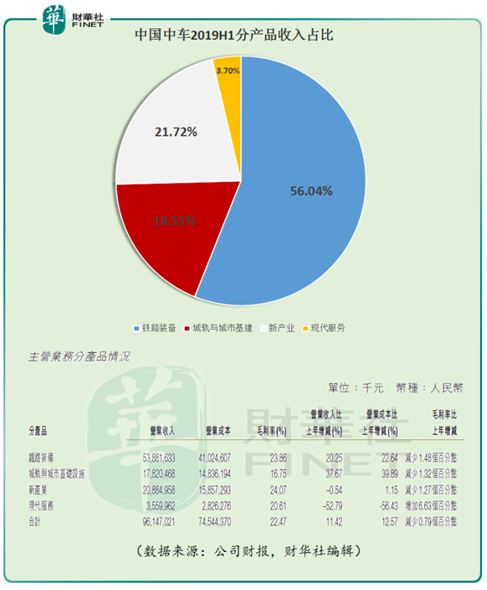

根据中国中车披露的半年报显示,期内该公司营业收入为961.47亿元(单位:人民币 下同),同比增长11.42%;归母净利润为47.81亿元,同比增长16.19%。可以看到,以中国中车巨无霸的体量来说,这样的表现并不算差。同时,归母净利润增速也超过营业收入增速,并且这还是在毛利率由去年同期的23.26%减至期内的22.47%这样前提条件下完成的。

在营业收入同比增长11.42%的同时,中国中车的营业成本同比增长了12.57%至745.44亿元,公司方面称这是由于产品结构的调整所致。

尽管如此,得益于期内公司成功将管理费用由2018年上半年的60.22亿元(已重述)降至2019年上半年的59.91亿元,同比降幅0.51%,管理费用率同比降低75个基点至6.23%。同时,财务费用同比大降59.23%至3.13亿元,财务费用率降低了56个基点至0.33%。这些是期内中国中车归母净利润提升的关键因素。

细看财务费用下降的原因是期内利息支出同比下降41.77%,至4.95亿元,以及汇兑损益减少了96.61%,至920.4万元。

此外,期内公司的研发费用为43.88亿元,同比增速8.95%,增速低于收入增速,研发费用率同比降低了11个基点至4.56%。

因此,若将利息支出及汇兑损益这些受众多外围因素干扰的变动排除在外,可以看出中国中车已有意缩减期间费用,管理成本是其缩减的重点。研发费用率虽然有轻微下降,但整体依然维持在4.56%的不错水平,可以看到公司对研发的持续重视。当然,需要注意到的是这仅是中期报数据。

从中期报披露数据来看,中国大陆营业收入为869.66亿元,同比增长11.28%;除大陆地区外的其它国家或地区的收入为91.81亿元,同比增速为12.79%。但从占比上来看,中国大陆收入占比高达90.45%,其他国家或地区的累计收入占比仍不足10%。在目前两者增速接近的情况下,未来国内市场依然是中国中车最主要的收入来源的结构将很难改变。

分产品来看,中国中车分了四大业务板块。其中铁路装备业务收入占比高达56.04%,收入同比增长20.25%;城规与城市基础建设业务收入占比为18.53%,收入同比增速录得各项各业务中最高,为37.67%;新产业业务收入占比为21.72%,收入同比下降0.54%,基本与去年同期持平;现代服务业务收入占比为3.70%,收入同比大幅下降52.79%。

分产品来讲,中国中车表现最为亮眼的产品为铁路装备和城轨及城市基础设施业务。

在铁路装备业务中,分为机车、客车、动车组以及火车四大类。它们的收入以及同比变动如下图所示:

其中动车组业务收入在高基数和较高的增速下,表现抢眼。而客车业务的超高成长率主要是因为新产品动力集中式动车组开始收入计算所致。

在城轨与城市基础设施业务总收入为178.20亿元,其中城市轨道车辆收入就占到了163.94亿元。

根据《“十三五”现代综合交通运输体系发展规划》指出,在推进新型城镇化、城市群建设的进程中,城市轨道交通发展迅速,至2020年,城市轨道交通运营里程将达到6000公里,这较2015年增长近一倍。大力的政策支持是中国中车城市轨道交通业务收入期内获得37.67%同比高增速的重要支撑。

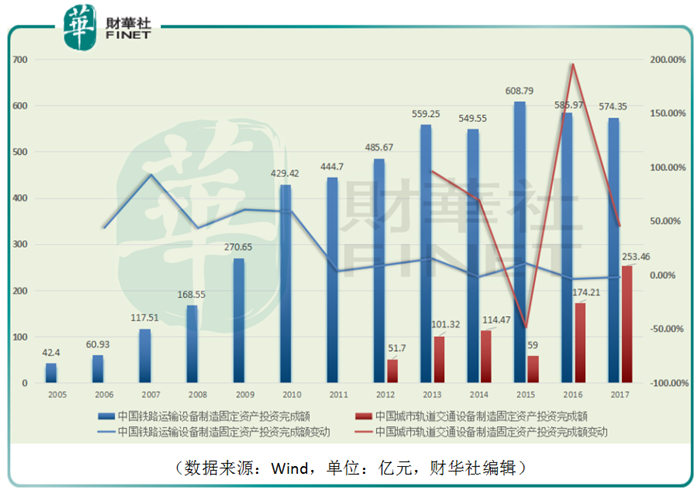

我们来看一下国内城轨发展的速度以及与铁路运输设备发展速度的对比,财华社选取统计局公布数据制图如下:

图示:中国铁路运输设备制造固定资产投资完成额与中国城市轨道交通设备制造固定资产投资完成额变动

从图中看到,中国铁路运输设备制造固定资产投资完成额在经历了早年的高速连续增长之后,近年投资完成额增长几近停滞,甚至偶尔有轻微负增长态势。反观中国城市轨道交通设备制造固定资产投资完成额却在2012年之后总体实现了快速增长,除了在2015年有一次负增长,其余年份增速均超过了中国铁路运输设备制造固定资产投资完成额增速。

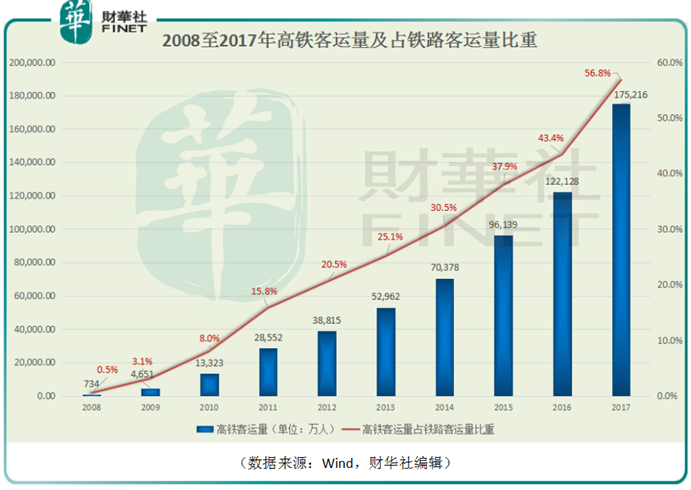

再从国内高铁的客运量来开,财华社选取了2008至2017年的十年数据,高铁年客运量由2008年的仅仅734万人,攀升至2017年的17.52亿人,年化复合增长率高达83.74%。高铁客运量占铁路客运量的比重也由2008年的0.5%,攀升至2017年的56.8%。

在这组反映高铁乘客数量的数据中我们并没有看到增长放缓。可以这样说,虽然铁路运输设备固定资产投资增长是停滞了,但是乘坐高铁的人数仍在快速增长,人们选择高铁出远门的比例在提高。这配合上高铁票价上涨,将有利于改善高铁运营的盈利状况,对中上游的制造商中国中车来说,也将构成间接利好。

但是,也需要注意到的是截止2017年高铁客运量占铁路客运量的比重已经提升至56.8%,随着占比的进一步提高,未来的提升空间将缩窄,高铁客运量增速下滑将是难以避免的。

我国的高铁交通装备的也将由重增量发展,过度至增量和存量发展并举的局面。

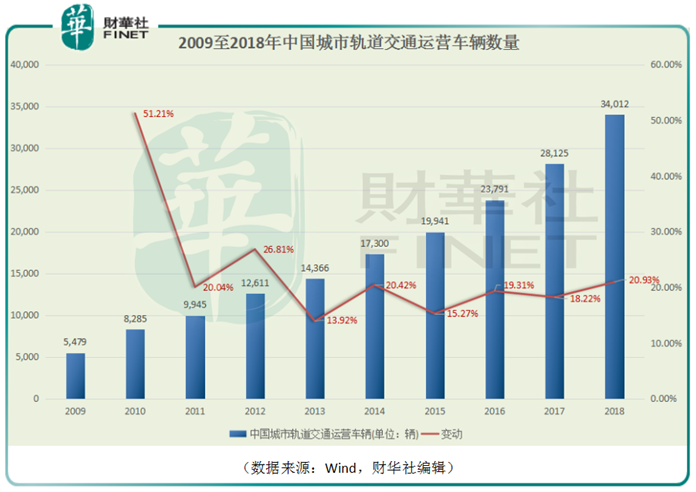

同样被激活的也包括了城轨的“后市场”需求。截止2018年,我国城轨交通运营车辆已达到34012辆,增速近年维持在20%左右。虽然城轨近年发展迅速,都是随着已运营城轨车辆数量的快速增长,存量运营的重要性也将逐渐显现。可以预料的,未来中国中车的“后市场”服务收入的占比将逐渐提升,这在该公司在2019年中报中也有提及。

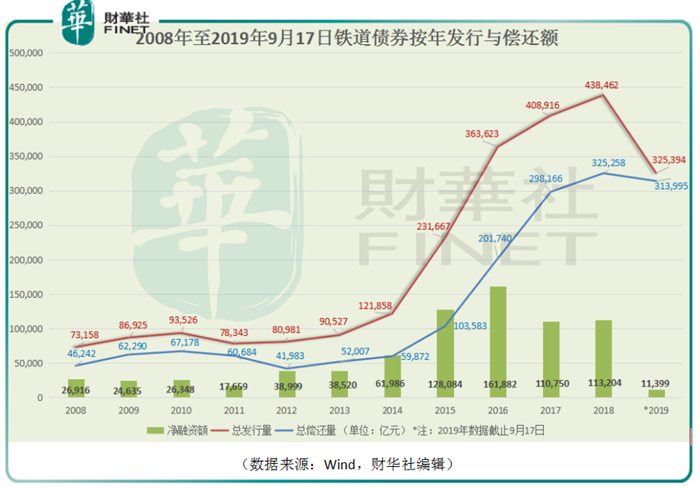

铁道债券(2013年3月原铁道部拆分,此前由原铁道部发行,此后由中国铁路总公司发行)是衡量我国铁路投资与发展力度的重要参考数据。财华社统计了2008年至今(2019年9月17日 下文皆按此日期计)铁道部债券的发行与偿还情况,如下图:

可以看到2019年是一个很特殊的年份,在今年年初至今,铁道债券的总发行量与总偿还量几乎相同了!这是十年来难得一见的情况,受此带动今年至今的铁道债券净融资额仅为11399亿元。

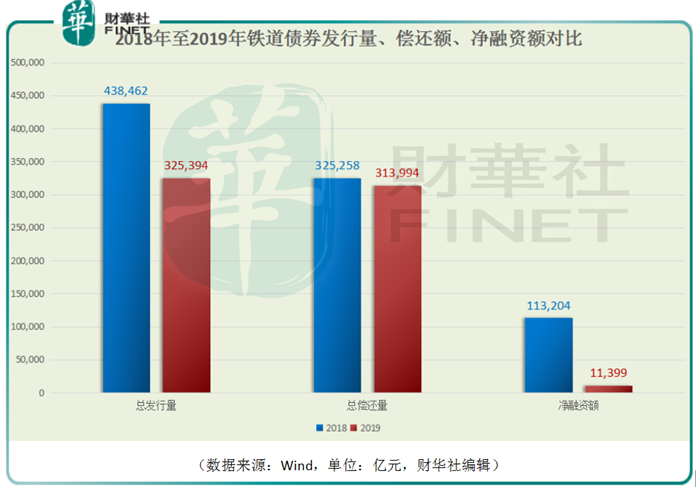

为了排除季节性影响,将2019年至今的数据与2018年同期(1月1日至9月17日)数据做对比:

从图中看出,对比2018年同期,今年至今的总偿还额基本持平,但是总发行量骤减25.79%,这致使今年的净融资额仅约为去年同期的十分之一。

2017年,多部委联合发布《关于促进市域(郊)铁路发展的指导意见》,该意见指鼓励地方政府融资建设城际铁路和支线铁路,并且鼓励社会资本参与轨道交通的建设与运营。可以到看在2017年铁道债券的总发行量增速已经放缓,并且2017、2018年的净融资额也终止了连年增长的势头,相对前几年出现了较大回落。这或许有地方政府和社会融资接棒的因素。

但是,铁道部债券总发行量下降的速度如此之快,这或许会影响到未来相关领域的铁路投资情况,从而降低中国中车的未来营运资金来源,令其业务增长承压。

2019年5月,在第七届“港股100强”评选中,中国中车获得了“综合实力100强”第38名的佳绩,相较于前年再次前进5个排名位置。“港股百强”作为市面上历史最久的聚焦港股市场的综合性榜单,七年来以公平、公正、公信的理念成为了港股价值投资的必备参考。中国中车登榜并且排名靠前证明了其自身优秀价值投资标的属性。而在行业趋向饱和,国外市场风云扰动的大环境下,中国中车正通过内在业务结构调整,以及扩大存量后市场运营中寻找业绩的新突破点。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)