进入2019年下半年,国家对房地产的调控力度不减反增,严控资金流向房地产市场,房企融资渠道受控,银行借贷利率上升,作为需要持续现金流快速周转的房企来说,资金收紧成为房企业绩增长的最大绊脚石。

10月2日,景瑞控股(01862-HK)发布2019年前9个月未经审计的营运数据,截至2019年9月30日止9个月,公司累计销售额约153.55亿元(单位:人民币,下同)。由此统计得,截至2019年9月30日止3个月,公司累计销售额约52.19亿元,较上年同期56.99亿元下降8.42%。

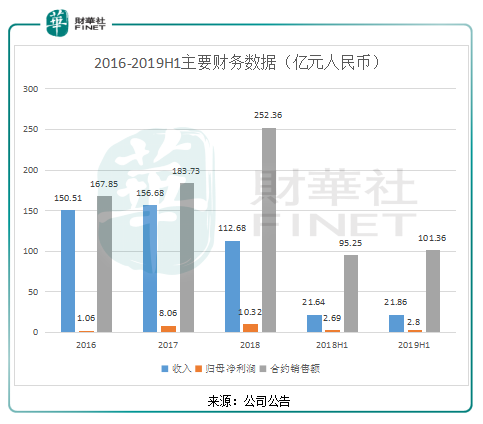

截至2019年6月30日止6个月,公司累计销售额约101.36亿元,同比增长6.4%,净利润2.8亿元,同比增长4%。由于上半年累计销售额增速与净利增速差不多一致,叠加三季度销售额增速下滑,由此推算,公司今年三季度净利润或将承压。

虽然预测今年下半年的业绩增长有放缓迹象,但景瑞控股近几年的发展势头较强。同时,公司在扩张下,虽然近几年的净利增速较快,但融资成本却大幅增加。

2016年至2018年,公司的销售收入并未随之水涨船高,反而出现下滑的趋势。截至2018年底,公司收入由2016年的150.51亿元减少至2018年的112.68亿元。但归母净利润却呈现递增的态势,由1.06亿元增长8.74倍至10.32亿元,这主要是公司的销售成本下降和毛利率上升有关。

其中,由于开发物业交付的项目及交付建筑面积减少及其他开支的减少,公司的销售成本由2016年的144.41亿元减少8.9%至2017年的131.5亿元,由2017年的131.5亿元减少33.7%至2018年的87.21亿元。促进公司的2016年至2018年的毛利率大幅上升,在2016年、2017年、2018年的毛利率分别是4.1%、16.1%、22.6%。

但值得注意的是,虽然公司在2016年至2018年的归母净利润上涨8.74倍,但2016年1月4日至2018年12月31日,公司股价还下跌18.75%。

反观今年上半年业绩表现,景瑞控股的净利润增速仍高于收入增速。截至2019年上半年收入21.86亿元,较2018年上半年收入21.64亿元增长1.02%,2019年上半年归母净利润2.8亿元,较2018年上半年归母净利润2.69亿元增长4.09%。

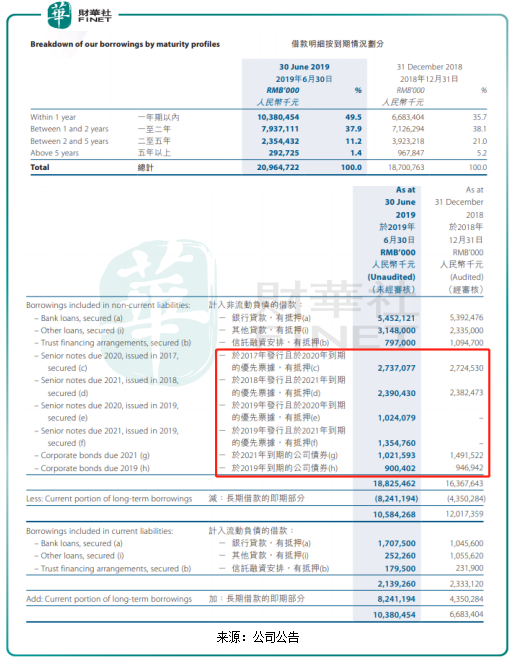

虽景瑞控股获利能力在不断改善,但公司潜在的风险项也在逐步显现。优先票据是房企融资的重要渠道之一,一般来说,票据利率越低,周期越长,说明企业的风险越低,但今年以来,景瑞控股共发行3次优先票据,年化利率均在10%以上,在房企行业的优先票据利率里属于较高水平。

于2019年2月1日生效,发行2020年到期的1.5亿美元13厘优先票据;于2019年4月8日生效,发行2021年到期的2亿美元10.875厘优先票据;于2019年7月26日生效,发行2022年到期的2.6亿美元12厘优先票据。往下看,公司不仅票据利率较高,今年的借款总额也在上升。

于2019年6月30日,景瑞控股的即期借款(一年期以内)总额103.8亿元,较去年同期66.83亿元增长55.3%,占借款总额的比重为49.5%,导致2019年上半年的融资成本9.54亿元,较去年同期6.37亿元增长49.8%。说明公司在2019年上半年的借款和融资成本都在大幅增加。

长期借款占借款总额的比重为50.5%,二年期以内的的借款占借款总额87.4%。其中,2019年到期的公司债券为9亿元,2020到期的的优先票据为37.61亿元,2021到期的的优先票据和公司债券共47.67亿元。说明公司在近两年的还款压力较大,但从公司的盈利来看,2018年归母净利润10.32亿元,盈利不足以支付借款金额。并且今年的盈利有下滑趋势,所以,公司可能通过新借款来还旧借款,导致融资成本上升,这也给公司带来一定的风险。

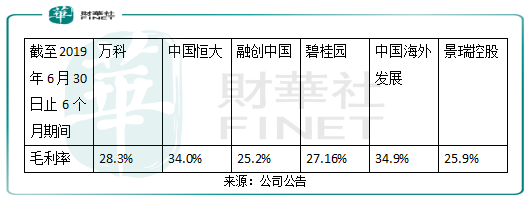

截至2019年6月30日止6个月期间,景瑞控股的毛利率为25.9%,低于万科(02202-HK、000002-CN)毛利率28.3%、中国恒大(03333-HK)毛利率34.0%、碧桂园(02007-HK)毛利率27.16%、中国海外发展(00688-HK) 毛利率34.9%,只高于融创中国(01918-HK)毛利率25.2%。

土地储备充足

近几年,公司拓展拿地管道,优化全国土地布局,主要聚焦在成都、合肥、长沙等二线城市,为公司的土地储备做足了准备,2019年上半年土地储备约为546.1万平方米,远高于2018年全年的合约销售面积116.2万平方米,为景瑞控股未来的发展及转型升级创造了更有利的竞争基础。截至2019年6月30日止6个月,公司共获取7个新项目,项目总投资37.1亿元,总货值达89.9亿元。

来源:国信证券

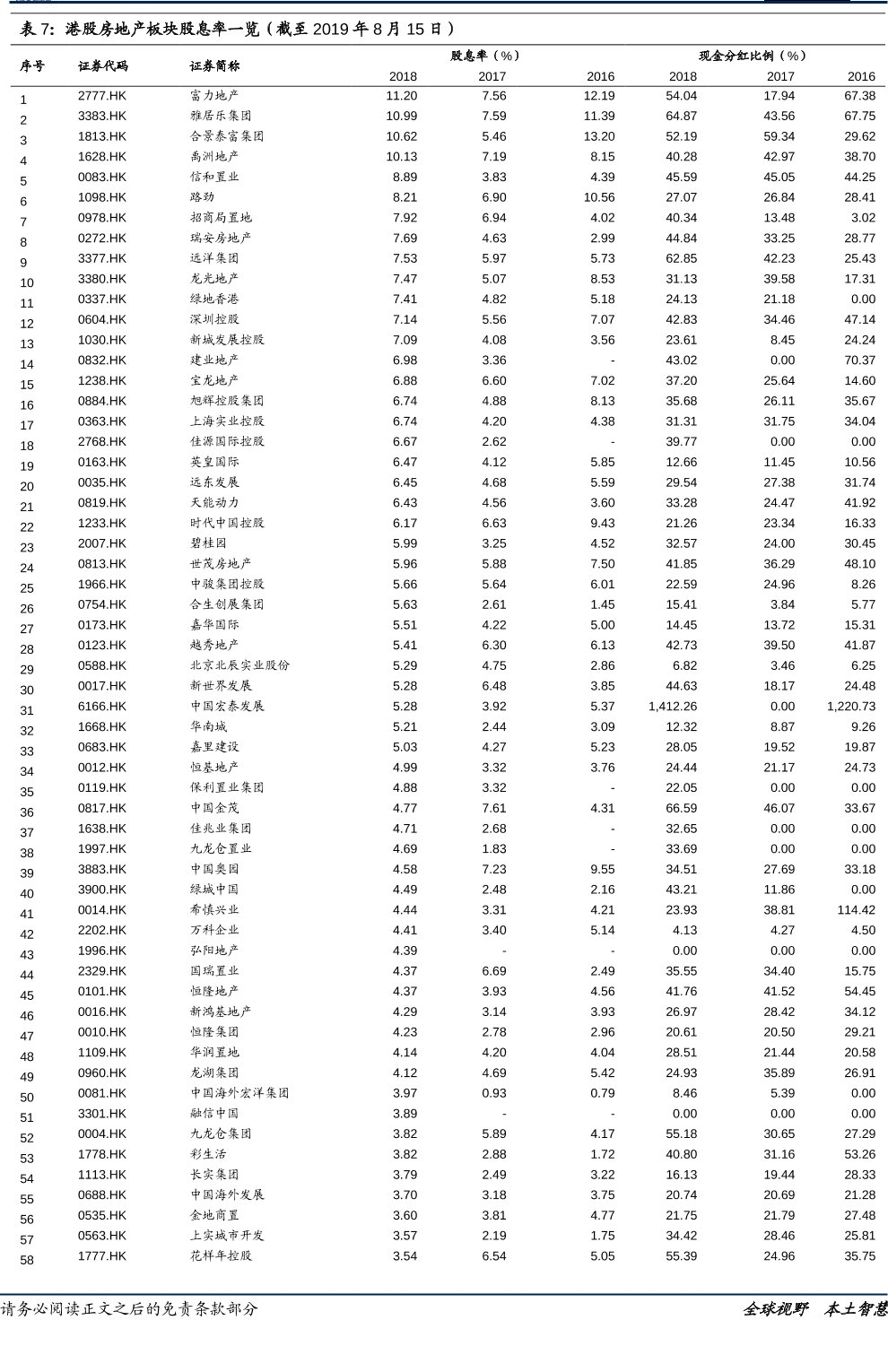

截止2019年10月3日,公司市盈率(TTM)约为3.08,低于房地产行业平均市盈率(TTM)的水平,从去年的每股股息0.3港元来看,股息率高达11.90%,从上表可知,港股房企的历年的股息率在4%-10%偏多,景瑞控股去年的股息率远高于大部分房地产企业股息率的平均水平。

由于国家严控资金流入房地产企业,导致今年机构对房企的估值偏低,虽然景瑞控股融资成本大幅增加,但景瑞控股的估值远低于行业水平,股息率也远高于行业水平,土地储备充足,当前3倍的估值还是处于较为低估水平。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)