国家对于高端医疗器械发展的支持非常明显,截止2019年10月13日,在科创板上市的39家企业中有7家企业从事的就是医药医疗制造行业,同时市场对该行业给予的估值也非常的高昂。

在财华社《小市场高增速,心脉医疗机会大于风险》文章中,投资者了解了在香港联交所主板上市的微创医疗其子公司为近期在科创板上市的心脉医疗(688016-CN),前者是赛诺医疗的直接竞争对手,而后者深耕的领域为主动脉介入医疗器械市场,两个市场比较一下就能看出分别:

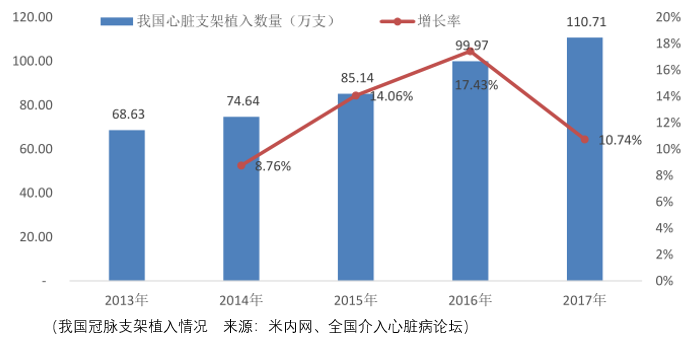

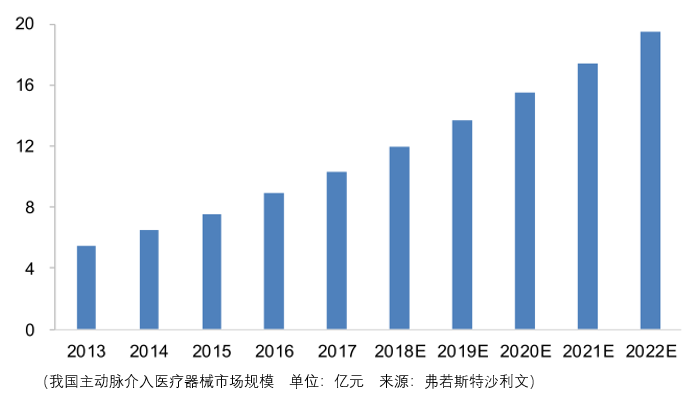

我国主动脉血管介入医疗器械市场规模从2013年5.5亿增长到2017年10.3亿,复合增速达17%,同期我国心脏支架植入数量的复合增速为12.7%。

虽然增速上冠脉支架增速低于主动脉血管介入医疗器械市场,但是前者的市场规模要大于后者,这一点可以从微创医疗和心脉医疗这对母子公司的营收、净利润的比对中可以看出。

那么最后赛诺医疗上市后可参考的估值对标是微创医疗还是心脉医疗呢?这取决于市场风险偏好的变化情况,市场乐观一些,那么估值就可以乐观地对标科创板的心脉医疗,市场悲观一些,那么估值就严肃地对标微创医疗。

从目前的市场进程来看,心脉医疗仍处于价值的回归之中,何时能够与总体向上的市势取得平衡需要进一步地观察。

截止目前,赛诺医疗上市销售的产品包括冠状动脉支架系统和球囊扩张导管(冠脉及神经),其中冠脉药物支架系统是赛诺的主要收入来源。2016-2018年间的营收占比分别达到98.41%、96.41%、91.47%。

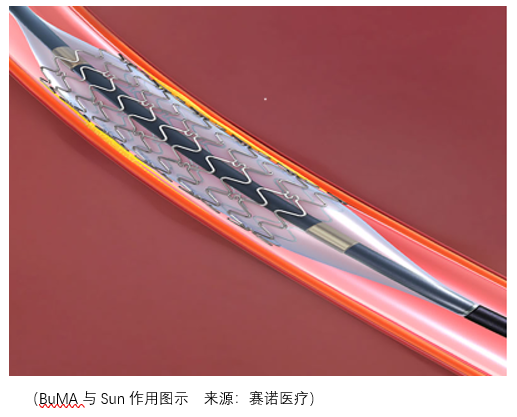

在冠脉药物支架系统中,目前进入销售为两款产品:BuMA(生物降解药物涂层冠脉支架系统)、Sun(冠脉支架及输送器),两者共同适用于冠状动脉血管成形术,用于改善局部缺血型心脏病患者的血管狭窄症状。

同时由于pci技术(治疗冠心病的一种治疗方法,是在不开刀暴露病灶的情况下,在血管、皮肤上作直径几毫米的微小通道,在医疗器械的作用下对病灶局部进行治疗的创伤最小的方法)第一发展阶段ptca技术(皮冠状动脉腔内成形术)的不成熟,BuMA和Sun还可以作用于PTCA术中的急性闭塞或濒临闭塞、PTCA残留狭窄明显的病变、PTCA术后冠状动脉再狭窄病变。

从重要性来看,Sun作为冠脉支架及输送器是辅助BuMA进行微创医疗的,所以赛诺医疗的核心产品就是BuMA,当然其营收占比也是最大的,2016-2018年间分别为98.31%、96.34%、91.46%。

报告期内,赛诺的BuMA药物洗脱支架在国内1000余家医院使用,并销往泰国、印尼、巴西、哈萨克斯坦等国家,累计植入60万套。其余产品如冠脉球囊导管已在500余家医院使用,销往韩国、泰国、印尼、巴西、中国台湾,累计使用量超过10万套。脑血管领域,赛诺neuro rx产品为第一款获得国家药监局批准上市的采用快速交换技术的颅内球囊导管,已在国内300余家医院使用。

虽然赛诺的产品开始销往国外,但出口的占比还是非常低的,2016-2018年间仅分别为0.77%、1.37%、1.65%,所以赛诺医疗的主要市场还是国内。

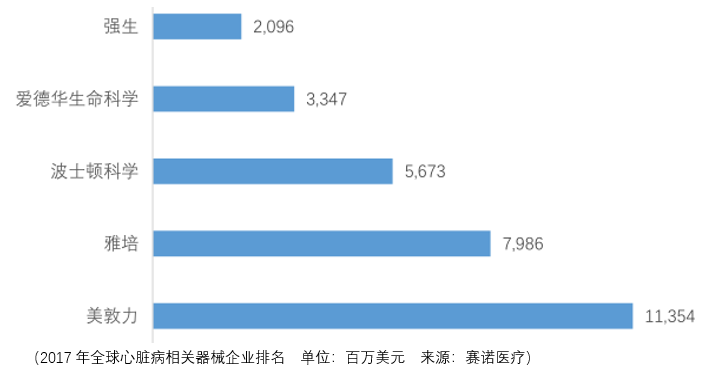

从市场竞争来看,2005年我国冠脉支架市场进口品牌占主导地位,美敦力、波士顿科学、强生等品牌合计超过60%,而经过十余年发展,国内冠脉支架厂家逐步实现进口替代,到2017年,国产品牌市占率已超过70%。

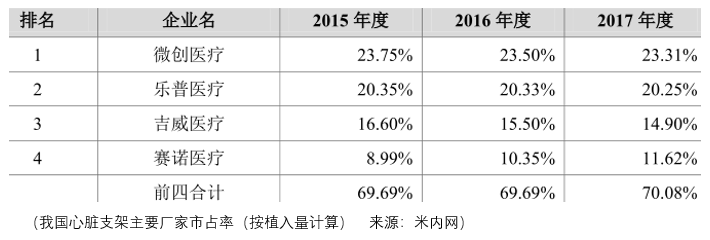

尽管如此,但是这份统计是按照植入量而非植入价来测算的,放眼全球,美敦力、雅培、波士顿科学才是这个市场的老大,当然仅从国内市场按植入量计算的市占率而言,第一是微创医疗、第二是乐普医疗、第三是吉威医疗、第四是赛诺医疗:

同时在这一次江苏省阳光采购联盟组织的55家成员单位的对雷帕霉素及其衍生物支架和双腔起搏器进行集中采购的失利中也可以看出微创医疗、乐普医疗相较于赛诺医疗的优势:

2019年7月31日,江苏省阳光采购联盟组织的55家成员单位,以过去12个月(2018年7月-2019年6月)总采购量的70%估算本次组团联盟采购总量,采购周期为1年,2019年10月执行采购结果,明确提出联盟采购量价挂钩、以量换价。

在省标价格10000元以下的A股竞争中,4家公司的产品入围,分别为赛诺医疗的buma、微创医疗的Firebird2、乐普医疗的gureater、吉威医疗的excel,采购要求是4选2,哪家产品价格降幅最高就入围。

据媒体报道,乐普医疗gureater报价2850元/套,降幅66%;微创医疗Firebird2报价3400元/套,降幅56.4%;赛诺医疗buma报价3800元/套,降幅51%,未能入选。

所以,从价值投资的角度而言,一家企业的终极价值在于是否有相较于竞争对手牢固的优势,这种优势可能是先发优势、管理优势或者是研发优势等。显然,目前赛诺与乐普、微创的竞争中缺乏相对优势,从公司净利率的比较上,2019年中报微创医疗也开始奋起直追,并且在港股市场微创存在着估值上的优势。

目前,赛诺无论是从营收还是净利润的规模上均比不上微创医疗,那么产品的渗透和质量上能否在带量采购的政策下与微创进行竞争呢,目前而言也不乐观。总体而言,赛诺缺乏对投资者的吸引点,未来需要观察的是,随着带量采购的进行,赛诺能否把握政策指引形成对微创医疗的弯道超车是投资者最迫切想了解的。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)