「恒生」寓意「永恒生長」。

恒生銀號創立於1933年,以小型找換店的形式在上環永樂街70號開業。1952年起開展商業銀行業務,香港上海匯豐銀行(00005-HK)於1965年取得恒生的51%權益,而到如今,匯豐依然是恒生銀行(00011-HK)的大股東,持有62.14%權益。

恒生銀行主要服務香港,是香港最主要的銀行之一,自1981年起取得在地鐵沿線車站開設分行的專營權,確立了其服務當地市民的擴散面,不僅如此,該公司於1969年推出恒生指數服務,獲國際認可為反映香港股市走勢的主要指標。

上世紀80年代中期,恒生銀行在深圳開設代表處,開始在内地建立據點;90年代中在廣州開設首間内地分行,1997年回歸後在上海設立分行。2003年開設澳門分行,2006年獲批在内地籌建外資法人銀行,2007年恒生中國獲準為内地居民提供全面的人民幣服務。此後内地業務迅速擴張。

與此同時,恒生銀行努力開辟非傳統銀行業務,例如2012年與廣州證券合組證券投資咨詢公司,2016年與深圳市前海金融控股有限公司合作成立恒生前海基金管理有限公司,這是内地首家外資控股合資基金管理公司。

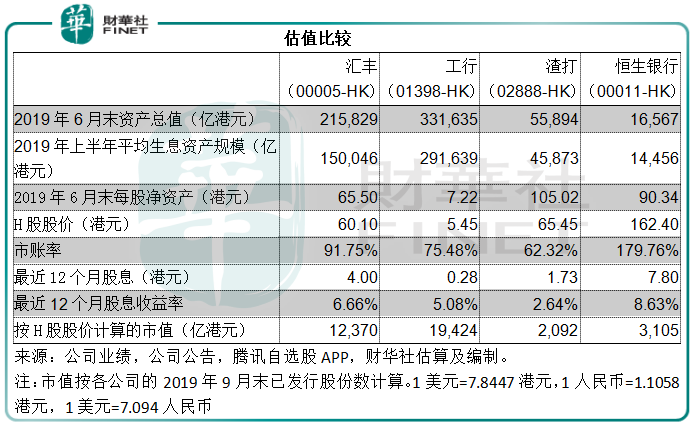

截至2019年6月30日,恒生銀行的資產總值為1.6567萬億港元,規模明顯小於城中的國際級競爭對手渣打(02888-HK)和母公司匯豐。

按2019年10月16日的收市價162.40港元計算,恒生銀行的市賬率高達1.80倍,相較匯豐為0.92倍,渣打只有0.62倍,最大的國有商業銀行工行(01398-HK,601398-CN)也只有0.75倍。

憑什麽獲市場看高一線?恒生銀行到底有何過人之處?

財華社認為其優勢有以下幾項:

1.吸引的股息收益率。與母公司匯豐一樣,恒生銀行維持一年四次的定期派息,今年以來恒生銀行已累計宣派4.2港元的股息,加上2018年第四次中期息3.6港元,恒生銀行在最近12個月的累計股息為7.8港元,按162.40港元計算,恒生銀行的股息收益率高達8.63%,而匯豐、工行和渣打的股息收益率分别為6.66%、5.08%、2.64%(見上圖),恒生銀行的優勢十分明顯。

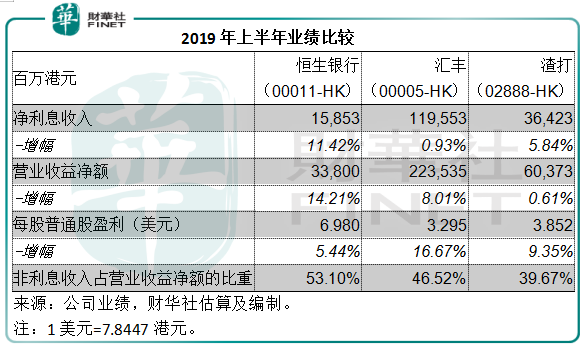

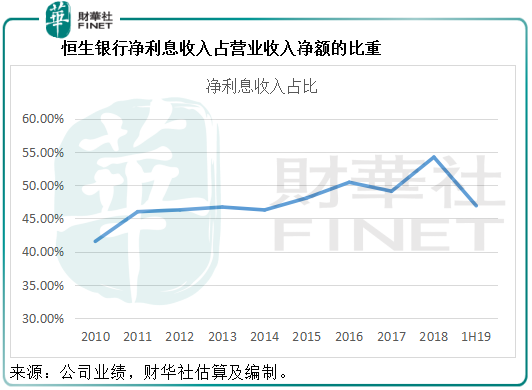

2.淨利息收入增長跑赢大型同行。2019年上半年,恒生銀行的淨利息收入為158.53億港元,同比增長11.42%,增幅高於匯豐的0.93%和渣打的5.84%,其中恒生銀行的淨息差達到2.02%,高於匯豐的1.61%和1.32%。

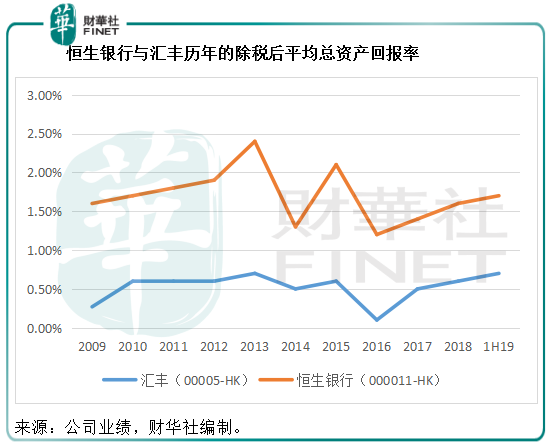

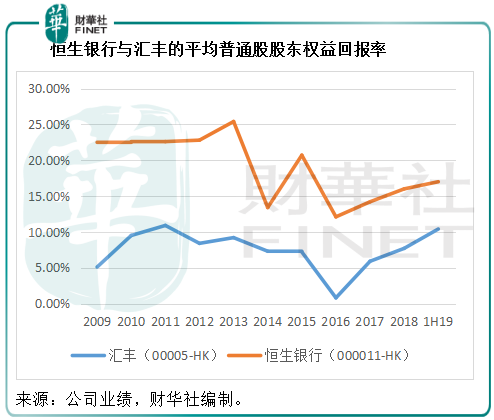

3.盈利能力優於匯豐。2019年上半年,恒生銀行的除稅後平均總資產回報率達到1.7%,而同期匯豐的除稅後總資產回報率只有0.70%;期内,恒生銀行的平均普通股股東權益回報率為17%,而匯豐為10.40%。

4.大部分收入來自於非利息業務。2019年上半年,恒生銀行的非利息收入佔了其總營業收益的53.10%,遠高於傳統的銀行股,淨利息收入的佔比只有46.90%。

也就是說,相對於母公司以及渣打等同行來說,恒生銀行對傳統利息業務的依賴沒那麽高,最低限度在全球央行傾向於放寬貨幣政策的當前經濟環境下,恒生銀行對息差的敏感度或也相對較低。

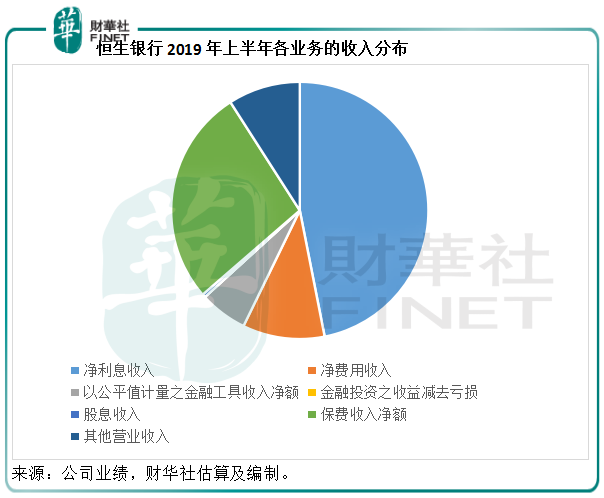

那麽恒生銀行經營哪些非利息業務?

見下圖,除了淨利息收入之外,恒生銀行2019年上半年的營業收入佔比第二大的業務類項為保費收入,期内保費收入淨額同比增長5.63%,至92.24億港元,佔營業收入淨額的27.29%,相較而言,匯豐的保費收入佔比為16.63%。根據恒生銀行,期内由於股市表現向好,人壽保險組合投資回報錄得12.5億港元的收益,而上年同期為虧損3.26億元,這或是其非傳統銀行業務收入和盈利提高的一個主要原因。

儘管恒生銀行存在以上優勢,但是需注意其過度依賴單一地區市場的風險。2019年上半年,香港收入同比增長14.08%,至324.41億港元,佔其總收入(跨業務區域抵銷後)的95.98%,除稅前溢利同比增長6.07%,至153.5億港元,佔其合計除稅前溢利的96.58%。

下半年,香港遊客數量下降,消費需求顯著收縮,地區經濟大幅下滑,作為主要服務香港地區市場的恒生銀行,下半年能否維持上半年的業績表現,或不是那麽樂觀。

展望未來,面對地區經濟下滑,以及全球貿易保護主義而致的不確定因素,恒生銀行所面對的風險不小。管理層表示將透過投資與創新,利用龐大的地區性客戶基礎、廣泛的服務網絡(内地與香港的服務網絡)、對大灣區的滲透,進一步深化和擴大客戶群。

在2018年的「港股100強」評選中,恒生銀行由2017年的54位提升到49位。下半年面對地區經濟環境的轉變,恒生銀行能否保持優勢繼續增長?在「港股100強」的排名能否進一步提高?財華社將密切關注。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)