对于某一行业、某一公司的增长分析,投资者要清楚,市场里边的“专业人士”是缺乏足够深刻的洞悉与观察的,实际上大部分在市场里摸爬滚打的机构以及专业的个人投资者都是趋势投资者,而非价值投资者。

更准确的说,是趋势投机者。因为一家公司的长远价值取决于其管理层的战略布局,取决于其对手的竞争优势是否足够充分,取决于一系列的市场因素。这些因素的变动以及相互作用影响的辩证关系对于拨弄数据、简单调研的专业人员是远远不够的,因为他们无法做到比董事长更为清楚公司所面临的困局、优劣以及需要冒险的举措。

而本文所分析的北京宝兰德软件,其对标者、国内中间件市场的领导者东方通,倘若市场如此明晰其价值,那么谁能解释其市场估值的水位为什么会有如此之大的差异:

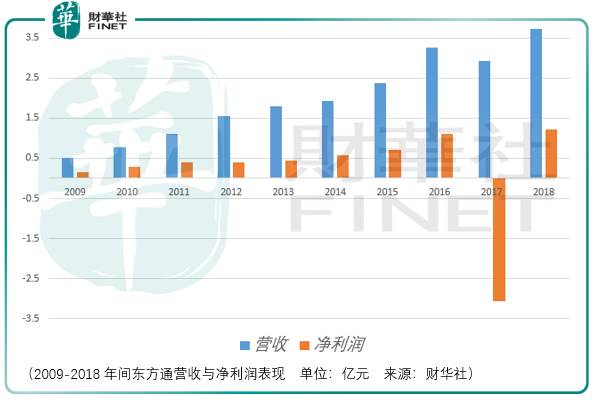

2017年东方通合计计提商誉减值准备38481.73万元,导致了2017年财报净利润的亏损,而到了2018年,东方通实现同比扭亏,主要因为2017年计提了大额商誉减值,同时2018年,东方通收购了北京泰策科技公司并纳入合并报表,以及东方通整体管理效能的提升导致营收和净利润出现一定的增长。

对于东方通而言,这9年的表现是优秀的,因为其营收的复合增长率达到了24.43%,净利润的复合增长率达到了25.32%,但是对于股民来说却并没有收获到这样的成长,在2014年3月IPO的时候,其营收与净利润就已经达到了1.8亿元和0.45亿元,那么2013-2018财报年间的复合增长率分别为15.62%、22.07%。

实际上对于投资者而言这是非常不错的投资收益了,远远能够跑赢普通的理财产品,但是放到市场里并不是这么回事,在2014年3月-2019年3月的这5年时间里,东方通的投资者大部分的时间是在经历其价值的回归,并且这样的价值回归与市场整体的表现是重合的。

而在这样的市场表现背后,东方通自身长远的价值得到挖掘了吗?或许董事长自身都没有答案。

在深入中间件软件市场的过程中,有意思的是,其中的企业很喜欢讲国产替代的故事,区别在于有的故事成真了,而有的故事没有,但是谁又能说谁不喜欢听故事呢?

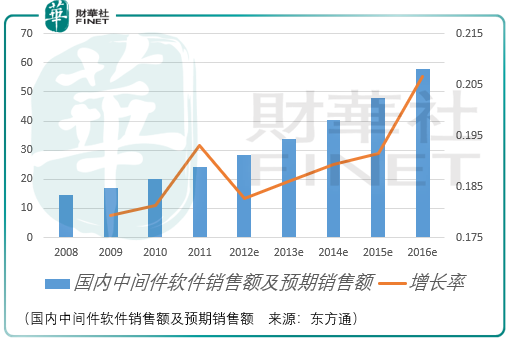

当然好的故事需要好的环境配合,不然市场只会觉得这个董事长在痴人说梦,在东方通上市当初,虽然这是一个小市场,但是好在行业增长环境向好。2012年中国中间件软件市场的销售占比中,IBM达到36.1%、Oracle达到31.8%、东方通达到6.8%,余下份额较小的厂商有金蝶、微软、汇金。

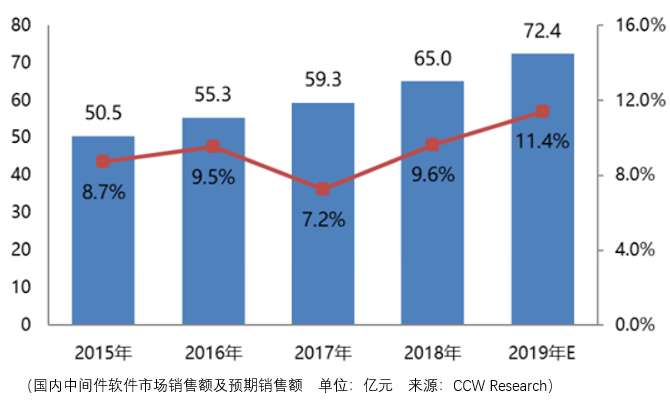

但是到了2018年,计世资讯统计的市场数据是,IBM国内份额占比30.7%、Oracle占比20.4%、普元信息占比5.1%、东方通占比5%、宝兰德占比1.9%、中创股份占比1.7%、金蝶占比1.4%。

一方面,IBM与Oracle市场份额下降的幅度并不明显,国产替代的进程并不顺利;另一方面,行业的预期增长率出现了大幅下滑:

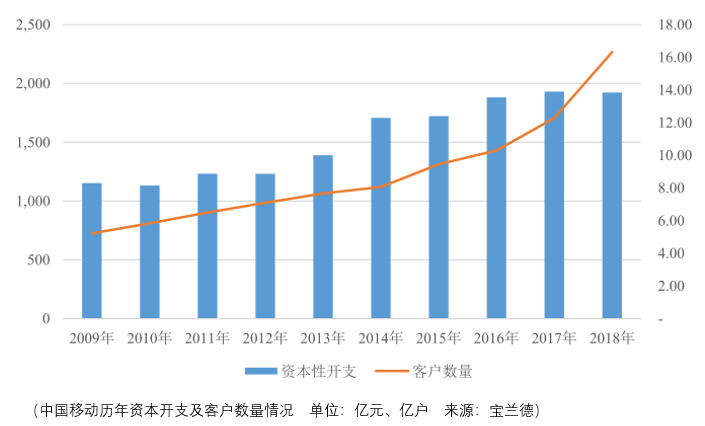

所以相较于东方通,宝兰德目前面临的生存局面是更加的困难而不是更加的容易,并且宝兰德在中间件市场的突出重围非常依赖中国移动这一客户,2016年中国移动仅占比51.87%,2017年就提升到了72.38%,到了2018年更是达到了82.11%。

而中国移动这边的资本开支变动的幅度并不大,那么在来自中国移动的收入占比达到82.11%的情况下,宝兰德的营收还有进一步提升的空间吗?

而除了电信行业,在金融行业、政府领域宝兰德的收入规模相对较小,且宝兰德进入金融行业、政府领域的时间与该行业内的竞争对手相比较晚,同时由于IBM和Oracle的品牌知名度较高,有完善的IT即行业业务的解决方案,并很早的进入了金融、政府市场,培养了很多渠道,基本上国内金融行业等具有一定规模的市场都是由IBM、Oracle所垄断。

整体而言,宝兰德面临的前景并不乐观,行业增速预期下滑,所以需要更低的市场估值预期,以匹配较低的行业增长前景,否则,较高估值带来的则必定是漫长的价值回归。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)