回歸二十年,澳門的經濟成績斐然,這其中内地遊客的支持和博企的巨額基建及服務投資可以說居功至偉。

回歸後批出的承批合約和轉批給合約也即將在2022年迎來到期之日。在這二十年,澳門的經濟結構已悄然變化,而今年2月18日印發的《粵港澳大灣區發展規劃綱要》也為澳門未來的發展指明了路向。面對澳門即將規劃的新未來、面對承批合約和轉批給合約到期後的轉變,華資和外資博企不得不靜思新的路向。

美資博企金沙中國(01928-HK)處於一個時代的轉折點。十七年前,受惠於特區政府引入新投資者和運營模式的理念,「威尼斯人集團」以「銀河」轉批給的方式獲得轉批給合同在澳門經營博彩業務,從而確立了作為澳門主要博企的地位。

這十七年中,金沙中國的發展可謂極速,先後打造了「澳門金沙」、「澳門威尼斯人」、「金沙城中心」、「澳門巴黎人」等大型項目,搶佔了23%以上的市場份額。

但是來到2019年,市場的轉變、同行的激烈競爭、續牌的不確定性,困擾著各家博企。在這個節骨眼,金沙中國表現如何?又將如何應對這些變化?下文將逐一探討。

翻開澳門9月份的最新博收數據,單月幸運博彩毛收入恢復正數增長,同比增0.6%,至220.79億澳門元。今年1-9月的累計數據則同比下降1.7%,至2202.97億澳門元。乍一看,澳門博收表現似乎並不樂觀。

但是財華社細細剖析,發現情況並非那麽糟糕。一直以來,貴賓廳業務都是澳門博收最為主要的來源,因為對這一界别的依賴,2014年的政策導致澳門博收終結了一直以來的雙位數增長,而出現嚴重倒退。從這個時候開始,各家博企紛紛尋思轉向少了中間商賺差價、利潤更為豐厚、收入性質更具可持續性的中場業務。

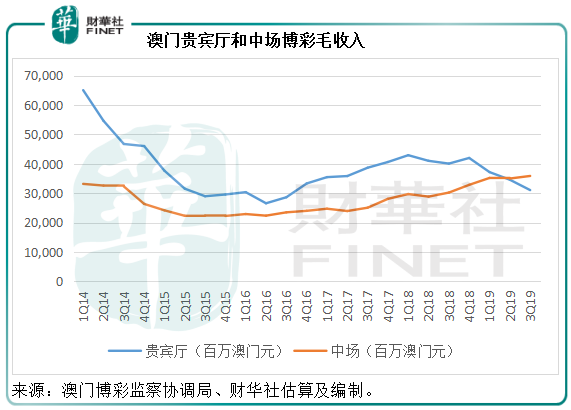

值得注意的是,從2019年第2季開始,中場博收超越貴賓廳業務,成為佔比最大的博彩收入,見下圖。娛樂場的貴賓廳業務面向最高端的客戶,主要為在貴賓廳或指定博彩區消遣的富裕客戶,一般由中介人承包為娛樂場招徕客源,並從中抽佣。中場則指博彩樓層注碼較低的桌面博彩和角子機,由於佣金成本遠低於貴賓廳客戶,所以從博企的角度來看,中場業務的利潤較為吸引。

貴賓廳的豪客往往一擲千金,從量上碾壓其他業務類别,所以過往貴賓廳業務一直是澳門博收最主要來源,不過近年隨著博企紛紛拓展中場業務,而降低對貴賓廳業務的依賴,中場收入持續上升,到現在超越貴賓廳業務,可以說是一個非常重要的轉折。

金沙中國的優勢正是在中場,其打造的多個路氹項目聚焦於家庭旅客,以綜合服務娛樂設施吸引中場客戶,在努力維護好非博彩服務的同時,也為其中場業務帶來源源不斷的生意。

金沙中國根據美國公認會計準則編制的2019年第3季度業績顯示,第三季度的貴賓廳轉碼金額大跌30.5%,不過非轉碼(中場)金額則有5.3%的增長。綜合前三個季度來看,貴賓廳轉碼金額同比下降14.3%,非轉碼金額則維持2.8%的增幅(均由財華社根據公司的業績資料估算所得)。

娛樂場可以通過赢率來控制博收,那是否意味著只要將赢率提至最高就能戰無不勝?非也。娛樂場說到底還是運營商,而博彩業終究還是商業行為,若客戶在娛樂場無法取勝,自然不會再光顧,娛樂場也就沒生意,所以娛樂場會聘請優秀的精算師參與到營運中,務求保證客如雲來同時又能將娛樂場的利潤最大化。

財華社根據其美國公認會計準則編制之季度業績估算,金沙中國2019年第3季的貴賓廳博收為4.39億美元,同比下降36.%;中場博收為14.38億美元,同比增長8.8%;角子機博收為1.6億美元,同比增長15.1%。由此可見,中場以及角子機業務仍是金沙中國的優勢所在。

2019年前三個季度,金沙中國的貴賓廳博收同比下降16.8%,至16.61億美元;中場博收同比增長9.1%,至43.5億美元,角子機博收則增加8.6%,至4.75億美元。前三季總博彩收入或同比增長1.01%,至64.86億美元。

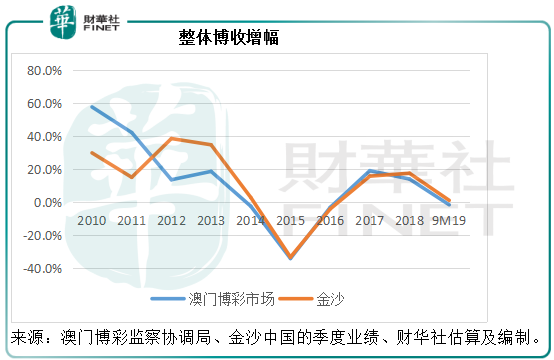

從整體來看,金沙中國這些年的增速大致與市場一致,見下圖。2019年前三季該公司的合計博收增幅稍微高於澳門整體博彩市場。

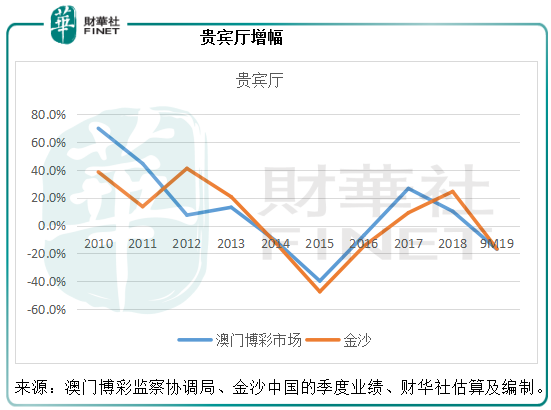

金沙中國的貴賓廳跌幅稍低於行業跌幅。

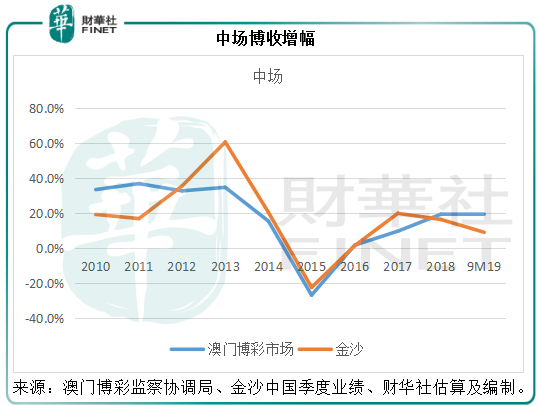

2019年前三個季度金沙中國的中場博收同比增長9.1%,顯著低於澳門博彩市場的19.5%,見圖中的分叉,或反映金沙中國的中場優勢正在減弱。

財華社以每7.8港元的匯率計算金沙中國的港元博收,再比較澳門博彩市場的港元毛收入(以1.03澳門元計算),金沙中國2019年前三個季度的市場份額或為23.65%,仍高於2018年前三個季度的23.02%,其中貴賓廳份額增加了0.05個百分點,為12.97%,角子機份額增加了2.31個百分點,至33.87%,但是中場份額顯著下降3.13個百分點,至僅32.93%,或再次印證金沙中國的中場優勢正逐漸減退。

並非金沙中國不作為,而是澳門博彩市場的競爭極其激烈。

消遣旅客都是貪新忘久的,所以博企每過一段時間就會進行項目設施的升級,甚至推出新項目,務求留住顧客。所以博企豐厚的利潤,除了向特區政府繳納巨額稅款外,還需繼續進行升級、改造、翻新、興建新設施等的投資。澳門各主要持牌博企紮堆路氹開發新項目,一方面便於制衡,一方面期望能連成規模化以互相提挈。從過往的經驗來看,新翻新的項目或新推出的項目都能吸引新客流,或分流其他娛樂場的客戶,所以博企都不惜巨本玩出新花樣,在這場復雜的爭奪中佔據優勢。

金沙中國在2016年9月推出澳門巴黎人之後就沒有再推出新項目,而這些年其競爭對手紛紛推出新設施,其中永利澳門(01128-HK)於2016年8月22日推出永利皇宮,美高梅中國(02282-HK)於2018年2月13日推出美獅美高梅,新濠國際(00200-HK)於2018年6月推出澳門新濠天地的旗艦酒店摩珀斯等,滿足旅客的獵奇心理。

與此同時,境外的競爭也越演越烈,最近日本成為眾多跨國博企虎視眈眈的市場,因該國推出有利的政策吸引這些企業投資,同時新加坡、塞班、菲律賓、塞浦路斯等等也成為澳門博彩業的主要競爭市場。澳門博企也開始將目光放在這些市場,例如新濠國際已將日本定位重點發展市場,同時在菲律賓和塞浦路斯也進行投資;銀娛(00027-HK)也有意拓展日本市場。金沙中國的母公司當然不會落後,在新加坡市場早已確立優勢,在其他欣欣向榮的市場也已進行佈局。

反而在澳門,金沙中國需要重新去度量未來的路向。

澳門未來的發展路向已經在《粵港澳大灣區發展規劃綱要》中有解釋,但是博企的路向依然晦暗不明,旅遊服務、非博彩應該是主調。

開放市場後市場份額嚴重敗退的澳博(00880-HK)預期於2020年推出「上葡京」,很可能是力挽狂瀾之作,其中該項目有九成以上的面積將提供一係列非博彩設施,以此來看,縱橫澳門逾三十年的澳博或已經不再執著於博彩,而更多地從非博彩、人文、可持續發展去看待自己的未來。

另一華資博企銀娛,在考慮路氹三四期發展時,或聚焦於非博彩業,並且將目光放到橫琴。

從這些博企的投資路向來看,博彩是最終的利潤目的,但是它們很可能會從其他路徑來通往這個目的地,甚至發現新的目的地。2022年之後,旅遊業仍是重頭戲,但是博彩業的發展可能會有新的演變。

2019年前三個季度,金沙中國非娛樂場業務收入的佔比達到19.30%,或是各上市澳門博企中的最高。期内該公司的收入僅同比增長2.49%,至65.8億美元,經調整物業EBITDA(扣除利息、稅項、折舊及攤銷前盈利)利潤率由上年同期的35.72%,提高至36.14%。整體業績尚可,但不能忽視的是,其博收增幅有所放緩。

金沙中國從一開始的定位已經抓對了,擅長變化、多元化、聚焦非博彩娛樂和中場,該公司計劃將金沙城中心翻新為澳門倫敦人,將在2020年至2021年分階段完成,完成日期與2022年牌照到期已相距不遠,所以金沙中國很有可能將2022年之後的佈局謎底隱藏在澳門倫敦人之中。

金沙中國在2018年「港股100強」的評選中從39位下滑至70位。隨著2022年的臨近,揭曉的時刻也快將到來,但是該公司所面對的競爭非但沒有減少,還在劇增。在新的一年,金沙中國還能留在榜單嗎?財華社將繼續密切關注「港股100強」的表現。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)