10月14日,中国生物制药(01177-HK)公告称,由集团附属公司北京泰德开发的替格瑞洛片已经获得美国FDA的新药申请。据查,该款药品属于心脑血管领域用药,属三仿品种,国内共有5家药企在生产。该药的原研药企是阿斯利康,2018年在全球销售额达到峰值,约为91亿人民币。

按获批药品原研的销售峰值排位,替格瑞洛片并算不上是“药王”,而中国生物制药在海外推进业务的主要围绕临床试验和收购投资活动展开,因此替格瑞洛片获批的最大意义还在于证明了集团的制药能力已符合国际水平。

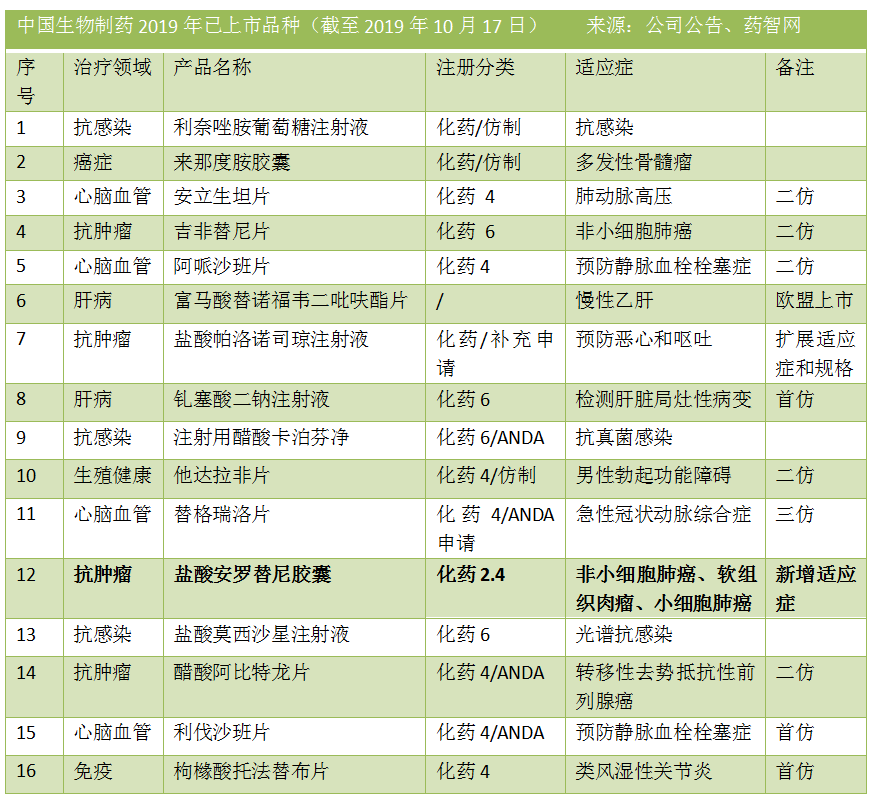

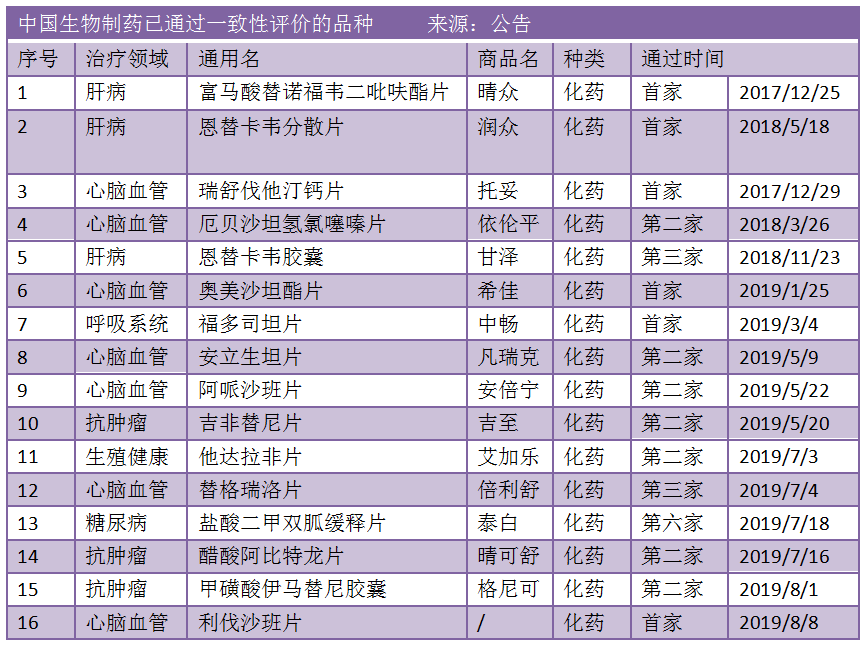

2018年以来,中国生物制药的抢防品种进入获批的密集爆发期。有着丰富的仿制药大品种布局,再加上整体审评审批的效率提高,中国生物制药在2018年共有18款药品获生产批件、23款获临床批件、4款获批一致性评价、92件获发明专利授权,另外还新提交发明专利申请共358件。进入2019年,获批品种硕果累累,其中最为市场关注的盐酸安罗替尼屡获新适应症。

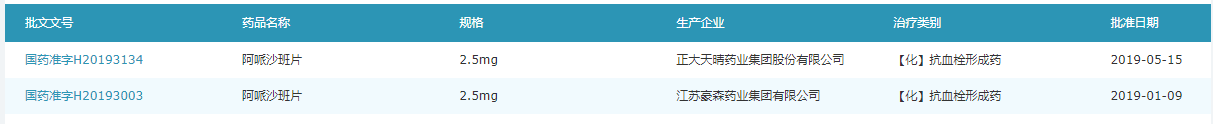

安罗替尼是由正大天晴自主研发的抗肿瘤化药,临床效果优。除它之外,今年新获批的品种另有2个产品在国内的竞争格局非常好,分别是被誉为抗肿瘤“神药”的来那度胺胶囊(首仿双鹭药业2017年11月获批)和2017年全球最畅销的心脑血管用药(抗凝血)阿哌沙班片(首仿豪森药业2019年1月获批)两个重磅产品。

来那度胺胶囊在国内获批的情况:

阿哌沙班片在国内获批的情况:

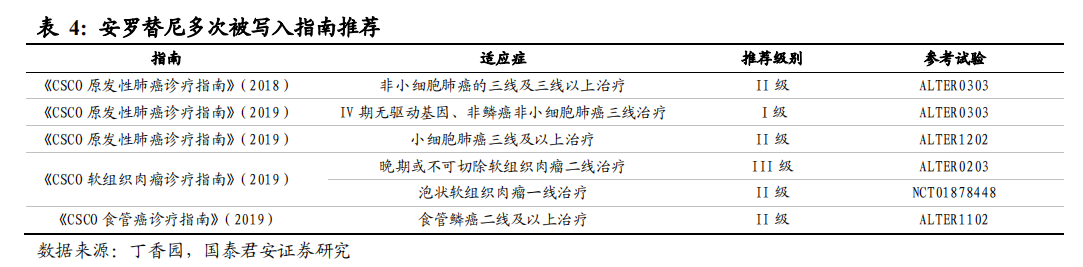

上半年中国生物制药最引市场瞩目的莫过于安罗替尼。2019年7月,中国生物制药旗下的正大天晴自主研发的化药第1类新药,盐酸安罗替尼(商品通用名:福可维)获批治疗小细胞肺癌。这是该药品在继2018年获批晚期非小细胞肺癌和2019年6月获批治疗软组织肉瘤之后获批的第三个适应症。

安罗替尼是中国生物制药抗肿瘤用药的旗舰产品,是集团第一个按照国际研发流程和标准开发的创新小分子药物,也是集团的丰富的创新管线开始进入收获期的标志。据悉,安罗替尼2018年上市后,填补了非小细胞肺癌三线治疗的市场空白而快速放量,推动公司全年抗肿瘤用药实现收入同比增长99.6%至31.88亿元,营收比重快速从2017年的10.8%快速上升至15.3%。

2018年10月,安罗替尼通过谈判进入国家医保目录,虽然价格从886元(12mg的规格)下降45%到487元,但市场渗透率快速攀升。截至2019年上半年,抗肿瘤用药实现收入25.656亿元,同比增速进一步提升至145%,占总营收比重增加至20.5%。安罗替尼的持续发力,是抗肿瘤板块用药保持高增速的核心推动力,同时也是加快整个集团营收结构和业务转型的先锋。

按照每2年谈判一次的节奏,安罗替尼的新适应症医保谈判将会在明年9月进行,所以今年整年至明年谈判前都不会面临降价压力;而且安罗替尼是正大天晴的独家品种,并且是在专利保护期内,降价45%进医保应为比较合理的价格低位,所以在下一次的医保谈判中大幅降价的可能性也不大。更重要的是,安罗替尼的临床数据结果表现优异。价低物美,备受患者和医学界赞誉。

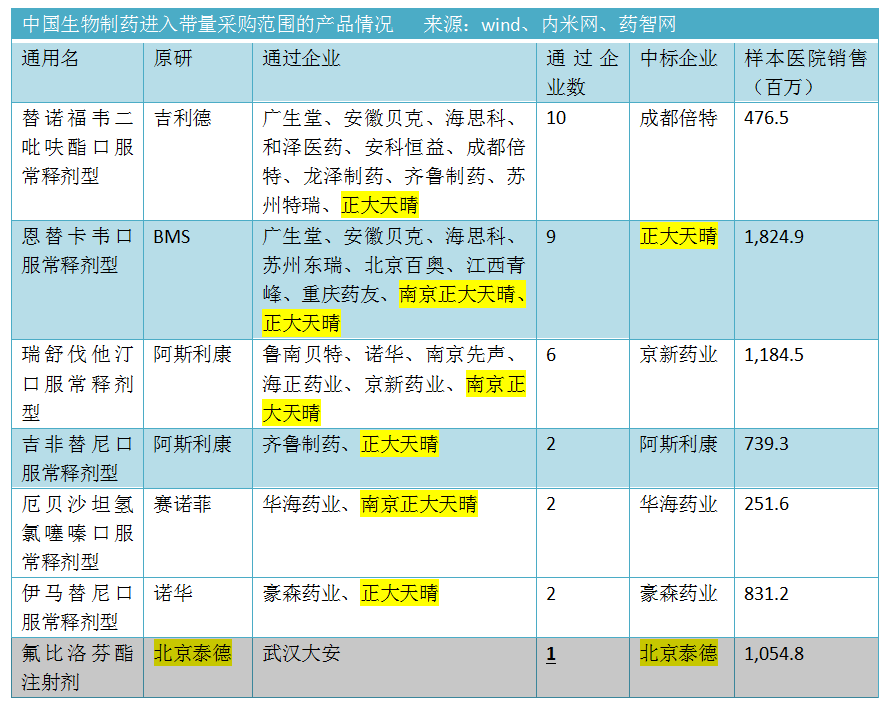

如今,带量采购已经从原先的“4+7”试点的11个城市推广到全国范围的45个城市,采购品种从原来中标的25个增加到拟中选的60个,中标规则也由独家中标转变为多家中标,可以说集采扩面的大局已定。从中标结果来看,中标药品的竞争格局决定了药企产品的最终降幅。

长期来看,竞争趋向全国范围内的垄断,带来的必将是仿制药价格趋势延续下行的结局;短期来看,已经通过一致性评价而且竞争格局较好的增量品种将能够迅速扩大市场份额,成为企业新的业绩增长点。那么扩面具体如何影响中国生物制药?

这次采集扩面,中国生物制药共有7个已通过一致性评价且在带量采购的范围之内的,其中正大天晴的润众(恩替卡韦口服常释剂型)和北京泰德的凯纷(氟比洛芬酯注射剂)为第一次拟中标的品种。这里需要留意的是,恩替卡韦和氟比洛芬各有两款剂型,入选剂型不同,剂型对应的市场竞争格局也就不同,集采扩面对这两款药品销量的影响也不能一概而论。

第一次中标的润众和凯纷面临在全国范围内降价的压力无疑。但是对于正大天晴的润众而言,可以通过南京正大天晴生产的恩替卡韦的胶囊剂型甘泽中标而扩大恩替卡韦整体的市场占有率。从半年报提供的数据来看,甘泽胶囊在2019年上半年的销售额仅为润众的4.5%,说明甘泽的市场潜力还有待挖掘。2019年上半年整个肝病板块的销售额为32.9亿,比去年的33.4亿仅下降了1.5%,由此可见恩替卡韦所在的肝病用药板块短期内压力仍存,但长期有望抵消。

不过与此同时,中标的另一个品种凯纷所在的镇痛用药板块就受扩面影响较大了,截至今年6月30日,整个板块的营收较去年同期下降23.8%至10.3亿元。由上面表格列出的生产厂家可见,北京泰德生产的氟比洛芬酯注射剂是仅此一家中选,原先的占有率接近100%,降价必定影响大。不过,氟比洛芬的另一剂型得百安凝胶贴膏上半年销售额增速高达37.7%至4.26亿元,板块整体压力会否被消化还要看这款药品的销售额增速能否保持。

假如时间倒流回十年前,当时中国生物制药还专注在肝病和心脑血管用药的两大领域,中标入选的不确定性将会比现在大很多。近一两年集团随着安罗替尼带动抗肿瘤药物快速崛起,再加上并购北京泰德,如今的中国生物制药已经发展成一家覆盖肝病、抗肿瘤、心脑血管、镇痛、骨科、消化系统、呼吸系统、抗感染、肠外营养、糖尿病等十大治疗领域的综合型制药企业。

除安罗替尼外,中国生物制药现有的抗肿瘤重点产品还包括三款抗代谢药物——赛维健、晴唯可、首辅,两款小分子靶向——格尼可、依尼舒,和两款抗肿瘤辅助用药——天晴依泰、止若,另有骨髓瘤治疗药物注射用硼替佐米和来那度胺胶囊新近分别三仿和二仿上市。中国生物制药已然打造了丰富的抗肿瘤用药产品群。当然,抗肿瘤用药在迅速崛起,传统的肝病用药营收占比在压缩。

以价格重塑市场竞争格局,难免会引起市场的恐慌。但说到底,带量采购的最终目的是提升医保对药品采购使用的影响。在药品治疗效果过关的基础上,保证全国范围内供应的稳定性之后,让有价格优势的药品中标,而并非简单的价格战。药品价格的降幅与竞争药企的数量和现有价格体系密切相关。

本次扩面的采购价与“4+7”试点中选价格相比,平均降幅是25%,总体降价压力并不算大;其中符合竞标条件的厂家数量在2家及以内的,通过一致性评价和原研企业的品种竞争格局最好,甚至有些品种降价幅度为0。

2019年上半年,中国生物制药的一致性评价进展迅速,截至目前共有5个品种先后通过一致性评价,而且均为前三家通过。其中包括润众、晴众等重磅品种以及安立生坦片、阿哌沙班片等新报品种,主要围绕肝病和心脑血管两大用药领域。

除了通过一致性评价捷报频传,中国生物制药在研发方面成绩骄人。截至2019年6月30日,集团已累计有临床批件、正在进行临床试验和申报生产的在研产品共459件,其中抗病毒及肝病用药37件、抗肿瘤和肿瘤辅助用药195件、呼吸系统用药28件、抗菌素32件、心脑血管用药48件,骨科及镇痛药23件及其他类用药96件。这些是集团注重研发投入换来的。上半年研发开支16.255亿元,占总营收的13.0%。

长期来看,国内药企在集采政策落地之后将朝着三大路径走:头部企业和资金充裕的生物科技药企将加大力度投入创新药;有技术的药企将打造有壁垒的仿制药;综合性药企利用其原料药成本的优势发展品种丰富的规模化仿制。这些也是中国生物制药正在努力的方向。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)