從2015年兩車合併而來的中國中車(01766-HK,601766-CN)最近的港股股價表現不濟,一直處於52週低位。不過從該集團2019年前三個季度的業績來看,表現還不錯,是什麽原因令其股價受壓呢?港股市場疲弱可能是其中一個原因,前三季新訂單金額下降,以及市場對其海外業務的擔憂應該也是主要原因。那麽,從基本面來看中國中車到底怎樣?

中國中車由中國北車和中國南車兩家A+H股上市公司合併而來,目前是全球規模最大、品種最全的軌道交通裝備供應商。合併之後,中國中車既可在採購、製造、流程等整個内部產業鏈實現協同效應從而實現生產效率的提升,又能憑借體量和規模與大型國際同行競爭,這些國際同行包括西門子、阿爾斯通、龐巴迪等。

今年初歐盟有關部門否決了西門子與阿爾斯通的合併,令兩大企業合併以抗衡中國中車的計劃夭折,但從中可以看出歐美對於中國企業的忌憚,這可能是資本市場對於中國中車未來拓展海外市場方面遇到阻力的一個擔憂。

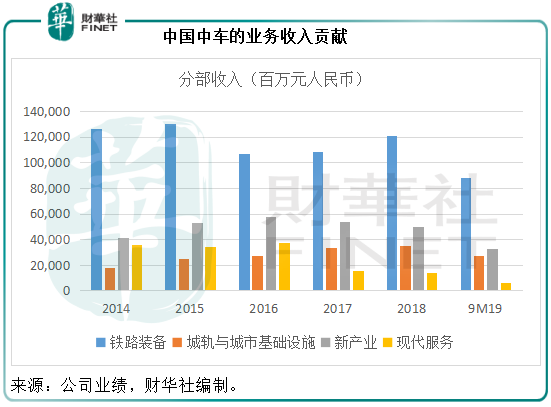

中國中車的業務分為四項——鐵路裝備、城軌與城市基礎設施、新產業和現代服務,其中鐵路裝備為該集團最為主要的收入和盈利來源。2019年前三個季度(按中國會計準則編制,下同),鐵路裝備貢獻收入885.04億元(人民幣,下同),同比增長23.41%,佔其總收入的57.28%。

見下表,從重組前的2014年到2019年的前三個季度,鐵路裝備都是中國中車的收入支柱,貢獻明顯高於其他三項業務,這一業務與中國國家鐵路集團(前中鐵總)的投資和採購計劃關聯較為密切。

城軌與城市基礎設施業務也保持溫和的增長,這個部門主要從事城市軌道車輛(如地鐵)、城軌工程總包和其他工程總承包,這項收入與地方固定資產投資的增長或比較密切。

新產業主要開發具備創新型和先進技術的產品,包括新能源發電及其他應用方案。從圖中可以看出,除了鐵路裝備以外,新產業的貢獻較為顯著。2019年前三個季度,受風電業務收入增加帶動,新產業業務收入同比增長4.2%,至327.41億元,佔總收入的21.19%。

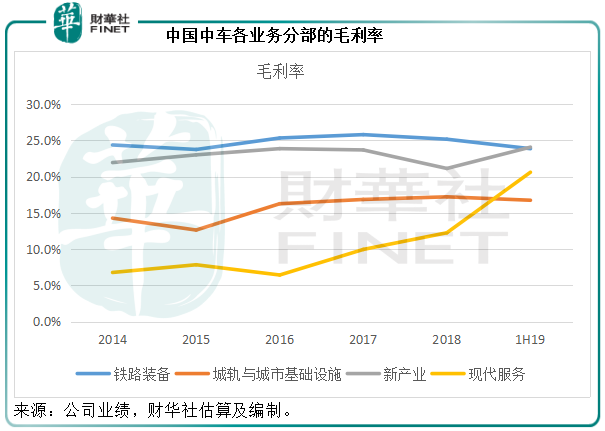

現代服務業務主要包括金融類業務、物流和貿易類業務等。從圖中可見,前幾年現代服務業務的貢獻都比較高,明顯高於城軌,但這幾年有所下降,主要因為前幾年該集團從事量大利小的物流和貿易類業務,事實上在那一段時間很多規模企業都喜歡從事這類型業務,但由於這些業務的利潤比較微薄,隨後幾年都經歷了收縮。財華社分析其毛利率,2014年至2016年期間,現代服務業務的毛利率僅處於6.4%-7.8%的水平,相較當時鐵路裝備和新產業的毛利率均在20%以上,城軌業務的毛利率也在12%以上,可見其優劣。不過到2019年前三個季度,由於縮減物流業務,中車的現代服務業務收入已大幅減少47.75%,至僅59.36億元,佔總收入的3.84%。

再看下圖,隨著利潤較微薄的物流業務縮減,現代服務的利潤率也得到改善。財華社根據中國中車提供的收入和成本數據計算出每個業務部門的毛利率,2019年上半年現代服務毛利率提高至20.6%。

地區市場方面,2016年以來海外市場的佔比都不超過10%,中國大陸是該集團最主要的收入來源地,2019年上半年來自中國大陸的營業收入同比增長11.28%,至869.66億元,佔總收入的90.5%。

綜上所述,中國中車最主要的收入來源還是鐵路裝備,而這個業務部門的盈利能力也較高,海外業務敞口方面則控制在10%以内。接下來我們看看中國中車未來的發展態勢。

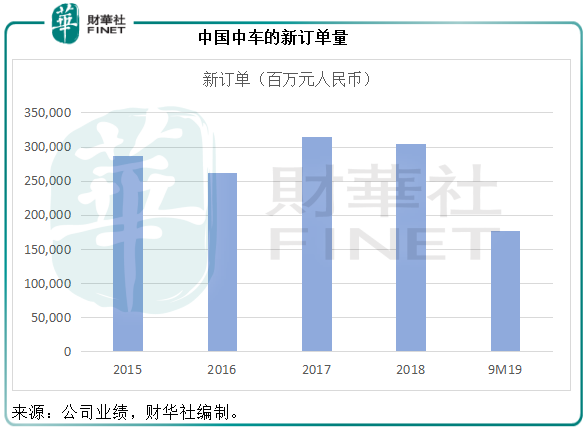

2019年前三個季度,中國中車的新簽訂單約1770億元,相當於2018年全年收入的80.79%,對比2018年的前三個季度訂單水平下滑了15.55%,其中國際業務簽約額為171億元人民幣,佔新簽訂單的比重為9.66%。

除此以外,該集團公佈了2019年7月至11月期間簽訂的若幹項合同,總金額為220.7億元人民幣,佔2018年全年營業收入的10.07%。財華社留意發現,這些訂單中鐵路裝備訂單佔比約為42.82%,其中中國國家鐵路集團下屬相關路局公司簽訂的鐵路裝備訂單金額約67.5億元;地鐵訂單佔比為41.41%,其餘15.77%屬於新產業,主要為風電設備銷售合同。這其中海外合同新訂單為11.3億元,佔比約5.12%。

從前三個季度的訂單情況來看,中國中車的新簽訂單應可應付新一年的業務發展,而三大業務鐵路裝備、城軌和新產業或仍佔較大比重。財華社亦留意到這些披露的大單中有幾份修理合同,一直以來維保和修理合約都是相當值得憧憬的收入來源,或可成為其未來的業務支持。但是值得注意的是,中國國家鐵路集團一直有意承攬維修保養業務,這名大客的業務取態依然是中國中車需要面對的挑戰。

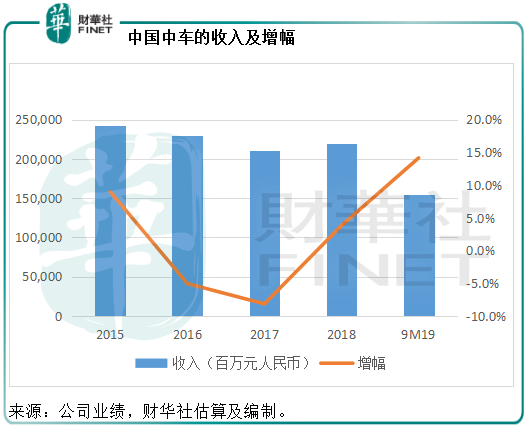

中國中車的2019年前三季營業收入同比增長14.15%,至1545.2億元,主要受鐵路裝備業務同比增長23.4%所帶動;利息支出及匯兌損失減少令財務費用減少了61.76%,帶動扣非歸母淨利潤同比增長37.07%,至77.16億元,或20.86億元。

單從第三季業績來看,中國中車的總收入同比增長18.94%,至583.73億元,扣非歸母淨利潤同比增長53.72%,至34.85億元(財華社根據前三季業績與上半年業績估算),同樣因為財務費用大幅下降66.67%。但是財華社留意到其附息債務規模並沒有顯著的改善,所以猜測財務費用的下降可能與該集團對債務結構進行優化從而令融資成本下降有關。

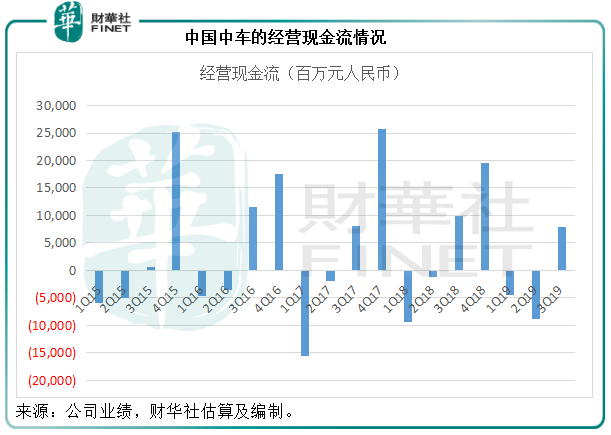

中國中車這一類企業擁有較高的負債率實屬正常,多年來均如此,主要取決於客戶的回款時間,而我們前文已經提到,鐵路裝備業務是其最主要的收入和盈利來源,因此中國國家鐵路集團的回款在很大程度上可能決定其資金的流動情況。從過往的紀錄來看,大客戶回款一般發生在下半年,尤其第四季,見下圖。雖然鐵路集團負債累累,但對於這家知根知底的巨型企業的還款能力還是有信心的。

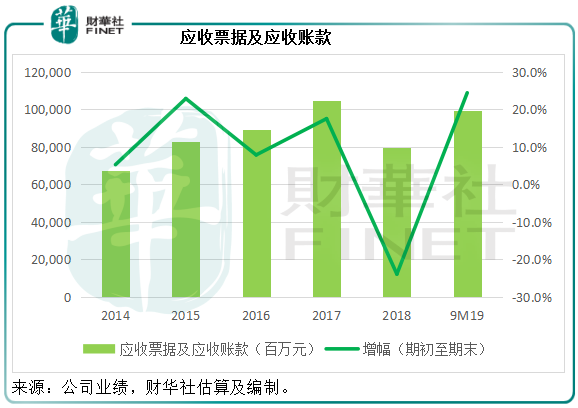

也許,信心較為不足的是來自地方的客戶以及海外項目的業主可能帶來的風險。截至2019年9月底,其應收賬款達到991.05億元,較年初時高出24.38%,這是否為其股價受壓的另一個原因?

在2018年的「港股100強」評選中,中國中車的排名由43位上升至38位,在面臨全球經濟下行風險時,中國中車能否在劣勢中逆行?我們將密切關注。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)