中国内地主要的燃气供应商中国燃气(00384-HK)于2019年11月25日港股收市后公布了截至2019年9月30日止六个月业绩。按该公司的标准,股东应占核心溢利同比增长22.2%,至49.22亿港元。按理这样的业绩应该还算不错,但是中国燃气的股价却接连两日下跌,甚至一度跌近10%,是什么原因让中国燃气失去投资者的“欢心”?

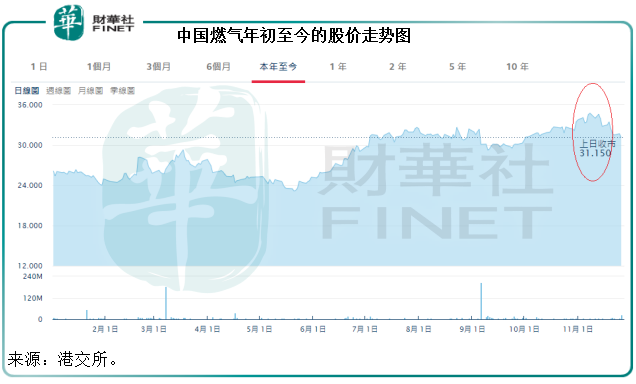

事实上,这样的情况早有“前科”。去年中国燃气公布了强劲的中期业绩,而且获得多家中外大行调高目标价和评级加持,股价在公布业绩之后仍逆市下跌5%。但将股价走势图拉长,这样的下跌也只是一次小挫折,随后股价经历了几场起伏,今年五月组织起一次颇为可观的涨势,并在11月初到达34.95港元的高位。所以,财华社猜测,中期业绩后股价下跌可能只是一次已有铺垫的回调。

除此以外,财华社认为市场没有继续追高的另一个原因可能是这份看似还不错的中期业绩仍有隐忧。

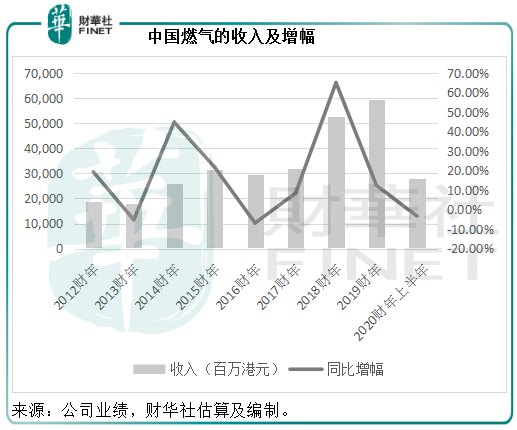

截至2019年9月30日止的上半年(下代称2020财年上半年),中国燃气录得收入279.26亿港元(下同),同比下降3.3%。

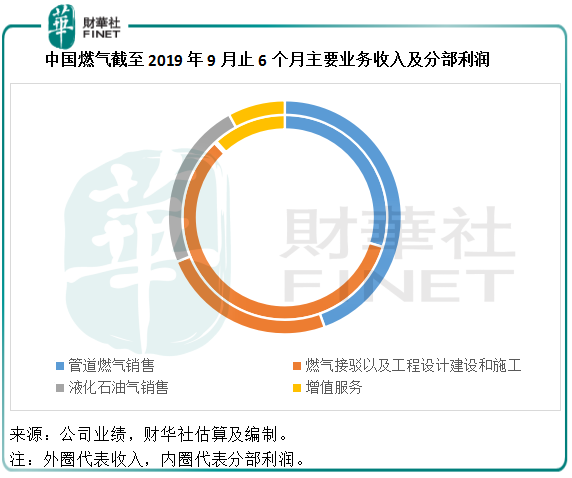

中国燃气主要从事四项业务——管道燃气销售、燃气接驳、液化石油气销售以及增值服务,该公司从上个财政年度的中期业绩起将工程设计、建设及施工职能从“燃气接驳”业务中分离出来,我们猜测这是要将终端用户的接驳费和售气业务与配气划分开来。

面向下游终端客户的燃气企业一般经营两项重要业务,一为燃气销售,一为燃气接驳,两者相辅相成。燃气接驳为一次性收入,而燃气销售为可持续性收入。随着新接驳用户的增加,燃气销售也随之提高,但是随着接驳率提高,接驳收入的占比将逐步下降。所以从长远来看,燃气企业最终还是需要依靠燃气销售的提高来实现可持续增长。

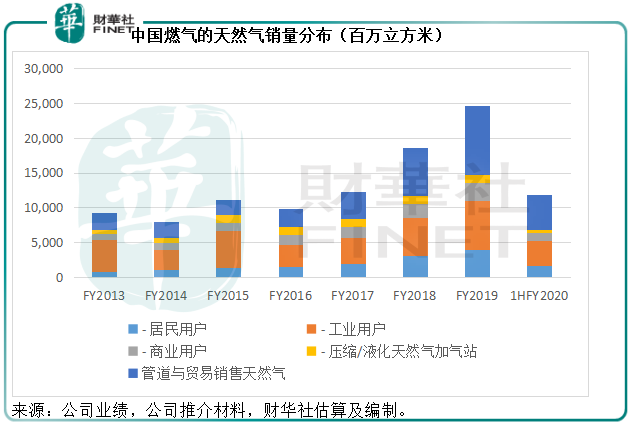

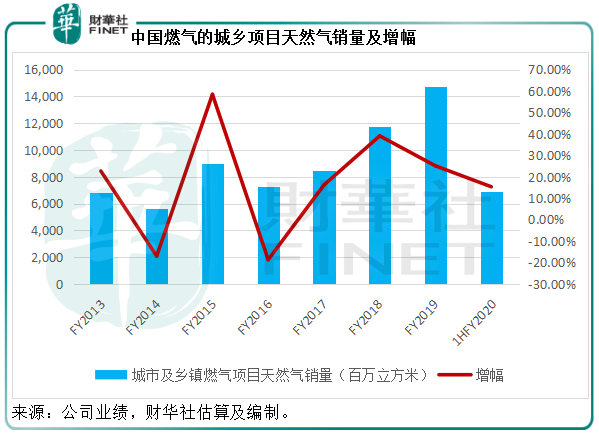

上半财年,中国燃气的城市及乡镇项目实现天然气销量68.74亿立方米,同比增长15.35%,由此可见,其多年来的城市管道燃气项目扩张继续支持可观的业务增长。

与此同时,利润较低但业务占比较大的管道与贸易销售天然气销量同比下降1.1%,至49.62亿立方米。整体来看,上半财年中国燃气的天然气销量同比增长7.8%,至118.37亿立方米。

从上图可见,管道与贸易销售业务的占比这几年逐步扩大。2020财年上半年,这一比重达到41.92%。所以尽管整体燃气销量有7.8%的增长,但是由于定价较低的管道与贸易销售燃气的占比较大,管道燃气销售收入仅按年增长3.7%,至124.18亿元,占该公司总收入的44.47%。

燃气接驳业务收入保持双位数增长。上半财年,新接驳居民用户同比增长15.8%,至293.4万户,但平均接驳费大约下降了1%;新接驳工业用户增长28.9%,至1,431户,平均接驳收费同比下降2.8%;新接驳商业用户数同比下降了8.4%,至14,314户,但平均接驳收费提高了16.8%。

所以,在居民及工业新用户数增长的带动下,燃气接驳收入同比增长14.0%,至60.56亿元,占该公司总收入的21.69%。如果将工程设计、建设及施工与该业务部分合并在一起,收入为67.9亿元,同比增长11.68%,占总收入的24.31%。

尽管管道燃气销售占了总收入的44%以上,但是燃气接驳仍是最为重要的利润来源,见下图。

上半财年,该公司城市项目的整体毛差由上年同期的每立方米0.625元人民币,下降至0.621元人民币。但从该公司提供的经营利润率来看,燃气销售业务的经营利润率仍较上年同期提高了1.4个百分点,至13.9%。同时,该公司的燃气接驳、工程设计及服务、液化石油气销售等业务的经营利润率都有所提升。财华社猜测,这可能与业务增长所带来的规模效益降低了单位固定成本有关。

所以期内虽然收入同比下降3.3%,但在利润较高的接驳费及增值业务强劲增长带动下,其扣除汇兑损益、出售收益等一次性项目后的股东应占核心溢利同比增长22.2%,至49.22亿元。中国燃气还宣派中期股息每股0.1港元,同比增长25%。

那么,隐忧在哪里?

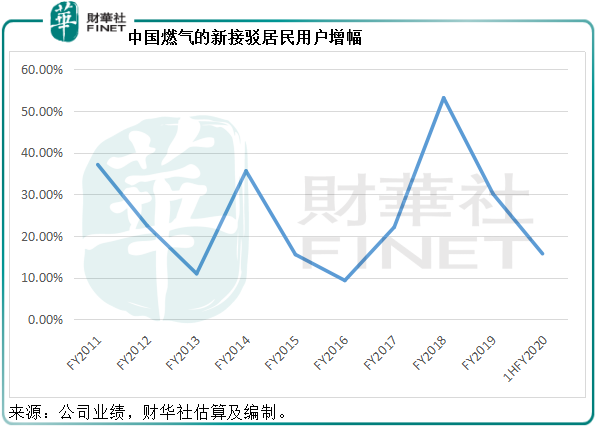

我们前文已经提到接驳业务与燃气销售的关系,以及接驳业务的一次性性质,而居民用户接驳业务是其中最主要的收入来源。于截至2019年9月末的中期,该公司的城市燃气项目居民用户接驳率已由去年同期的59.8%,进一步升至63.3%。

随着接驳率的提高,接驳业务量下降,收入自然也会下降。由于接驳业务利润较高,能够支撑燃气公司的盈利处于较高水平,而一旦接驳业务所占比例大幅下降,其对盈利的支持也不再发挥作用,这些燃气公司的利润率将会受压。

从下图可见,中国燃气的新接驳居民用户增长呈下降趋势。

上半财年,居民用户、工业用户和商业用户的天然气销量增长均有所放缓,见下图,这不由得让人担心,该公司的天然气销量增幅是否已经见顶。中国燃气维持对2020财年及2021财年城市及乡镇燃气项目销气量增幅在25%以上的预测不变,但是上半财年其城市及乡镇燃气项目销气量增幅只有15.35%,下半年能否追上这个目标实在让人怀疑,因为这意味着下半年的销气量起码要达到115亿立方米以上,这相当于去年全年销量的78.38%。

从上边的图表可见,液化石油气销售占该公司总收入的比重达到23%以上,但是利润贡献却几乎忽略不计。液化石油气销售业务的扩张或蚕食该公司的整体利润。

一直以来,受需求周期影响,燃气企业的成本也大幅波动,而且难以将增加的成本转嫁给终端用户,所以受制于上游供应商。一旦补贴减少甚至取消,该公司的利润可能受压。

单以2020财年上半年的业绩数据来看,中国燃气的利润表现很不错。但是对比过去,收入和盈利增长均呈下降趋势。

随着接驳率的提高,接驳收入的增长或开始放缓,而燃气销售业务则受到上游成本上涨而无法转嫁给终端用户的制肘,此外液化石油气业务的壮大或拖累整体利润表现,不过值得注意的是,上半财年其增值服务贡献增长惊人,而且盈利能力也颇为可观,此业务的拓展或带来理想的发展机遇。这些都是投资者需要考虑的事情。

不过今年底,中俄东线北段天然气管道将进气投产,而中国燃气在东北地区及京津冀地区有大量管道燃气项目,将直接受益于俄气进口,从而保障供气并提升整体利润水平。财华社于今年中在全年业绩发布会现场了解到,中国燃气在东三省的主要城市都有布局,在黑龙江的市场份额达到70%-80%,辽宁的市场份额或为50%-60%,而且在吉林也有一些项目。管理层预计到2025年,中国燃气在东三省的天然气复合年增长率将达到24.5%。

以此来看,俄气进关后,中国燃气将受惠于过去十年在东北地区的业务布局,或可大大缓解我们上述的潜在困境。

在2018年的“港股100强”评选中,中国燃气从2017年的70位跌至80位。俄气入关后能为中国燃气带来多大的利润?又能否让中国燃气从同行之中脱颖而出?我们将密切关注。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)