11月28日,招商局商业房托(01503-HK)于香港启动IPO,这是香港REITs市场冰封六年之后的首单IPO。

招商局商业房托此次IPO募资规模介于25.65亿至30亿港元左右,发行价格区间定于每股3.42港元至4.00港元,折合2020年预计年化每基金单位分派承诺收益率为5.9%至6.9%;预计2021年将达到6.4%-7.4%;2022年预计达6.5%-7.6%。招商蛇口将为上市后三年内的收益兜底,较市面其他REITs项目更具投资吸引力。而REITs的投资向来以收益稳健著称,此次招商局商业房托以较高的投资回报率预期与稳健性相结合,是当下动荡市场中难得的优秀投资标的。

中国人有句老话,“十年树木,百年树人。”若树立一家生生不息的企业,则需要多代人前仆后继的辛苦耕耘。

同治十一年(1872年),清廷收李鸿章奏折,批准建立轮船招商局。如今招商局历史已跨越世纪,历经24代掌门人而基业长青。中国近代多磨难,鲜见百年企业。招商局在时代的浪潮中以积极的应变完成大时代中的屡次成长壮大。

在2019年9月3日,当招商局集团旗下城市综合开发运营业务的旗舰上市企业——招商蛇口(001979-SZ)宣布筹划设立房地产投资信托基金(REITs)并在香港联交所上市时,这则消息成为国内房地产市场和资本市场共同关注的焦点。

国内房企融资逾加困难是必须直面的行业现状。随着“房住不炒”的政策方向确立,国内房地产融资收紧,融资成本上升。ABS、CMBS等创新型融资方式获众房企青睐,但其总量无法满足庞大的地产商再融资需求。

2019年上半年加大美元债发行量曾一度成为众多房企的选择,但随着人民币贬值压力增大,国际贸易摩擦难平,快速增长的房企美元债务可能会成为未来中国经济的重大风险因素。7月12日发改委发布《国家发展改革委办公厅关于对房地产企业发行外债申请备案登记有关要求的通知》限定了房地产企业发行外债只能用于置换未来一年内到期的中长期境外债务。此举令房企争相发行美元债的热潮快速降温。

在这样的大背景下,房地产企业该如何融得安全、廉价的资金呢?有着融资成本优势的招商蛇口为什么会选择沉寂多时的香港REITs市场呢?

2019年1至10月,招商蛇口销售额保持快速增长,同比增幅达35%,优于国内龙头房企的平均水平。截止2019年6月30日,公司未售土储约4600万方,估算货值超9000亿元。特别要注意到的是,受益于期内招商蛇口大力拓展直接融资,1H2019公司综合资金成本仅为4.91%,保持业内领先优势,稳健的债务水平和结构,加上低水平的资金成本,这令招商蛇口拥有更佳的发展潜力。

在保持着行业内较低的融资成本的基础上,招商蛇口的融资计划一定是以争取直接融资为主,获得廉价、安全的资金为目标,这与国内的房地产同业似乎并无太多不同,但在视野和运作上招商蛇口拥有着更大的格局。这一次,他们将目光投向了几乎被国内房地产商遗忘的香港REITs市场。

2003年7月,香港证监会颁布《房地产投资信托基金守则》(下称《守则》)为香港REITs的发展奠定了法律基础。2005年领展房产基金(00823-HK)成为首支登陆香港联交所的REIT,以市值计,其目前是亚洲地区最大型的REIT。可是即便如此,香港REITs市场的总市值在亚洲市场也仅排在第三位,上市REITs只有11家。

相较于冷清的香港REITs市场,内地房企更愿意直接赴港IPO。这是因为根据《守则》规定,香港上市的REITs需要将除税后净利润金额的90%用于分红,并且借款总额都不得超过基金资产总值的45%。这在国内房地产市场飞速扩张的时代,自然难以吸引一众房企们。

可如今国内房地产市场已逐渐告别增量发展时代向存量运营过渡,香港REITs市场对房企来说缺乏吸引力的情况或将逆转。在融资渠道收紧和融资成本上升的情况下,香港REITs对房企来说将是盘活存量资产的优秀解决方案。

同时,对于投资者来说,香港REITs的高分红,低负债率也会更具吸引力。这可以说是对房企和投资者而言是双赢的局面。招商蛇口成为2014年后首家申请设立香港REITs的公司即是大势所趋,或许也将成为香港REITs市场新时代开启的标志。

招商蛇口公告显示,其控股子公司招商局置地(00978-HK),通过旗下香港全资子公司招商局置地资管有限公司(以下简称“招商局置地资管”)就拟于香港设立招商局商业房地产投资信托基金向香港证监会提交了认可申请。

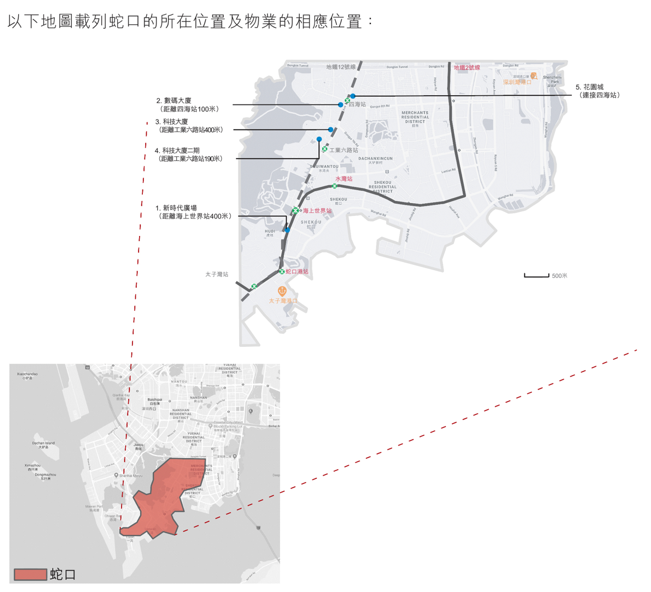

拟注入招商局商业房托的五项底层资产(下称“五项物业”)全部位于粤港澳大湾区核心城市——深圳市的南山区蛇口区域,其中包括四项商业物业,新时代广场、科技大厦、科技大厦二期及数码大厦,以及一项商场物业,即花园城。

截至2019年9月30日,五项物业总价值约68.79亿元人民币;总楼面面积约为26.24万平方米;可租赁总面积为25.00万平方米。

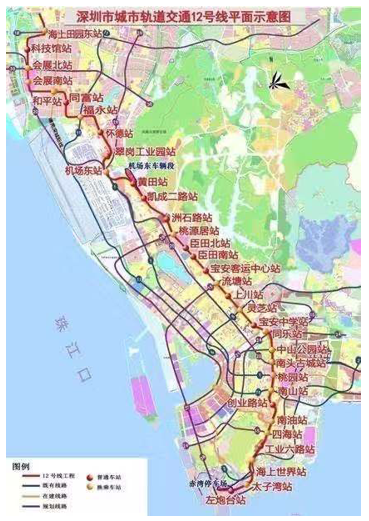

2018年初,深圳地铁12号线正式开工。12号线南起蛇口左炮台站,北至宝安海上田园东站,沿途共设立33座车站,并通过换乘站与地铁1、2、5、11号线相接。这大大缩短了蛇口与深圳各地区通勤时间,并北延加强与东莞连通。招商局商业房托的五项物业受益于此,物业价值和盈利能力得到进一步提升。

随着粤港澳大湾区战略规划的落实,以及将深圳建立社会主义先行区的推进,预计12号线于2022年年底开通运营,并于2020年首先建成3座车站。招商局商业房托五项物业的区位价值及租金收益水平将获得可期的稳定增长。

这里从投资REITs的四项要素来看一下招商局商业房托的基本情况:

五项物业中有四项商业物业,其主要功能以写字楼为主,其中新时代广场是位于海上世界商业地区与太子湾之间的甲级写字楼,总面积达87,337平方米。

另外三项包括,数码大厦、科技大厦及科技大厦二期三栋写字楼综合体,均位于南山政府制定的高科技公司及初创公司的商业枢纽地区蛇口网谷,此地区专注于促进及发展新型产业,是地方政府重点关注的产业地区。

受2019年2月18日国务院印发《粤港澳大湾区发展规划纲要》及8月18发布《关于支持深圳建设中国特色社会主义先行示范区的意见》双重利好提振,深圳已被置于中国经济改革开放和制度创新的最前沿,这是对于该地区经济发展和长治久安的最有力的政策保障。

招商蛇口拿出深圳地区的五项优质物业资产作为招商局商业房托的底层资产,可见其对招商局商业房托的重视程度,这对稳定招商局商业房托的长期投资回报起到了一定的支撑作用。

此外,五项物业均位于深圳市前海蛇口自贸区内。据深圳新闻网7月22日讯,今年上半年,前海蛇口自贸区注册企业数量同比增长超过16%;实现税收收入同比增长23.7%;完成社会固定资产投资增长达23.2%;实际利用外资25.34亿美元,约占全市的61%,同比增长12.1%。该五项物业所处区域的经济活跃程度在深圳市相对靠前。

蛇口花园城是位于蛇口街道的首个集购物、餐饮、休闲及娱乐设施于一体的大型综合商业楼宇,是蛇口地区重要的传统购物广场。

就REITs来讲,若持有物业过于集中,面对大客户搬离时会对业绩造成较大影响。据招商局商业房托拟持有的五项物业来看,其物业集中度较低,风险较为分散。

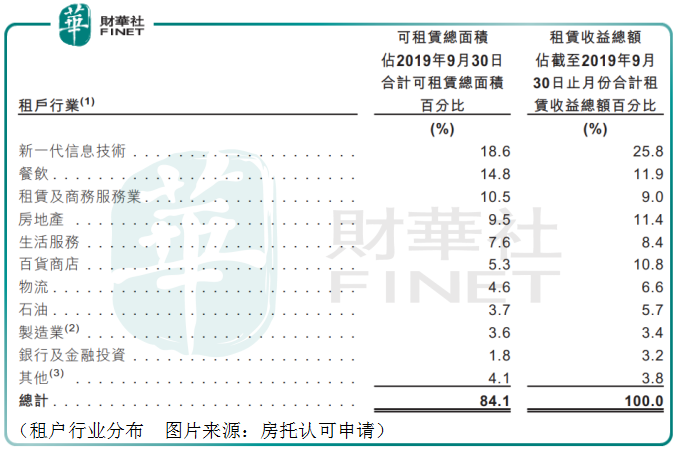

从房托认可申请中数据来看,五项物业的租户数量较多,租金贡献分散,租户类型也呈多样化。于2019年9月30日,该五项物业共有279个租户。前五大租户每月基本租金贡献占总额的18.5%。五大租户所处行业包括房地产、科研及技术服务、石油、物流以及医疗器械制造等。

同期,除一名房地产行业租户基本租金占物业基本租金总额的7.4%(招商局商业房托关联人士),没有其他单一租户的基本租金占到物业每月基本租金总额的比重超过5%。

从实际租用率来看,截至2019年9月30日,新时代广场为76.3%、科技大厦为100%、科技大厦二期为88%、数码大厦为84.1%、花园城为79.1%。据该房托认可申请披露,独立物业估价师认为写字楼及购物中心的市场租金将于在2019年12月31日同比增长幅度达到2%至5%。

从租金方面来看,也呈现稳步提升的趋势。截止2019年9月30日,五项物业的每平方米平均月租均高于2018年末水平。新时代广场上涨10.17%;科技大厦上涨1.65%;科技大厦二期上涨5.60%;数码大厦上涨5.24%;花园城上涨了1.12%。每平方米平均月租整体上涨趋势延续。

物业的租户群体拥有高续租率及低拖欠率的表现。截至2018年末三个年度物业续租率分别高达71.7%、80.8%及86.2%。2018年末物业平均拖欠率则仅为0.3%。优质的租户为招商局商业房托提供了高度稳定的收入来源。

截止2018年12月31日,招商蛇口投资物业总价值为398亿元,其中包括28项综合开发物业及9项商业物业,仅仅半年之后就升至432.6亿元,增长率达8.7%。

截止2019年9月30日,五项物业的总楼面面积及可租赁面积分别达26.2万平方米及25.5万平方米,可租赁总面积平均租用率达84.1%,同期物业评估价值总额为65.79亿元。

财华社记者在招商房托IPO发布会上获悉,除了五项底层资产,未来仍将有三项优质潜在物业或将注入。这包括汇港二期、太子港二期以及新时代广场二期项目,注入预计于明年下半年或后年启动。同时,该公司管理层称,依托公司旗下众多优质物业资源储备,仍将考虑其他城市的潜力物业资产注入,其中以大湾区城市为优秀考虑目标。

招商蛇口投资物业总价值保持增长态势,其中优质及潜力项目众多,这为招商房托未来的资产注入提供充足和高质量的来源保障。凭借招商房托的上市平台和招商系资源的强大支持,注入招商房托将是这些优质物业提升资源整合及盈利能力的最佳平台。

招商蛇口的控股公司——招商局置地在2018年财报中强调中国房地产市场经过十多年高速发展,未来增速预计逐渐放缓,存量房地产管理服务的需求将快速增长。鉴于此,招商局置地历经两年战略转型,并与控股股东招商蛇口签订经修订及重列的不竞争条款,此将两家关联公司的战略定位以清晰分工,招商蛇口将专注城市综合开发运营业务、工业园及游轮业务。招商局置地除在公司传统布局的广州、佛山、南京、句容、重庆、西安经营房地产开发业务外,其战略将转移至轻资产房地产资产管理业务。以此看来,招商局置地的战略定位将会助力公司招商蛇口的城市综合运营开发业务,以各自专精提升招商局集团的整体竞争力,招商局商业房托就是很好的案例。

招商蛇口为招商局商业房托提供五项底层优质资产,招商局置地全资附属公司招商局置地资管将成为房托管理人,每半年按年度可分派收入的10%收取基本费用,而投资者享受余下的90%分红。可以说,在未来的国内房企向城市运营商转型的过程中,招商局商业房托再一次将招商系推到时代的前沿。招商局商业房托将成为价值投资者们必将瞩目的旗杆标的。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)