受中美贸易争端复杂多变及香港零售业收入大下滑影响,今年奢饰品行业出现了增长放缓、净利润承压的情况。在这样的行业逆境中,为奢饰品品牌商做外包工作的时代集团控股(01023-HK)日子并不好过,经营风险也不断显现。

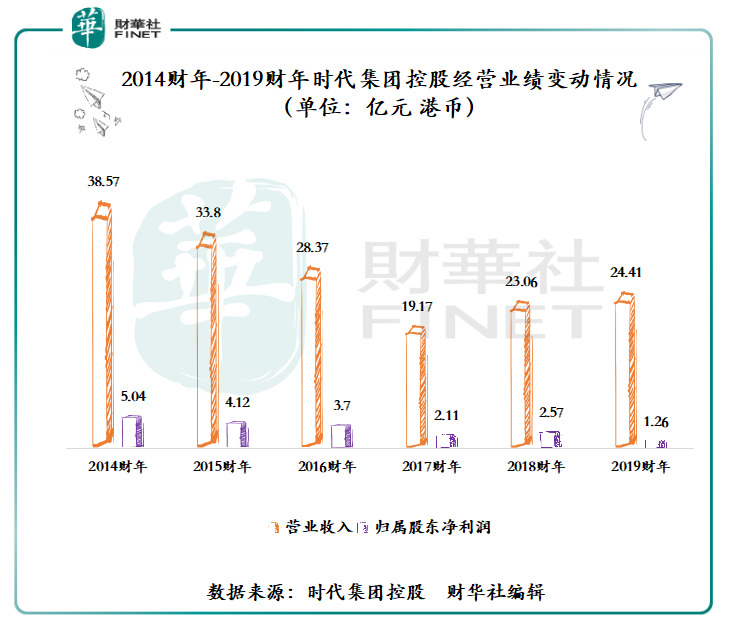

截止2019财年,时代集团控股营业收入为24.41亿港元,同比增长5.88%,归属股东净利润为1.26亿港元,同比下滑51.08%,整体增收不增利,基本与目前传统奢饰品收入增长放缓及利润承压的困境一致。

将时代集团控股经营业绩表现拉长至2014年,时代集团控股的业绩的表现可以用惨不忍睹来形容。截止2014财年-2019财年,时代集团控股的营业收入由38.57亿港元下滑至24.41亿港元;归属股东净利润更是从5.04亿港元下滑至1.26亿港元;净利率从13.06%下滑至5.16%。显然,时代集团控股业绩表现并未随着企业拓展而稳步上行,反而呈现出跌跌不休的态势。

时代集团控股经营业绩波动如此之大,一定程度反映出传统奢饰品品牌商发展困境。

时代集团控股上市至今一直为多家国际知名奢饰品牌提供外判服务(可以理解为“外包服务”),代工生产手袋、小皮具及旅行用品。据时代集团控股上市招股书显示,主要服务客户包括Coach、Fossil、Michael Kors、Lacoste及Prada等国际奢饰品品牌商。由此可见,国际奢饰品品牌商经营业绩的好坏直接影响公司业绩的表现。

近些年,受消费人群的年轻化、互联网零售的日益强大、行业多品牌化发展分流及轻奢品市场的崛起,传统奢饰品明星Coach、Prada及Michael Kors经营业绩并不理想。截至2019年6月29日的第四财季,Coach的母公司Tapestry集团销售额为15.1亿美元,同比增长2%,但净利润同比下滑29.3%。Michael Kors母公司Carpi 2019财年的销售总额14亿美元,同比增长15.1%,但净利润仅录得7300万美元。去年同期时,该数据录得1.38亿美元。截至6月30日,Parda集团销售额同比增长2%至15.7亿欧元,较上年同期的3.3%也有所放缓,低于全球奢侈品平均增长率。可想而知,客户日子都不好过,时代集团控股订单及相应的毛利就不会太高,经营业绩剧烈波动也就成为“常态”。

曾经想过改变,但是举步维艰,收效不佳。近些年,时代集团控股不惜重金通过收购及其他资本运作,打造出四个自主品牌Tuscan’s、Fashion & Joy、A.Testoni及I29,想以此来摆脱对国际奢饰品品牌订单的依赖,提升公司核心竞争力及盈利能力。但是,受经济环境及行业竞争加剧的影响,取得的成效一般。 截止2019年6月30日,时代集团控股零售业务(四个自主品牌为主)的销售收入为5.7亿港元,仅占总收入比重的23.36%。这意味着超70%的收入还是来自于外包业务,依赖国际奢饰品品牌商的情况还在延续。

在经营业绩表现并不佳的形势下,时代集团控股应收、应付及存货等风险也开始显现。

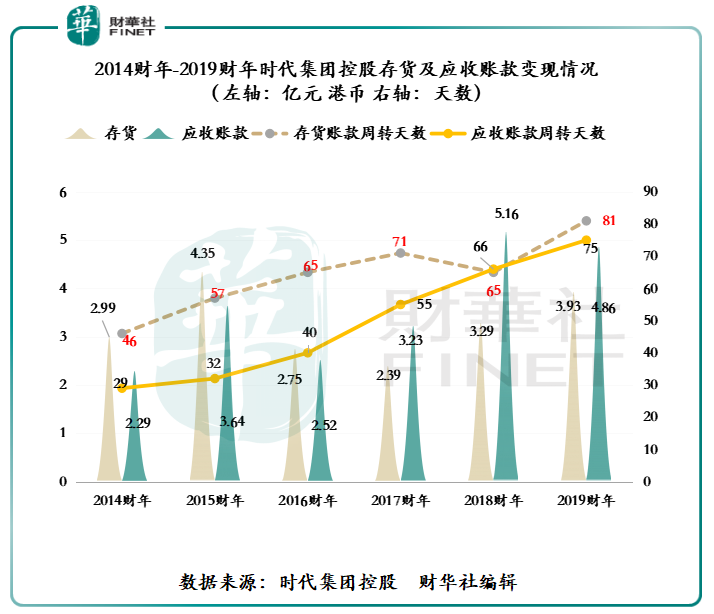

存货方面,截止2014财年-2019财年,存货由2.99亿港元增至3.93亿港元,年复合增长率为5.61%,存货周转天数从46天提升至81天,随着存货增加及周转天数创出新高的影响,2019财年时代集团控股的存货拨备同比增长201%,至4209.5万港元,可见其存货压力之大。

应收账款方面,截止2014财年-2019财年,应收账款由2.29亿港元增至4.86亿港元,年复合增长率16.24%,应收账款周转天数则从29天提升至75天。应收账款的激增导致减值风险日益增加。据2019财年业绩报显示,2019财年应收账款减值同比增加446.3%,至251.3万港元。此外,2019财年时代集团控股的应付账款周转天数为63天,明显存在应收账款与应付账款错配的情况,这不利于经营现金流的回流及经营效率的提升。

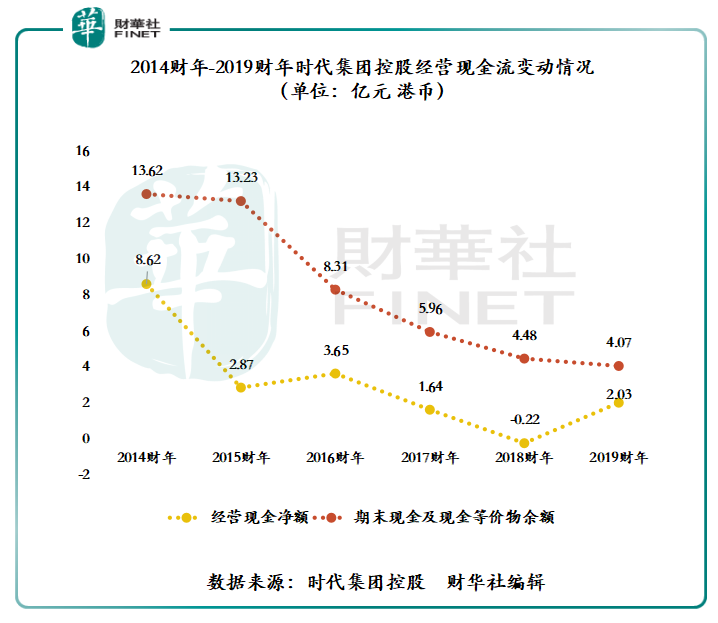

受应收账款及存货的影响,时代集团控股经营现金流呈现出递减的态势。如下图所示,时代集团控股的经营现金流净额及期末现金及现金等价物在2014年的高点开始,现金流入状态并不理想。受现金流吃紧的影响,时代集团控股的2019财年资产负债率提升至21.73%,创出了近8个财年的新高。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)