如果一定要选出近几年资本市场最震撼的一件事,那肯定就属于“万宝之争”了!

万宝之争标志着中国资本市场迈向了一个新阶段,使资本市场更加市场化、更加有效。举个例子来说,以前一家企业的市值可能会被市场严重低估,长期得不到修正,而万宝之争用事实证明了,如果一家企业价值被市场严重低估,就可能被门口的“野蛮人”举牌、甚至收购 ,最后可能连创始团队都清理出去。

直至2019年12月19日,万宝之争已经过去好几年了,宝能才对万科(000002-CN;02202-HK)影响逐渐消退。

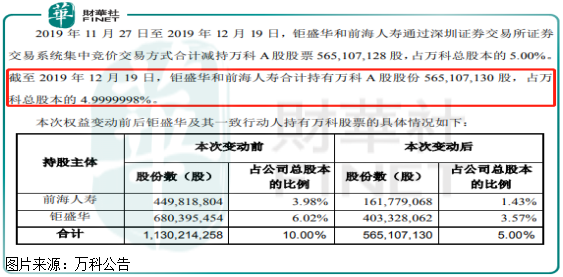

根据万科披露的最新公告显示,宝能持有万科的股份已经减至5.65亿股了,占万科总股本的4.99%了,以后再次减持不用披露了,也就是说,宝能对万科的影响已经降至阶段性低点了。另外,从精确减持至4.99%的持股比例看,是不是意味着宝能短期再没有减持万科的计划了呢。

宝能减持万科的原因可能很多,例如,宝能的投资已经赚了很多钱;万科现在的发展前景不如2015年的时候;宝能原本打算是控股万科,但现在却成了财务投资;宝能投资万科的资金大部分是拆借的钱,每年具有很高的利息成本等等。我们挑两个重要因素来简单谈谈宝能减持万科的原因。

第一、宝能原本打算是控股万科的,但由于各方势力的介入,最终却成了财务投资。

控股和财务投资完全是不同的,控股之后可以参与企业的经营,充分释放企业的内在价值,使股东利益最大化,况且原本万科就是一家经营稳健且年赚几百亿的巨头房企。另外,宝能自身也有房地产业务、也有金融业务,控股之后和万科的业务可以协同。

第二、宝能买入万科的钱具有较高的杠杆,每年需要巨额的利息支出。

具体宝能买万科动用了多少倍的杠杆,财华社也没有找到准确数据,但根据各大媒体的报告,几倍绝对是有的。宝能买万科动用了几百亿杠杆资金,而这部分资金每年是有利息的,这对于宝能来说是致命的,例如,万科几年股价不涨,宝能的利息支出可能就赶上投资本金了,更别说股价大幅下杀了。

虽然说万科是非常优秀的一家企业,而时间也是优秀企业的朋友,但是,对于动用巨额杠杆投资的朋友,时间恰恰相反,可能会成为他的敌人。另外,宝能减持万科,也是赚足了钱,因为它的资金有很高的杠杆。

我们先来看一组数据,截至2019年半年报,宝能共持有万科15.56亿股,直至12月19日,宝能持有万科的股份已经减至5.65亿股了,减持了9.91亿股,而2019年下半年万科的股价在每股26元、27元附近,减持金额高达260亿左右。

万科2019年下半年日成交量大约在10亿至20亿之间,取中间值15亿,粗略计算万科2019下半年总成交额2700亿左右,其中,宝能减持金额占总成交额接近10%,如果放在其他流动性差点的、估值高点的公司,股价早打趴下了,但是,万科股价2019年下半年还是上涨了。

如果和港股的内房股相比,万科股价2019年下半年表现那就逊色多了,其中,宝能减持的影响,或许是重要的原因。

那么,宝能巨额减持后的万科,是否会出现黄金坑呢?

对于这个问题的详细答案,读者可以到财华社以往写的文章(3000亿的万科,是公司的起点?),找到答案。

简答看,2019年万科的前瞻净利润毛估是超过500亿的,而公司市值截至2019年12月27日收盘约3500亿左右,这还是在近几天宝能减持后,万科股价大涨之后的市值,意味着就算未来7年,万科的净利润就算不增长,投资也可以收回成本,而A股整体的投资回报平均数大约在10年左右。

总体来看,随着宝能持有万科的股份不到5%,对万科的影响也越来越小,而去宝能化之后的万科,或许迎来新的发展机遇。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)