12月30月,国内精选印刷纸质制品服务商隽思集团进行了全球发售。香港公开发售将于2019年12月31日(周二)开始,并于2020年1月9日(星期四)正午十二时结束。最终发售价及分配结果预计将于2020年1月15日(星期三)公布。隽思集团的股份预期将于2020年1月16日(星期四)开始在香港联交所主板买卖。国泰君安融资有限公司为是次全球发售的独家保荐人;国泰君安证券(香港)有限公司为独家全球协调人及独家账簿管理人;国泰君安证券(香港)有限公司、第一上海证券有限公司及高诚证券有限公司为联席牵头经办人。这意味着隽思集团将在2020年,迎来新的开始。也标志着香港资本市场将迎来国内纸质桌游产品及相关产品制造市场及纸质贺卡制造市场的领军者的加入。

隽思集团在未登陆港交所之前,已在印刷纸业江湖叱咤三十余载,拥有丰富的制造、印刷经验及综合生产能力。本次集团选择于港上市,是想借助资本力量,整合各方优势,做强做大。

1985年,隽思集团在香港注册成立,初期从事印刷品业务。为进一步满足市场日益增加的需求,于1994年,隽思集团将印刷厂搬迁至广东东莞,开始扩大生产线。1997年,在互联网并不发达的年代,随着产品线的扩增,优质精致的产品陆续得到市场的认知及认可,隽思集团开始进军欧美市场,正式开启国际化征程。

有赖隽思集团产品质量的一致性、生产设施以及工程专业知识,隽思集团与其主要客户建立长久的业务关系,合作关系由8至18年不等。主要客户都是行业的领导者,包括国际贺卡出版商Hallmark、全球学习发展及游戏公司美泰及一间全球游戏及娱乐公司。自从2002年直接合作以来,隽思集团与最大客户Hallmark建立了密切的关系,并得到Hallmark的认可。

2010年,隽思集团与多家美国公司达成长期合作关系,一方面巩固业务收入,另一方面借助互联网之势拓展销售网络,开始通过自营网站在线上提供个性化印刷服务,并在东莞工厂内设立数码生产中心,配合网上业务需求。另外,亦设立了实验室提供检测服务及丰富产品组合。

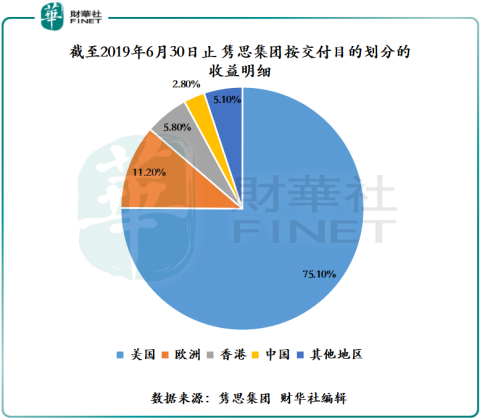

2018年,隽思集团在纸制品制造及印刷服务行业已深耕三十余载,不断更新设备及满足客户需求,对拥有鹤山工厂的腾达印刷进行了收购,扩增生产线及产能,配合集团扩大毛利率较高的桌游和幼教产品的占比。历经34年扎根,隽思集团目前的产品涵盖至桌游(包括纸板游戏、纸牌游戏及拼图)、贺卡(包括日常贺卡及季节性贺卡)、幼教用品(包括课堂学习用具及活动书籍)、包装彩盒、礼品(包括婴儿礼品、相册、服装及包装盒)及其他(包括包及手机壳)。产品主要销往美国、欧洲、国内(包括香港)及其他国家,拥有强大的客户群。

品牌认可度方面,隽思集团与其最大客户Hallmark不但拥有密切的业务关系,隽思集团对确保产品品质的认识及努力亦获得了Hallmark的认可。隽思集团分别于2013及2014年获颁发“精益制造供应商”、于2015年获颁发“优质供应商”,并获“2016年度最佳供应商”及“2018年度最佳供应商”奖项。

值得一提的是,能长期得到客户的认可,有赖隽思集团一套全面的质量管理系统,确保提供优质的产品以及制造及印刷服务。实际上,隽思集团亦特别注重质量管理系统,确保提供优质的产品及达到指定标准。成立至今,隽思集团一直坚持整个生产程序质量的预防计划及措施。在质量工程方面,隽思集团就原材料及产品的产品安全测试制定测试及检验计划,并由其全资附属公司东莞隽思检测进行。东莞隽思检测获多家国际专业机构认可,合资格根据美国及欧盟各国的玩具、包装及一般商品标准及指引等国际标准进行检测。主要客户通常委托集团于成品运至指定仓库或出口口岸之前进行最终质量控制。

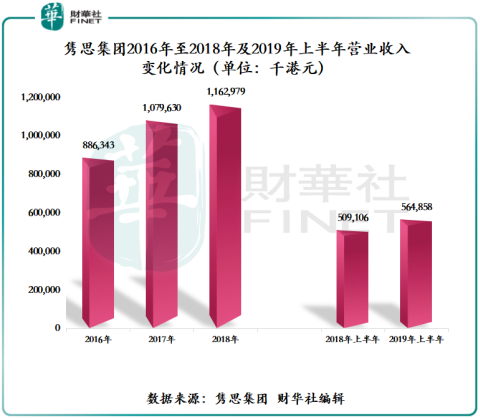

截止2016年至2018年及2019年上半年,隽思集团营业收入分别约为8.86亿港元、10.80亿港元、11.63亿港元及5.65亿港元,2016至2018年复合增长率为14.55%,2019年上半年营收同比增速为10.95%,营业收入整体维持双位数增长,保持稳健增长。

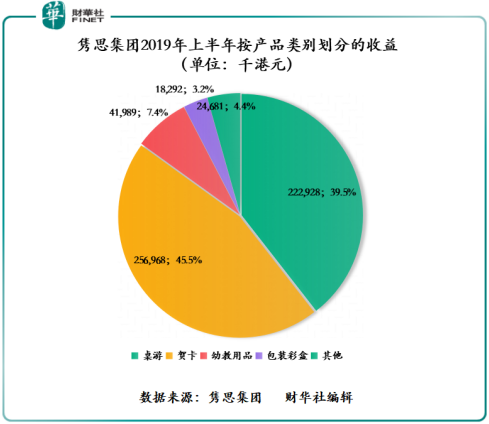

营业收入能保持双位数增长的主要驱动力要归于隽思集团产品多元收入贡献,以及桌游及贺卡两大拳头产品的持续输出。按照产品类别划分,桌游、贺卡、幼教用品、包装彩盒及其他业务收入分别约为2.23亿港元、2.57亿港元、4,198万港元、1,829万港元及2,468万港元,占总收入比重分别为39.5%、45.5%、7.4%、3.2%及4.4%。

根据灼识报告,就2018年出口额而言,隽思集团的在中国纸质桌游产品及相关产品制造市场排名第一及中国纸质贺卡制造市场排名第二,市场份额分别为2.7%及8.1%。

倘若按销售渠道划分,互联网渠道的崛起是支持隽思集团业绩高走的另一大驱动因素。互联网渠道主要是依托隽思集团开发的五个主要自营网站,有综合设计及生产各式礼品的,也有专门订制拼图、专门订制游戏卡的。因交付期快至两天就可以完成,该解决方案一经推出,市场反响不错。截止2019年6月30日,来自OEM销售渠道收入约为5.20亿港元,同比增长10.83%,约占总收入比重的92.0%;来自自营网站销售渠道收入为4,509万港元,同比增速为12.37%,占总收入比重提升至8.0%。

值得注意的是,虽然隽思集团来自自营网站的收入比重不足10%,却是未来发展潜力巨大及盈利能力最强的一大业务分部。目前,自营网站毛利率超过70%,这主要的原因是自营网站提供的服务有别于OEM业务的批量生产,其采取的是为客户提供个性化定制服务,可最大限度的满足客户的需求。另外,当前是互联网时代,自营网站处于起步阶段,未来发展仍有巨大空间,隽思集团继续推进互联网渠道的搭建工作,必将大有可为。对此,集团在纸制品制造及印刷领域的市场份额有望借此上升至另一台阶。

根据灼识报告,全球纸质印刷品零售总额由2014年的5,353亿美元增加至2018年的5,582 亿美元。其中,中国是纸质印刷品零售额最大的国家,份额为32.9%,美国及欧盟次之,市场份额分别为22.5%及14.8%。预计未来全球的零售总额增长至2023年的5,795亿美元,保持稳增长的趋势。

在全球纸质印刷品制造市场景气度稳步上行之际,隽思集团选择于港交所上市,借助资本的力量,依托逾三十年的纸制品制造及印刷经验及优势,整合业内资源,进一步提高集团生产能力和经营灵活性,优化产品组合及生产专业度,提升信息科技基础设施,为集团继续做大做强打下夯实的基础。

就提高生产能力和经营灵活性而言,隽思集团可透过与东南亚制造商及生产设施拥有人合作,降低中美贸易争端带来的影响,扩大业务能力和中国境外业务。据上市申请书显示,隽思集团计划于2020年底前通过分包安排,将(包括但不限于)须缴纳或可能须缴纳美国关税的大多数的主要产品的端到端生产从中国迁至越南。另外,隽思集团计划在2021年底前在越南收购厂房,在中国境外建立自己的生产基地,将更多的外判生产转换为内部生产,进一步巩固其作为制造商的地位。同时,相较外判,能长期节省制造成本,更灵活经营业务,及更好控制产品质量及交付。

就优化产品组合及生产专业度而言,据上市申请书显示,隽思集团计划扩大毛利率较高的业务,即生产桌游和幼教产品。为配合此业务方向,集团自2018年10月将部份桌游及幼教用品生产设施自东莞工厂搬至鹤山工厂,及将两厂之间的产能重新分配。相关搬迁预计在2020年12月大致完成。集团亦计划在鹤山厂建造新的生产厂房,计划总建筑面积为23,444平方米,预计于2021年底竣工。另外,隽思集团计划继续应用众多数码营销策略以及传统营销策略,推广其品牌,正将旗下的网站打造成面向全球客户的多国语言版本,以扩大目标客户群,满足全球潜在客户的需求。

很显然,隽思集团想通过产能重新分配增厚产能,优化产品组合,生产更高毛利率的产品,进一步提高集团盈利能力。与此同时,透过宣传其网站以扩大客户群和让收益来源多元化,为经营业绩有质量增长带来驱动力。

就提升信息科技基础设施而言,据上市申请书显示,基于制造技术自动化及数据交换的增长趋势,隽思集团计划透过推行工业4.0,打造“智能工厂”,以提升其竞争优势。为此,计划提升信息科技基础设施,包括建立云端系统、以及在东莞建立数据储存库,方便从生产流程收集大数据,转向以数据驱动的业务模式,以提升集团的整体营运效益。2019年,隽思集团已获德国弗劳恩霍夫生产技术研究所(Fraunhofer Institute of Production Technology IPT)及香港生产力促进局颁发达致1i级成熟度(相当于German Academy of Science and Technology工业4.0 成熟度模型第三级成熟度)的工业4.0成熟度认证证书。

随着网络零售日益普及,机遇也孕育而生,隽思集团抓紧机遇,积极扩大网上销售的业务,继续加强网站特色、改善界面及设计功能,吸引更多客户及增加地域上的覆盖。

隽思集团作为精选印刷纸质制品制造及印刷服务供应商,拥有丰富的制造、印刷经验及综合生产能力。踏上港交所这个国际化大舞台,隽思集团可继续依托以创始人郑稳伟及杨镜湖为代表的核心管理团队,继续制定及执行稳健的业务策略,深耕纸制品制造及印刷市场,以及捕捉网上业务商机,提升核心竞争力,为股东带来丰厚的回馈。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)