岁月如梭,2019年如弹指一挥间,留下的皆是满满的回忆。

而港股市场在2019年上演着剧情般的情节,暴涨、闪崩的“片段”简直目不暇接,指数跌宕起伏,个股分化严重,绝对赚足了眼球。

在“冷热”交织下的一年,港股的打新市场却热闹非凡,既有重量级企业阿里巴巴(09988-HK)的强势回归,也不伐众多海内外中小企业齐敲钟。

作为全球金融中心,香港对外界的吸引力从未让人失望。在内地庞大的市场以及经济结构转型的浪潮下,兴起的科技、支援服务等企业对港股市场情有独钟,纷纷向港交所递表寻求融资。

港交所数据显示,2019年共有177家新上市公司,当中主板占161家,GEM板有16家。而港交所在2018年全年共发行新股208家,2019年全年新上市企业数量同比下降14.9%。

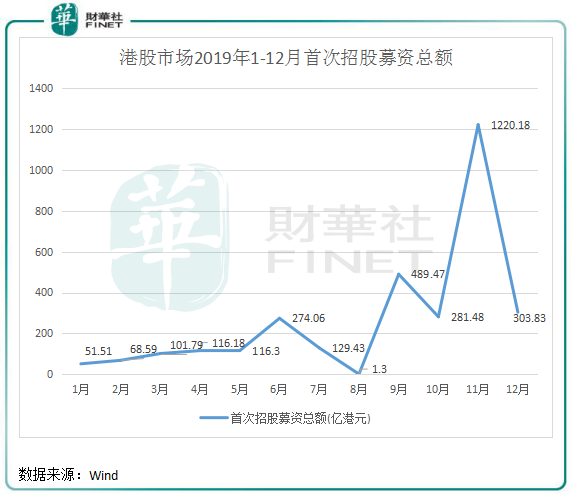

虽然新上市企业与去年相比有所下滑,但这并不影响港股市场的IPO集资额。Wind数据显示,截至2019年12月31日,港交所2019年IPO总募资额为3144.13亿港元,较2018年全年2778.5亿港元增加13.16%。这也让港股市场再度称冠全球,巩固香港作为全球领先集资枢纽的地位。

2019年香港IPO企业较2018年少,但总募资额高于2018年,主要是受下半年阿里巴巴第二上市及百威亚太(01876-HK)上市这两宗大型项目带动。

虽然港股大市在2019年的整体表现并不如人意,全年涨幅为9.07%,远远跑输沪指22.3%的涨幅。但受2018年允许“同股不同权”、“生物科技公司亏损上市”、“第二上市”等创新制度的影响,政策释放的红利在2019年仍在延续,所以对有上市需求的企业的吸引力并未消退。

“阿里都回来了,没理由不相信那些漂泊在外的中概股公司不回来。”对于港股市场的未来,港交所行政总裁李小加如此说道。

在港股2019年多达165间的新上市企业中,总会有最耀眼的那一颗星。财华社盘点港股新股市场在2019年的之最。

2019年度港股新上市企业的募资额之最非阿里巴巴莫属,这家中国互联网行业巨无霸的回归,在港股市场上募资了高达1012亿港元,成为年度震惊市场的“募资天王”。

阿里巴巴1012亿港元的募资额,占了港股2019全年IPO募资总额的32.19%,这一巨大的金额也使阿里巴巴成功将多年霸占港股市值桂冠的腾讯(00700-HK)挤下高堂。目前(12月31日),阿里巴巴在港股的总市值为44469亿港元,较市值老二腾讯35879亿港元的总市值多出24%。

阿里此次“回家”,在港股市场上用翻江倒海的气势向超过3000个“小弟”宣誓:我才是大哥,我回来了!

而在今年港股IPO募资额排名中,百威亚太以450.75亿港元的募资额名列第二,ESR(01821-HK)则以140.65亿港元的募资额挤入季军位置。在募资额排名前20名的企业中,包含了互联网、消费、生物医药、银行等行业,其中以生物医药为主,达到4家,原因是港交所在2018年推出允许“同股不同权”、“生物科技公司满足条件可亏损上市”的政策。

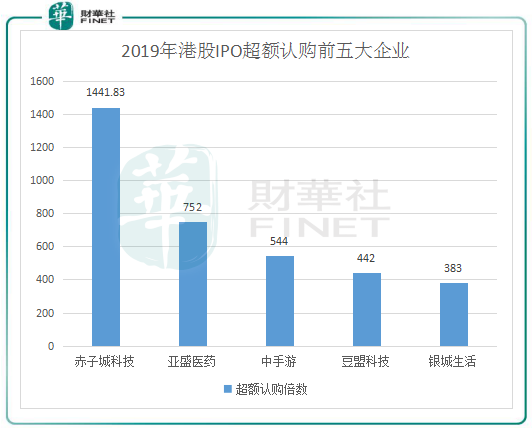

港股市场今年IPO超额认购之最同样也属互联网行业,这家企业就是赤子城科技(09911-HK)。

赤子城科技于12月31日登陆港交所,在此次配售过程中,赤子城科技全球发售阶段最终获超购1441.83倍,这也使之成为2019年度的超额认购之王,超额认购倍数远超今年上市的亚盛医药(06855-HK)752倍、中手游(00302-HK)544倍、豆盟科技(01917-HK)442倍和银城生活(01922-HK)383倍的超购倍数。

赤子城科技是我国移动应用开发商兼移动广告平台服务提供商,是一家全球化人工智能信息分发平台,其通过AI技术撬动C端和B端流量,实现人与信息精准连接。截至2019年6月30日,赤子城科技产品矩阵已积累7.97亿用户, 2019上半年平均日活用户数达3500万,用户规模持续在扩大。

此次赤子城科技顺利通过聆讯,标志着香港资本市场诞生了“全球流量生态第一股”。

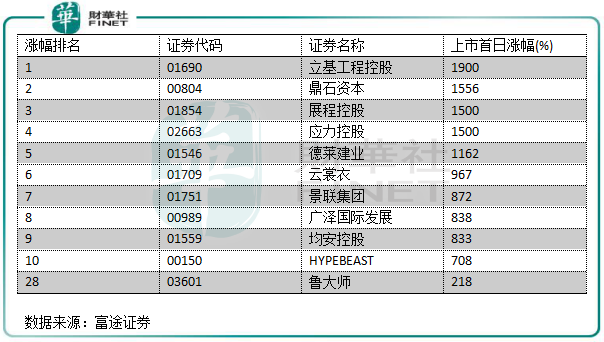

鲁大师(03601-HK)果然是大师,股价在10月10日上市当天就撸上200%多,收盘甚至达到218.52%,成为2019年港股新股中当之无愧的涨幅王,投资者一天可赚2倍!

根据富途数据,鲁大师上市首日218.52%涨幅的出色成绩,在港股新股市场历年上表现的排名达到28名。

与A股不同,港股新股的表现具有非常大的波动性,小市值股扎堆炒作的现象并不罕见,投资者也要留意背后风险。

在今年众多上市的新股中,虽然有不少新股股价持续低迷,甚至惨遭破发,但不乏强势股、黑马股。

在2019年上市的新股中,股价涨幅排名前六的企业分别为傲迪玛汽车(08418-HK)、中烟香港(06055-HK)、信基沙溪(03603-HK)、旅橙文化(08627-HK)、康特隆(01912-HK)以及思考乐教育(01769-HK),该六股的股价上市至今(2019年12月31日)的涨幅分别为429.17%、293%、235%、234.54%、200%以及190.22%。

上述六间企业于12月31日的市值分别为10.8亿港元、137.2亿港元、50.25亿港元、7.36亿港元、15.6亿港元以及59.35亿港元,市值均不小,在7亿港元-140亿港元之间。该六股涨幅凶猛,必定有其内在的逻辑。由于当中个别公司总股本及市值较小,不排除存在庄家操控、市场炒作等嫌疑,所以我们选出中烟香港、思考乐教育这两间公司以作分析。

中烟香港和思考乐教育在资本市场上斩获如此优异的成绩,最重要是因素是这两间公司的基本面几乎无可挑剔。

其中,中烟香港别具一格的特性便是其所处的行业具备了稀缺性。中烟香港作为中烟集团旗下唯一的上市资产,稀缺性明显,垄断性让人望而却步,使之成为最赚钱的纳税大户。稀缺性就是最好的赛道,中烟香港在并不激烈的市场竞争中手握“免死金牌”,这就是它最大的含金量。中烟香港过去3年的营收没有“稳中有进”,年营收维持在70亿港元左右,净利润也因控烟政策有所收窄。但中烟香港吃的是旱涝保收的“皇粮”,全国仅此一家、别无分店,中国烟草的独宠让其业绩可预期,超3亿的国内吸烟人群断粮的可能性为零。此外,喝酒、抽烟、吃药,股民对这类股票的心情虽复杂,骂骂咧咧,但愿意砸钱啊!

思考乐教育,其所处的行业在需求上近乎刚性,且市场规模巨大,这就为该公司未来的业绩增长带来了想象空间。思考乐教育的定位是粤港澳大湾区的课外辅导机构,其学校定位非常不错,覆盖大湾区及周边5座城市(深圳、东莞、佛山、惠州及厦门),这些地区对课外辅导的需求旺盛,加上思考乐教育在区域内的品牌及知名度良好,以及采用了可带动公司高速发展的合伙人激励机制,使其增长潜力让人惊叹。

2016年-2018年,思考乐教育的营收复合年增长率为69.79%,净利润复合年增长率为163.8%,入读学生年复合增速为58%,这个表现已甩开不少港股民办教育企业几条街。所以,企业踏上了好赛道并拥有高速增长能力,投资者为何不喜欢?

因此,基本面表现较好的新股能够支撑其股价,市场情绪是不易受外部不确定因素影响的,上市破发概率极小,未来增长空间大。而题材稀缺性股票因有独一无二的特性,能够调动投资者及市场情绪,股价走势一般不会让人失望。

新股中地雷并不少,好标的不多。投资者避免踩雷,需要做的工作是了解公司在行业中所处的地位,“榜上无名”者切勿盲目追踪;公司近几年基本面的业绩表现,关乎到公司未来的走向;政策对该行业和该公司有无冲击,也是值得留意的。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)