在消费者看来,5G似乎是最唾手可得的未来科技之梦,尽管他们未必能分清5G与4G具体应用的优劣;在投资者及相关企业看来,5G是一次产业发展的大好机会,他们唯一期望的就是将回报从未来拉至眼前。

5G浪潮之下,成立1990年的电讯网络部件分销行业的“老兵”——环联连讯科技有限公司(下文简称:环联连讯)被推至资本市场的浪尖。1月8日,港交所披露了该公司提交的IPO申请材料。在中国电讯行业摸爬滚打29年,环联连讯终于叩响交易所的大门。

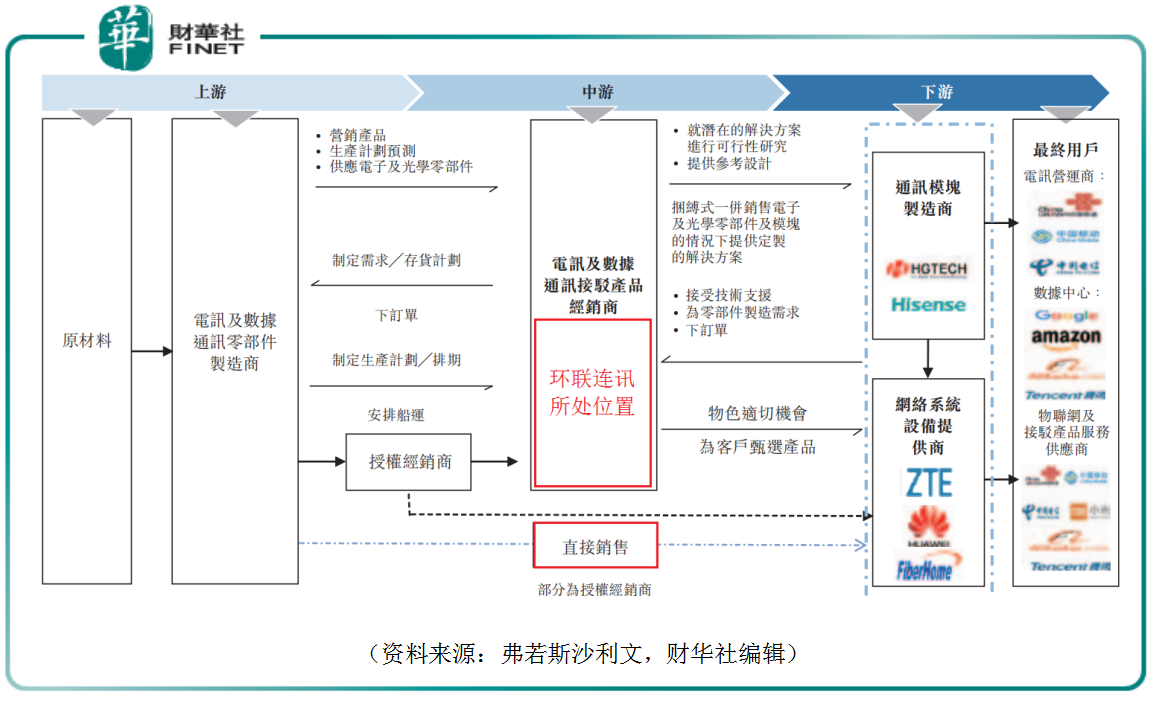

环联连讯作为一家电讯及大数据通讯接驳产品的经销商,处于产业价值链的中游。其上游制造商有模拟和混合信号半导体产品的行业龙头SEMTECH及提供射频、微波、毫米波和光电解决方案的MACOM,皆是全球行业领导者。产业链的下游又被中国移动(00941-HK)、中国联通(00762-HK,600050-CN)、中国电信(00728-HK)、阿里巴巴(09988-HK)、腾讯(00700-HK)、中兴通讯(00763-HK,000063-CN)、烽火通信(600498-CN)等国内强龙占据,夹在产业价值链“中间层”的环联连讯能有多少挪腾空间呢?

电讯和数据通讯接驳产品经销商主要弥合上游零件制造商与下游客户间的功能差距,以及为下游客户提供支援服务和增值服务。处于产业中游的经销商,很可能被上游电讯及数据通讯零部件制造商和下游的大型客户直接忽略,跳过中间经销商以降低成本,这甚至能提升沟通效率,以提升项目整体业绩表现。

所以,作为一家行业的中游经销商来说,环联连讯不仅要做好一家中间经销商的“本份”,更重要的是如何增加服务附加值以确保在自己产业链中存在的必要性。

认识到了国内电讯设备经销商的先天不足,有经验的项目投资人考察环联连讯的IPO申请材料就不会仅局限于传统的财务报表,该公司在推进客户项目过程中的存在的必要性才是其最核心的商业价值。

环联连讯在IPO申报材料中亦有意强调自身的附加值,这超出了一般经销商的工作范畴,主要包括以下两方面。

1.尽早参与项目,创造需求:环联连讯称会在客户产品设计阶段就参与其中,协助客户参考最先进的行业技术。公司参与到客户的零件选择、设计审查、原型测试、调试及优化功能,通过尽早参与项目,提供服务以提升自身在项目推进中的必要性。另一方面,在设计过程中,环联连讯适时向下游客户推荐合适的零部件,为上游的制造商创造了市场需求,成为有利于上下游的“夹心派”。

2.强化设计能力:截止IPO申报材料的最后实际可行日期。环联连讯的设计及技术团队由35名工程师组成。老资格似乎是团队成员的标签,其中22名成员拥有10行业经验,另有10名成员拥有15年以上经验。该公司在深圳设立无线及商用激光应用的实验室,在此为客户提供参考设计、制造演示板、设备测试及故障排除。

公司聘请了一名知名日本复合半导体产品供应商的微波设备专家作为项目主管,监督5G项目策略及开发,领导无线应用实验室运作,负责开发所有微波设备。

从项目管理的角度来看,环联连讯通过尽早参与,以及建立自有实验室适应敏捷化(快速应变)的项目管理趋势,以此提升自身的附加值。这些工作并不是中间经销商的“份内之事”,但环联连讯通过这些工作,增加自身在项目中的必要性,提升服务的附加值,争取到不俗的行业地位。

据弗若斯沙利文报告显示,按收入计,环联连讯在2018年中国电讯及数据通讯接驳产品分销市场的供应商中排名第三。

这个行业市场也呈现出高度的分散性。于2018年,前五大服务供应商的收入总额占中国电讯及数据通讯接驳产品分销市场服务供应商收入总额的23.0%,环联连讯虽高居第三,但市占率也仅有4.4%。

面对强大的行业价值链上下游,位于中游的经销商又面临行业集中度低的现状,这必然会导致经销商议价能力偏弱。这印证了上文判断,经销商的关键竞争优势并不是来自于渠道,而在于服务附加值。

1)整体收入稳增,5G催电讯基础设施、数据中心快增长,商用激光意外倒退

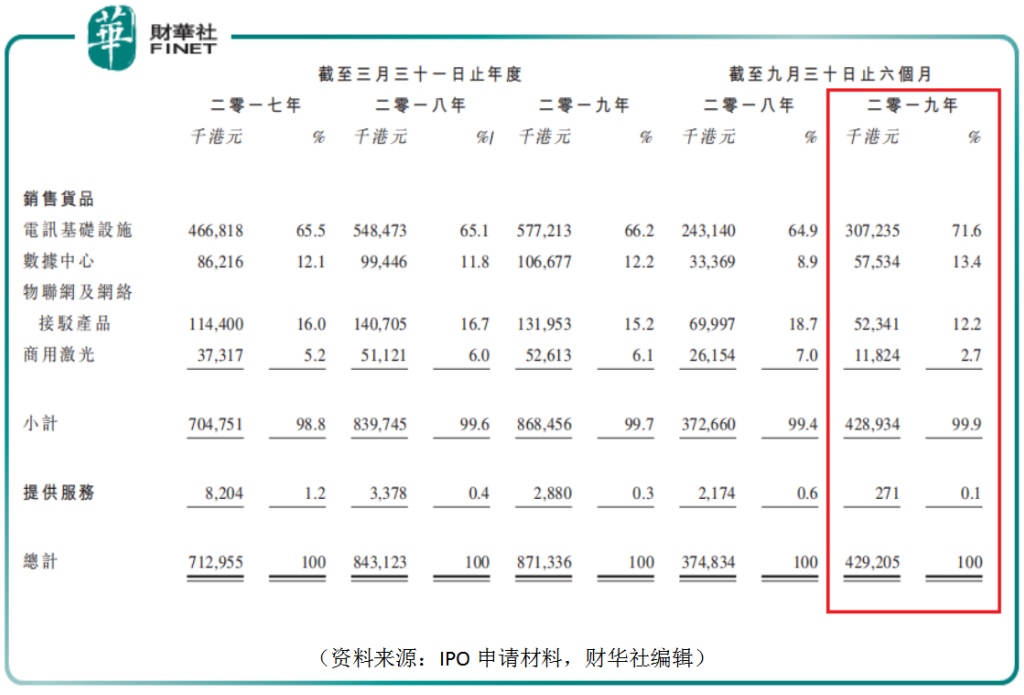

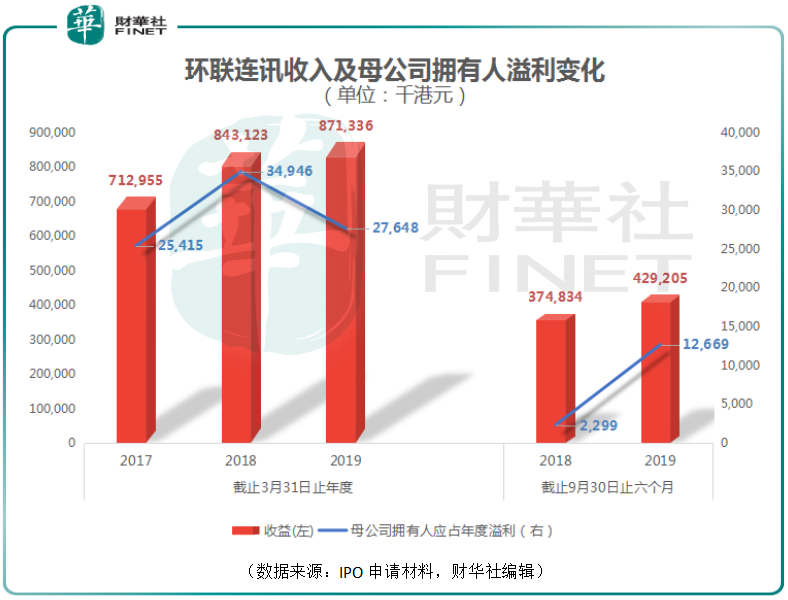

以截止3月31日止年度计,2019财年环联连讯实现收入8.71亿港元,2017至2019财年复合年增长率约为10.6%。其中电讯基础设施为公司支柱业务。受益于5G商用的推进,截止2019年9月30日止六个月,电讯基础设施收入份额占比重达高达71.6%,,同比提升6.7个百分点。数据中心业务份额13.4%,同比提升4.5个百分点。商用激光收入同比意外大跌54.8%至1182.4万港元。

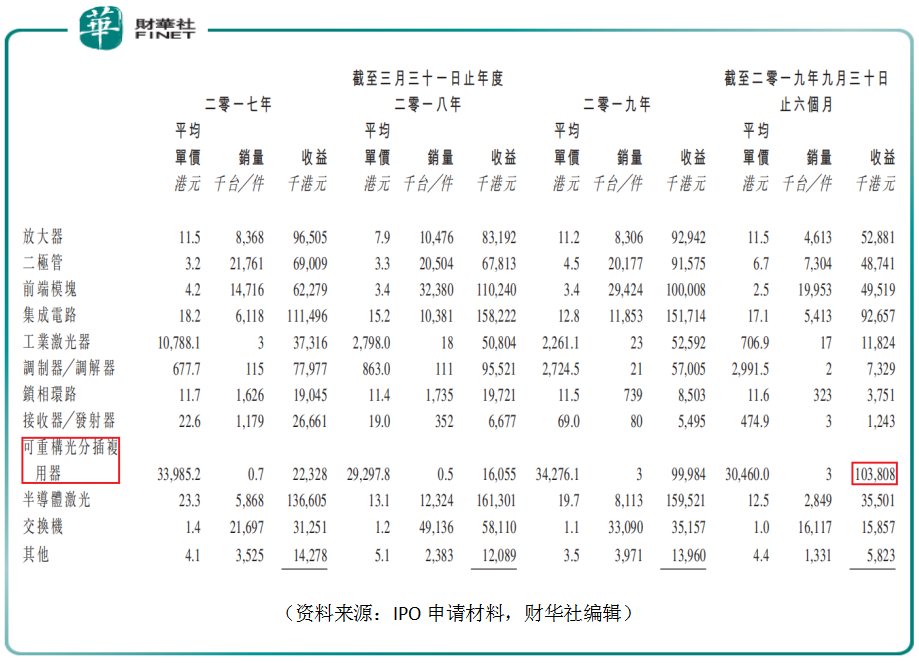

将产品种类再往细了分。截止2019年9月30日止六个月,ROADM(可重构光分插复用器)收入1.04亿港元,占收入比重24.2%,为各部件之首。并且增长迅速,这六个月的收入甚至高于截止2019年3月31日止的同类年度收入9,998万港元。

需要注意到的是ROADM产品随具体应用的不同需做改变调整,以相对低廉的方案整合至高度灵活的可拓展平台,系统提供商需要选择不同的系统结构和不同的下层器件技术来满足市场提出的不同要求,主要是成本和性能要求。面对这样一个高度灵活多变的客户需求,上文所提及的公司的尽早参与项目研发,及推行的敏捷型的项目开发方法,戳中了行业上下游的项目落地痛点,使环联连讯激烈的市场竞争中占据比较优势。

凭借公司29的行业经验,其在渠道资源上也有不俗积累。据申报材料披露,其他分销商亦有采购订单,在2017年、2018年、2019年3月31日止年度、及2019年9月30日止六个月,来自经销商的收入占总收入份额约为20.5%、16.8%、19.4%及23.8%。

从收入来看,该公司的收入呈稳增长态势,但是母公司拥有人应占溢利波动却较大。截止2019年9月30日六个月,实现收入4.29亿港元,同比增长14.5%;母公司拥有人应占年度溢利1267万港元,同比增长451.1%。

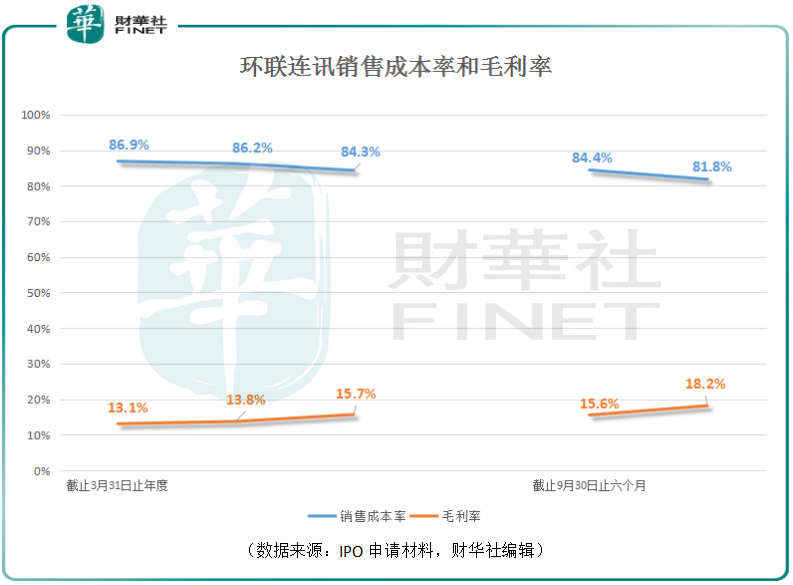

该公司销售成本率控制得力,按截止9月30日止六个月计,2019年销售成本率同比下降2.6个百分点至81.8%;毛利率则同比上升2.6个百分点至18.2%。

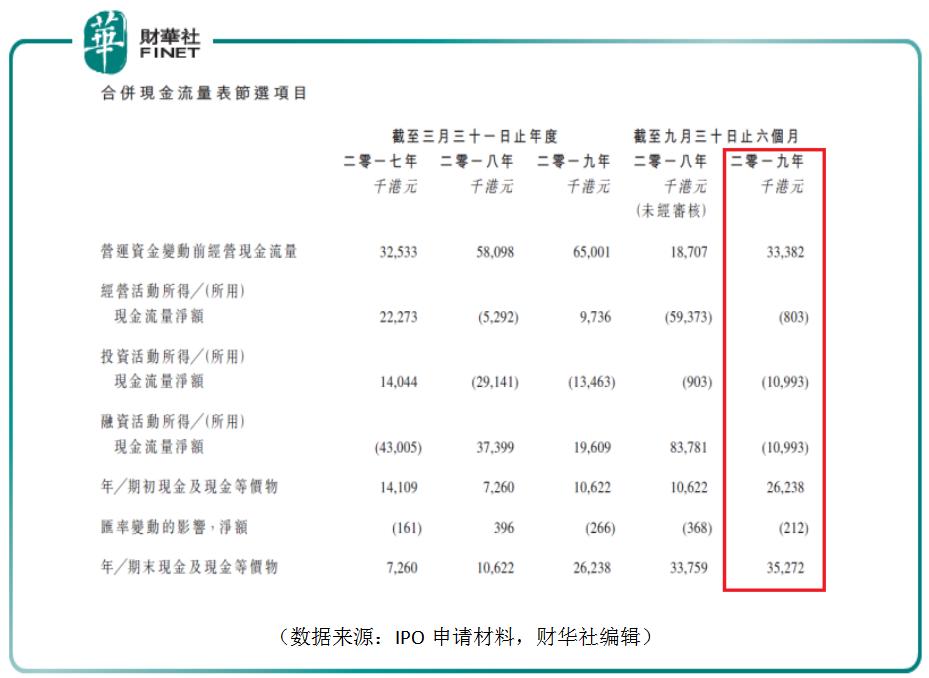

但公司的经营活动现金流量净额经常呈现净流出。按截止9月30日止六个月计,2018年经营活动现金流量净额为流出5937.3万港元。公司称是因为应收账款增长所致,收款的困难实际上也可以反映出中国电讯及数据通讯接驳产品分销商的行业地位,以及在5G产业以投资推动快速发展的当下,等待5G应用落地产生可观价值,仍需时日。

在中国电讯及数据通讯接驳产品的价值链上,环联连讯所处的中间经销商位置可能并非行业关键,但他却通过自身的管理精进提升了运营效率,再以积极的项目运作能力打造比较竞争优势,这才是环联连讯的核心价值,也是决定公司未来的成长空间的关键因素。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)