中国大型综合化证券集团中信证券(06030-HK, 600030-CN)荣膺2019年中资券商经纪服务收入及净利润榜首。详情请参见《券商业绩放榜,有哪些投资机会?》

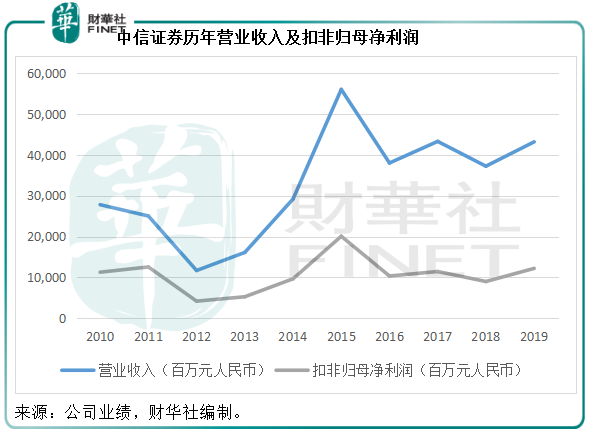

最近,中信证券亦公布了初步核算的2019年年度业绩快报(按中国会计准则编制,下同)。2019年,证券投资业务和投资银行业务同比增长,其营业收入同比增长16%,至431.77亿元(单位人民币,下同);归母净利润同比增长30.86%,至122.88亿元;扣非归母净利润同比增长35.64%,至122.05亿元。加权平均净资产收益率提升了1.60个百分点,至7.80%。

财华社再依其前三季业绩推算出,中信证券的2019年第四季营业收入同比增长3.91%,至104.03亿元,扣非归母净利润同比增长2.01%,至17.37亿元。

截至2019年12月31日,该证券公司的资产总额同比增长21.23%,至7918.04亿元,归属于母公司股东权益同比增长5.58%,至1616.85亿元。

从这些数据来看,中信证券的2019年账面业绩不错。那么,市值、资产、股东权益、收入、净利润规模均为行业翘楚的中信证券,在此刻是否具有投资价值?

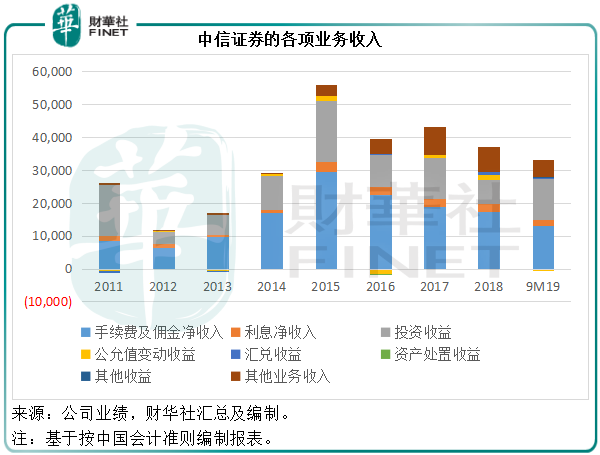

我们先从中信证券的主营业务说起。这家中国规模最大的券商主要从事投资银行、经纪、证券交易、资产管理、私募股权投资、直投、大宗商品贸易等多项业务。收入主要分为手续费及佣金、利息收入、投资收益、大宗商品贸易收入等等。

从下图历年的收入分类可见:在2015年A股市场畅旺时,中信证券各项收入表现都十分出色;而这几年,手续费及佣金净收入的占比逐步下降,这或与中资券商过往最倚重的经纪业务手续费净收入下降有关。由于行业竞争激烈,经纪业务佣金率不断下调,经纪业务手续费持续走低成为中资券商不得不面对的痛楚,以中信证券为例,经纪业务手续费净收入占其总收入的比重由2015年的32.79%,下降至2019年前三个季度的17.40%。

2019年前三个季度,中信证券的手续费及佣金净收入同比增长1.87%,至131.47亿元,收入增速低于其总营业收入,占总收入的比重由上年同期的47.43%下降至40.11%,其中过去最为倚重的经纪业务手续费净收入同比下降了2.48%,不过投资银行业务手续费净收入却大增22.68%,抵消了经纪业务和资产管理业务手续费净收入下降的影响。

与此同时,投资收益大幅提高,前三季的投资收益同比大增2.6倍,达到124.17亿元,占总收入的比重由2018年前三季的12.65%大幅提高至期内的37.89%,主要与处置金融工具收益增加有关。

由于季度报告所提供的资料不多,财华社查询中报了解到,中信证券上半年的投资收益已大增3.72倍,主要来自处置金融工具取得的收益。上半年此金额高达39.67亿元,而2018年上半年此数字为亏损17.81亿元。

值得注意的是,投资收益的波动很大,受到诸多因素的影响,包括市场、交易、会计确认时间等等,所以存在很大的人为性。明年能否保持这样的表现?当然市场表现好,投资收益增加的可能性更高,但这却并非意味着投资收益肯定好,因为投资收益更容易受到会计确认的时间和方式所影响,如果该公司在这个时候冲抵过往的亏损,就可能产生亏损,最终将影响到整体的利润表现。这也是行内普遍使用市净率或现金流贴现对上市券商进行估值的原因。

言归正传,从前三个季度的数据以及中信证券的2019年业绩快报披露的情况来看,业绩如此靓丽或主要得益于投资收益和投资银行业务,而非传统的经纪业务。

投资收益上文已提及,投资银行业务方面,中信证券主要经营境内股权融资、境内债券及资产证券化、财顾、新三板业务等,其中境内股权融资和境内债券及资产证券化业务是重要的收入来源。2019年上半年,中信证券的A股承销金额同比下降21.12%,至3886.15亿元,但债券的主承销金额却大增72.56%,至4528.69亿元。

上半年的A股IPO有序进行,相对来说并没有带来太大的增量,但是下半年开始科创板正式上市,应可为中信证券带来可观的收入。

2019年与中信证券有关的最大新闻相信是收购广州证券。根据该公司2020年1月15日的公告,有关交易已完成过户手续及相关工商变更登记,目前已持有广州证券的100%权益。也就是说理论上广州证券的业绩自2020年起才并表。

2019年前三个季度,广州证券的营业收入为6.31亿元,仅相当于期内中信证券的1.93%,而且还录得归母净亏损3.58亿元,相较中信证券录得归母净利润105.22亿元。截至2019年9月30日,广州证券的资产规模为297.94亿元(包括客户资产),相当于中信证券的4.08%,归母权益为94.18亿元,相当于中信证券的5.88%。

以此来看,广州证券的资产和收入规模相对不大,为何中信证券花大力气收购?

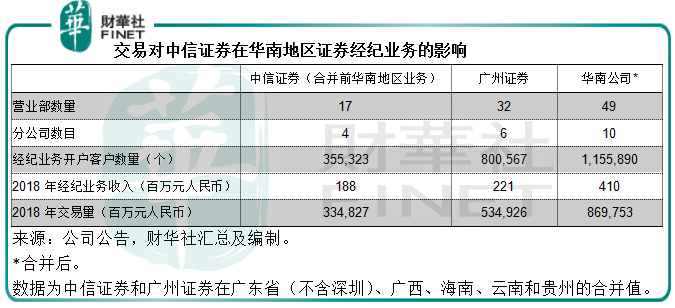

1.布局华南。截至2018年末,中信证券在广东有26个营业部和2家分公司,但在浙江和山东却分别拥有营业部64个和57个,分公司数量分别为7家和5家。此外,在上海和北京的营业部数量分别达到23个和21个,分公司数量也分别为2家和1家。由此可见,中信证券在广东这一经济大省的布局并不能与浙江、山东等相比,仅与上海和北京两市相当而已。

2019年上半年,浙江省、北京、山东、上海是其最主要的收入来源,贡献的收入占其地区分部收入总额(扣除公司本部收入)的29.41%、16.45%、16.16%和11.74%。广东仅占了7.7%。

广州证券在广东省有30个营业部和2家分公司,合并后将增加中信证券在华南地区的覆盖。此外,广州证券在广东省的经纪业务开户客户数量几乎是中信证券的两倍,交易量和经纪业务收入均远高于中信证券在该地区的业务分部。

从上表可见,中信证券收购广州证券可大幅提高在华南地区的业务量和贡献——带来80万客户、2亿经纪业务收入、5千多亿交易量,这一意义远高于仅属纸上谈兵的账面收益(我们前文已经提到许多账面收益能够通过会计手法延迟)。

2.协同效应。从广州证券的2019年前三个季度业绩来看,收入规模相对于中信证券的比重不到2%,但是营业支出相对其比重却高达5.60%,其中业务及管理费更高达6.82%。单看广州证券的业绩,2019年前三个季度业务及管理费占其扣除开支前收入(此处非净收入)的的44.29%。由于中信证券的第三季业绩中没有披露明细,我们采用其2019年上半年的数据计算,业务及管理费大约占扣除开支前总收入的27.63%。

这或意味着中信证券每一元业务及管理费开支的投入或能取得比广州证券更高的收入,若将地区业务进行重组,或有望实现协同效应,将广州证券的费用率降低。

综合以上两个原因,中信证券收购广州证券对于其布局华南市场意义重大,而且应该能够为其带来业务上、规模上的增量。与此同时,广州证券似乎存在成本优化的空间,中信证券的重组或有望提升效率。

收购广州证券,让中信证券在华南地区的落子更加自信,这对其以后的发展应是正面。

新证券法将于2020年3月1日实行,主要内容包括推进注册制、加强投资者保护和全面升级证券领域违法犯罪的处罚力度。后两项有利于营造了良好的交易环境和交易氛围,推动证券市场的健康发展,最终无疑让券商受惠。

第一项可以说最有利于中信证券这样的龙头企业:证券发行从核准制转为注册制、简化证券发行的条件,便利了企业上市;同时强化证券发行的信息披露,一方面加强保护投资者,另一方面也有利于券商获得更多的上市后服务收入。

另外,全球市场资金流动性放松也有利于提振资本市场的表现。

综上所述,在可预见的将来,大环境颇为乐观,对中信证券应是有利的。

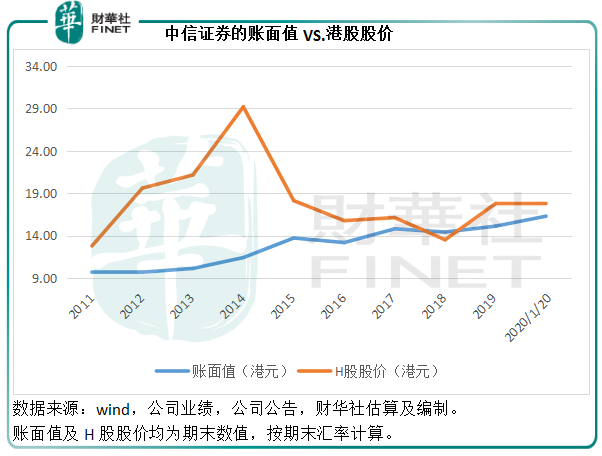

再来看估值,笔者合并了中信证券的2019年12月31日资产净值与广州证券所提供的最新(截至2019年9月30日)资产净值,再调整了中信证券完成收购广州证券后的股份数,以及当天的港元汇率,计得中信证券的账面值或为每股16.29港元。以2020年1月20日H股收市价17.78港元计,中信证券的市净率为1.09倍,也就是说现价大致相当于资产扣减负债后的余额,即如果按这一时点的账面值清算,投资者或许能够获得回本。

考虑到中信证券前景乐观,资产净值或有可进步的空间。

在去年的“港股100强”评选中,刚刚上榜的中信证券排名79位,这家龙头中资券商能否凭借2019年尚不错的收入和盈利表现继续攀升?敬请留意。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)