不到一年已经连续两次在港交所提交上市申请的澳达控股,是缺钱吗?此次ipo能否成功上市?带着疑问我们来看看这家公司是做什么的,过往业绩怎么样,公司又有哪些风险点呢?

根据奥达控股的招股说明书披露,公司成立于2006年,专注于提供电气相关机电工程。公司机电工程的业务范围主要包括澳门商业及住宅发展、酒店发展、娱乐场开发项目及酒店翻新项目中新建及现有楼宇的电气系统的供应、安装及保养,其所有收益均来自澳门。

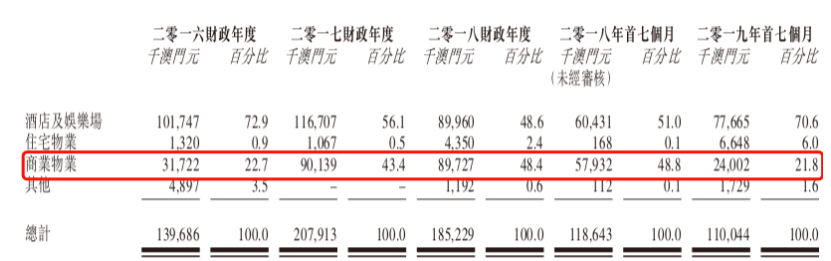

2016财年至2018财年分别实现收入为1.4亿元(澳门元,下同),2.1亿元、1.9亿元,2018财年前7个月实现收入1.2亿元,2019年前7个月实现收入1.1亿元。

图片来源:奥达控股招股说明书

这个收入数据不但不亮眼,反而非常糟糕。近几年奥达控股的收入波动非常大,且近两年出现了明显的下降趋势,这对一家公司来讲冲击是比较大,因为收入下降,一般意味公司产品存在问题,或者整个行业的大环境受到了冲击。

我们来简单看看奥达控股收入出现巨大波动的主要原因是什么?

据奥达控股招股说明书披露,公司2016财年、2017财年、2018财年和2019年前7个月,前五大客户分别占公司总收益的95.4%、99.7%、94.4%和93.0%,其中,A客户占总收益分别为45.4%、70.8%、35.5%和34.8%,B客户占总收益分别为33.8%、18.6%、25.5%和35.5%。

奥达控股的大部分收益来源于前两大客户,这必然造成公司产品的议价能力会降低,帐上容易积压应收款,导致现金流不好。因为这两家客户对公司来讲太重要了,任何一家客户减少对公司产品的采购,公司的业绩将出现明显的波动。

不知读者有没有注意到另外一组数据,2017财年奥达控股收入大幅增长,同时公司A客户占总收益由2016财年的45.4%,提升至70.8%,之后两年又断崖式下跌至35.5%和34.5%,同时2018财年和2019年前三季度公司营业收入出现了持续下滑。

意味着什么?大客户的对公司产品的需求减少了,而公司没有办法把这部分减少需求,转嫁至其他客户身上,导致的结构就是公司营业收入出现了减少。

如果说公司把大客户减少的需求可以转嫁至其他客户身上,那么,客户过于集中的风险也会降低,但是,很明显奥达控股没办法把大客户减少的需求,转嫁至其他客户身上,这也让笔者对这家公司未来业绩持续增长的能力,持有疑问。

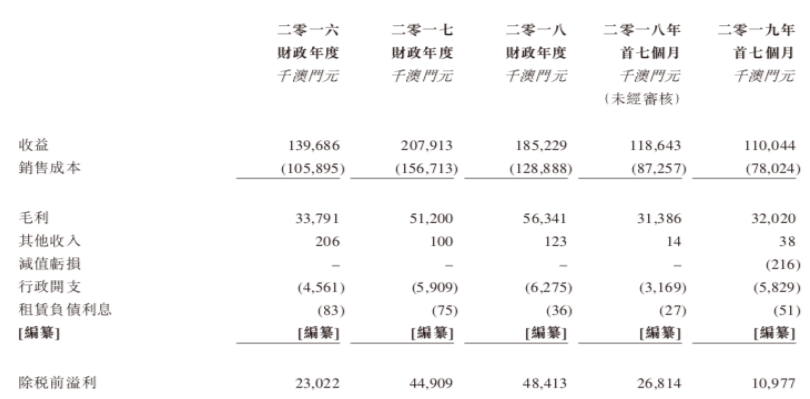

最后,我们再来简单看看奥达控股的财务状况,也就是公司的经营结果。

从下图我们可以看出公司的毛利润比较稳定,且一直在增长,这是好的迹象,另外,这家公司费用的开支主要是与员工相关的行政开支,几乎再没有什么较大的费用开支,结果就是奥达控股的经营利润率还是不错的(一直维持在20%以上)。

图片来源:奥达控股招股说明书

但不得不提的是,公司的应收账款。其实,上面一段我们也已经提到了,大客户集中的风险,会使公司议价能力降低,或者帐上容易积压较多的应收款。

根据奥达控股近几年披露的资产负责表显示,2016财年公司应收款和合约资产总计0.65亿元,2017财年为0.59亿元、2018财年为0.93亿元,2019年前7个月为1.12亿元。

反映出奥达控股近几年虽然赚到钱了,但大部分都没有转化为现金流,后期这块的账款每年也会计提一定比例坏账,这主要也是因为公司大客户过于集中所致。

总体来看,奥达控股的业绩过分依赖于前五大客户,且公司没有办法通过寻找足够新客户,降低对前五大客户的依赖,使公司未来业绩的增长存有非常大的不确定性。另外,大客户过于集中,还会导致产品议价能力减弱,其经营的结果就是公司帐上应收款递增、现金流较差。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)