靠粗淺的認知來做股票並不是一件勝率大的事情,但是往往我們以此為決策依據,成了歸因於實力,敗了歸因於外部因素。

寫三友醫療器械之前,先談談愛康醫療(01789-HK),這家公司是2019年34月左右的時候寫的,寫後不久愛康醫療的股價便進入回調,但是回調不久後在2019年8月左右顯示其強勢的狀態,隨後股價一絕騎塵。

可見靠簡單的分析來判斷一家企業的走勢缺乏的是驗證的過程,即便這個驗證的過程中其股價的變動驅動的核心因素是不斷炒高的估值,投資者沒有必要拒絕估值的彈性,因為這就是人性的一部分。

除了愛康醫療外,骨科醫療器械板塊基本上沒有弱勢股,比如做創傷類醫療器械產品的大博醫療(002901-CN)、從事因骨質疏松導致的椎體壓縮性骨折臨床微創手術治療的凱利泰(300326-CN)、專注骨科醫療器械研產售的春立醫療(01858-HK),這些公司的股價都受到了估值彈性的催化,這也告訴投資者,牛股往往都是成群結隊的。

當然,這已成為歷史,在未來的走勢中,骨科醫療器械板塊是否還會受到資金的關注,或者醫療器械其他細分領域是否會受到資金的關注,這都是需要對市場進行解析後才能作答的問題,而眼下最重要的是三友醫療器械其產品空間與競爭優勢的問題。

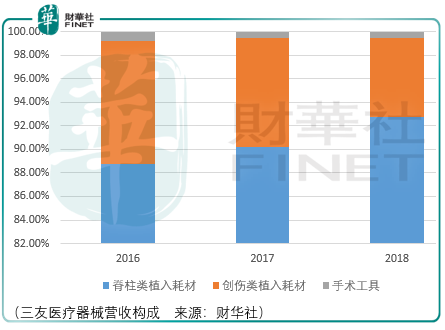

三友醫療的核心收入來源為脊柱類植入物耗材,該產品主要指可實現因脊柱係統畸形、先天性脊柱側彎、退行性腰椎間盤病變、椎體滑脫、胸腰段脊柱失穩、脊柱腫瘤等原因導致的椎體切除後的矯正、復位、融合等功能的内固定人體植入物,具體產品形態主要包括各類椎弓根螺釘、連接棒、連接鋼板、融合器等產品。

目前我國市場上脊柱類植入耗材主要生產商包括強生、美敦力、威高骨科、史賽克、天津正天、三友醫療、大博醫療,2018年其市場份額分别為28.97%、23.35%、8.37%、6.59%、3.91%、2.73%、1.98%。

根據南方醫藥經濟研究所的數據,2013年至2018年,我國脊柱植入耗材市場的銷售收入從33億元增長至73億元,復合增長率為17.36%。

顯然,這個狀況並不利於市場對三友醫療估價的提升,儘管政府對骨科植入耗材設置了較高的行業準入門檻,但這依然無法抵消三友面對強生、美敦力這兩大全球巨頭在國内穩固的優勢與市場份額。

因此整體而言,三友醫療缺乏長期投資價值,但這並不妨礙其短中期因為市場資金的關注而呈現階段強勢的局面,對此投資者需要學會接受。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)