招商证券(06099-HK)昨晚公布了2019年度初步财务数据。相对于基数较低而带动增长异常强劲的其他同行,招商证券的这份业绩或仅属中等偏上。

业绩简报(按中国会计准则,下同)显示,该公司营业总收入同比增长65.24%,至187.08亿元(单位人民币,下同),归母净利润同比增长64.57%,至72.82亿元,或相当于基本每股盈利0.97元,扣非归母净利润同比增长65.29%,至73.05亿元。加权平均净资产收益率提升了3.93个百分点,至9.51%。

其中,第四季的业绩表现尤其出色。季度营业总收入同比增64.56%,至58.09亿元,归母净利润同比增81.69%,至24.59亿元,扣非归母净利润同比增81.80%,至24.71亿元。

强劲的业绩增长或主要得益于A股市场交易量增长、货币政策宽松带动债券市场稳定增长以及科创板开板并试点注册制令IPO融资大幅增加。笔者留意到,去年3月和4月招商证券(母公司)的表现都跟随A股市场成交额的上升而增长,到11月和12月表现更为显著,12月的净利润达到10.75亿元,同比大增1倍。

今年疫情的宅家概念,无疑为券商带来了利好。

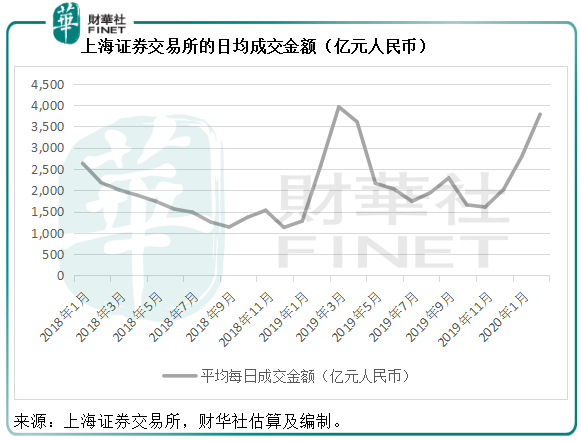

以上海证券交易所为例,1月份和2月份的日均成交金额显著高于去年及前年同期,而且与去年3月的高位(或因春节过后投资者纷纷建仓有关)相若,并显著高于7月科创板推出以来的日均成交额。

这也就不难理解券商股在2020年前两个月的理想表现了。

2020年前两个月,招商证券(母公司)与招证资管收入分别为26.22亿元和1.49亿元,同比增长24.01%和9%,净利润分别达到12.31亿元和9600万元,同比增长41.17%和13.77%。

加上各种有利于券商的政策和法规,内地券商股今年或有不错的表现。那么招商证券的估值如何?是否值得拥有?

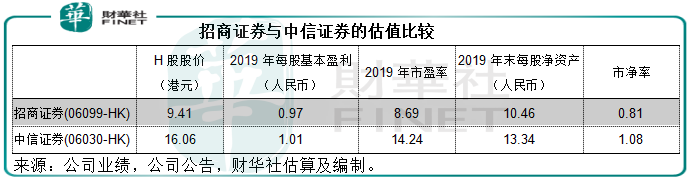

相对于老大哥中信证券(06030-HK),招商证券的H股估值较低,见下表。按9.41港元计,招商证券的2019年市净率只有0.81倍,市盈率为8.69倍。中信证券按16.06港元计,2019年市净率为1.08倍,市盈率为14.24倍。

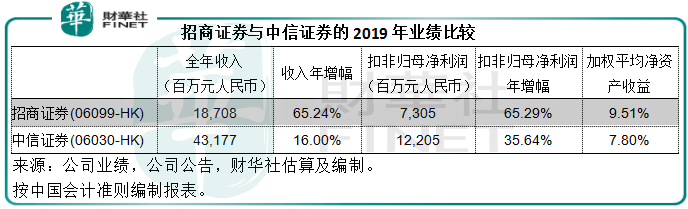

平心而论,招商证券的2019年业绩表现可能逊色于其他小巧精悍的券商,却优于中信证券。虽然就规模而论,招商证券的收入和净利润并非与中信证券在一个重量级,但增幅胜于后者,见下表。

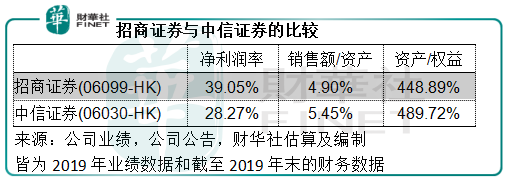

2019年,招商证券的加权平均净资产收益率为9.51%,而中信证券为7.81%。再看下表,按照杜邦公式可以得出,招商证券的净利润率较高是加权平均净资产收益率更佳的最大原因。

由于这两家券商都没有公布详细业绩。从其2019年前三个季度的业绩来看,招商证券的利息净收入占营业总收入的比重较高,达到11.43%,而中信证券的比重为5.45%,相对于手续费及佣金等业务收入,利息净收入的利润率或更高,因为这是扣减费用后的净值,而且招商证券还录得公允值变动收益,占收入的比重达到10.97%,而中信证券的对应项为亏损。

但是市场对中信证券看高一线或因为刚刚收购的广州证券。广州证券聚焦于华南业务,市场或预期中信证券能通过这次收购产生协同效应。

2020年2月,中信证券首次公布收购完成后的华南地区业绩,营业收入为5674万元,净利润为1261万元,相对于中信证券(母公司)、中信证券(山东)和金通证券分别达38.24%、43.30%和50%的净利润率,中信证券华南的净利润率只有22.22%。

但这些都仅为账面利润,这宗收购的战略意义在于广州证券的能耐。收购完成后,中信证券在华南地区的营业部及分公司数量将由17家和4家,增加至49家和10家。以2018年末的数字来看,中信证券收购广州证券后,在华南地区经纪业务开户客户数量或有原来的35.53万,增加至115.6万,这是一个非常显眼的数字,中信证券在华南地区的业务布局将大大增强,这正是市场所赋予的溢价。

没有比较就没有伤害,与小型同行动不动增长几倍相比,招商证券的2019年业绩显得失色。不过从估值上来看,该公司应有提升的空间。疫情过后,资金流动性放宽,资金成本降低,应有利于券商,例如净利息收入占比较高的招商证券。加上有利的行业政策,规模和杠杆状况适中的招商证券应可从中受惠。虽然业绩没有惊喜,却不失为稳妥之选,起码没有引起市场的狂追,现价仍较资产净值存折让,而且今年前两个月维持不错表现。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)