3月10日上午十一点,SOHO中国(00410-HK)股票停牌。

在停牌前一刻,公司股价急速上涨,截至停牌,报4.10港元,涨幅高达37.58%,最新市值约213.18亿港元。

消息面上,传言公司正与黑石就私有化进行谈判,交易价值40亿美元,折合人民币约为277.3亿元。

双方谈判已经持续一段时间,相关交易细节将不久敲定。据传黑石提出的私有化报价为6港元/股,较SOHO中国3月9日收市价2.98港元溢价约1倍。

3月11日,SOHO中国公告确认,正与海外金融投资者洽谈,以探讨进行战略合作的可能性。

但公司亦表示,这可能导致、也可能不会导致就公司的全部已发行股份作出全面要约。

自从不再做房地产开发业务,SOHO中国近年发展一直较为低调。虽潘石屹不再对房地产开发进行投入,但靠着坐地收租的生意,公司营收、净利还是有保证的。

Wind数据显示,2015-2018年,公司营收分别约为14.04亿元、19.62亿元、22.82亿元、20.89亿元。2019年前6个月约为10.66亿元。

上述年份对应扣非后归属母公司股东的净利润约为3.72亿元、9.25亿元、41.92亿元、6.61亿元。2019年前6个月约为5.65亿元。

“瘦死的骆驼比马大”,即使不做房开业务,SOHO中国实力仍堪比一家中小型房地产开发企业,潘石屹仍是有钱的大佬。

Wind数据显示,SOHO中国自2006年至今已经分红12次,累计现金分红207.78亿元。

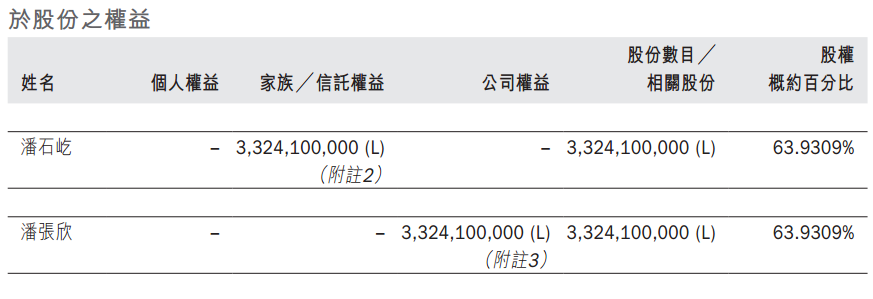

按照潘石屹及其夫人张欣持有该公司63.93%股权计算,两人累计可以获得现金分红133亿元。

尽管近几年潘石屹陆续有抛售SOHO中国资产,自2014年以来一路变卖上海、北京的商业广场、商务楼。

但这或也是作为上市公司,为挽回业绩的一种手段。挣扎过、努力过,SOHO中国主业营收增长仍是疲软。

这类公司只能为实控人提供优越生活,作为上市公司却不合格。潘总也是做了综合考虑,终于在2019年底准备出售核心资产了。

也就在这个时候,SOHO中国与黑石的“绯闻”就传出来了。

2019年10月,公司将旗下光华路SOHO、望京SOHOT3,以及上海SOHO复兴广场打包出售,总价为500亿元-600亿元。

接盘方正是黑石集团与新加坡国有控股的GIC公司。

从变卖非核心资产,到2019年底改口出售核心资产,再到传出私有化退市之说,潘石屹从一位地产大佬,已经蜕变成资本玩家。

此次搭上黑石,潘石屹为何能容忍私有化退市呢?

首先,就SOHO中国主营业务看,一直专注于服务于小微企业的SOHO办公楼,受写字楼大环境影响,租金回报率一直处于较低水平。

潘石屹自己也说,美国办公楼租金回报率接近4%,纽约都是5%、6%,中国租金回报率我都不好意思说。

如果未来几年间全球以及中国经济仍然下行,那么这个租金回报率是难以大概率提升的。

放手放开业务的潘总,最后也终于准备与房地产彻底划分界限了?假如真像市场传闻的交易对象是黑石,这意味着“八大金刚”地标也将花落外资房地产私募。

美国黑石基金是全球最大的房地产私募基金,号称“全球最大房东”。近两年来,以黑石为代表的外资私募一直在入手中国商务地产。

其中黑石曾在2019年以15亿美元收购长海长泰广场;4.8亿美元收购西安、郑州三处购物中心。

潘石屹不愿意干的,黑石接手干。其实黑石做得也是低买高卖的生意。从2019年加大对中国商业地产投资看,外资认为现在是商业地产底部时期。

将来加以改造后,可以高价出售获利。这种逻辑正好是2007年外资淘金中国商业地产的逻辑。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)