疫情期间,康师傅(00322-HK)的香菇炖鸡面上了热搜,偌大的货架所有方便面都被抢空,只剩下满架的香菇炖鸡面乏人问津,然而这却从另外一个侧面反映了康师傅的其他方便面销量相当不错。

当时正值农历新年,企业还没复工,超市的供应、物流链因为疫情没有完全恢复,人们各种囤造就了方便面的好销情。

热搜上的调侃在资本市场上掀起高潮,康师傅的股价从2月初的13.16港元,上涨至3月上旬的52周高位15.58港元,涨幅达到18.39%,随后因为外围暴跌而回落到12.02港元。

不过刚刚发布的2019年业绩又带动康师傅的股价反弹,公布业绩翌日,该股大涨8.23%,报13.42港元(截至发文)。

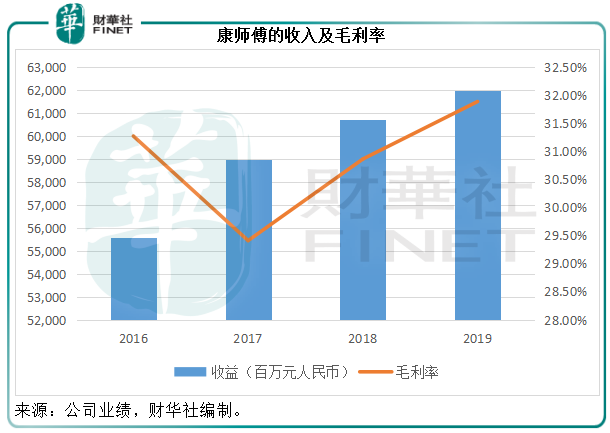

2019年,该方便面供应商的全年收入同比仅增2.13%,至619.78亿元(单位人民币,下同),主要受方便面收入增长5.77%带动,而其主力打造的饮品业务期内收入仅按年微升0.76%。但饮品毛利率的改善抵消了方便面毛利率下降的影响,整体毛利同比增长5.51%,至197.59亿元。

EBITDA(扣除折旧、摊销、利息及税项前盈利)同比增长15.81%,至85.42亿元;税前盈利同比增长35.99%,至54.12亿元;股东应占利润同比显著增长35.22%,至33.31亿元,每股基本盈利同比增长35.12%,至0.59元。康师傅宣派末期股息每股0.0424美元,特别股息每股0.0424美元,合计股息为0.0848美元,同比增长32.5%。

该公司下半年的业绩尤其强劲。2019年下半年收入同比增长6.04%,至314.83亿元;毛利同比增长10.79%,至100.23亿元;毛利率由上年同期的30.47%提高至31.84%;EBITDA同比增长20.7%,至43.88亿元;股东应占盈利同比大增58.01%,至18.28亿元。

从其业绩来看,康师傅的收入有增长,但增幅不算强劲,不过盈利增长却十分显著,为什么?笔者认为有以下因素:

1.毛利率提升了1.02个百分点:其中饮品业务的毛利率提升较为显著,由上年的31.26%提高至33.69%,主要因为产品组合优化和部分原料价格下降。2019年,饮品业务的毛利同比增长8.6%,至119.87亿元,占合计毛利的60.75%。

2.庞大的现金储备和丰厚的利息收入:这几年,康师傅一直保持经营净现金流入,现金规模也逐步提高。截至2019年12月31日止,现金及银行结余为173.96亿元,附息债务为124.14亿元,现金足以支付所有债务。2019年,该公司的利息收入同比增长55.35%,至5.41亿元,相当于税前盈利的10%。

3.应占联营及合营公司盈利同比增长2.27倍,至2.34亿元,占股东应占利润的7%。财华社留意到,此项目增长主要来自上半年饮品联营及合营公司的业绩增长,下半年其实录得亏损37百万元,未知原因是什么,但从康师傅2018年年报可知,合营公司和联营公司的主要饮品资产包括南京和上海的百事联营/合营公司,从期内的业绩可知,其百事子公司的销售表现十分强劲,收入同比增长10%以上,不知这是否为对应之联营/合营饮料公司表现优异的原因。

4.其他净收入同比增长92.07%,至15.44亿元。这一项目主要记录非经常性款项,包括公允值变动、出售资产收益、汇兑变动等。如果不考虑这一款项,康师傅的税前盈利或按年增长21.79%,至38.67亿元。

疫情期间,康师傅不论在超市还是在股市都大受欢迎。无疑,方便面业务应得益于疫情期间的高需求,不过该公司透露饮品销售在疫情期间面临终端开店数下降的影响,但疫情结束后或见反弹性消费。从整体来看,该公司预计2020年方便面业务将有不错的增长,但饮品业务上半年营收和出货量因疫情将有短暂压力,但下半年应高速反弹。

从毛利率来看,饮品业务的毛利率较方便面理想,但是笔者留意到,康师傅近年对饮品业务的投入可谓不遗余力,2019年投入到饮料业务的资本开支达到13.55亿元,而方便面仅4.41亿元。从EBIT(税前盈利率)来看,饮品只有4.78%,方便面业务却有12.02%,反映对饮品业务的运营支出(例如营销)或相对比方便面业务高,所以方便面业务的增长同时饮品业务的缩减,或意味着上半年经营利润率有望改善。

按13.42港元计,康师傅的2019年市盈率为20.68倍,与同行统一(00220-HK)的市盈率相若,股息收益率为4.9%。

在疫情当中,康师傅无疑是逆周期之选,估值大致合理,而且财务状况十分理想,持有巨额现金,主营业务方便面占了近一半市场,饮品业务在细分领域也有不错的份额,惟消费品市场的竞争十分激烈,营销开支的增长恐怕难以压抑,饮品市场的营销竞技怕是无可避免,不过单从方便面业务来看,逆周期的康师傅还是值得一囤的——既有需求也有现金——纵然你也不喜欢香菇炖鸡面……

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)