中国领先的寿险公司中国人寿(02628-HK, 601628-CN)公布了一份利润增长强劲的2019年业绩。按中国会计准则编制的全年业绩显示,该公司截至2019年12月31日止全年保费收入同比增长5.83%,至5670.86亿元(单位人民币,下同)。在保费温和上升,同时投资收益强劲增长的带动下,该寿险巨头的全年收入同比增长15.87%,至7451.65亿元。

得益于权益类投资回报的强劲增长,投资收益大增45.86%,至1624.8亿元。受此推动,中国人寿股东应占净利润同比增长4.12倍,至582.87亿元。扣非归属于母公司普通股股东的净利润同比大增3.72倍,至528.58亿元。扣非后每股基本盈利为1.87元。该公司宣派股息每股0.73元人民币,同比大增3.56倍。

作为头部寿险公司,中国人寿的寿险业务继续保持温和增长。2019年,该公司的保费收入同比增长5.83%,至5670.86亿元,但中国银保监会提供的数据显示,全国人身险公司的原保险保费已收入同比增长8.74%,至29628万亿元,中国人寿的保费收入增速低于行业平均水平。

期内,该公司的寿险业务总保费同比增长2.1%,至4465.62亿元,健康险业务总保费收入同比增长26.3%,至1055.81亿元,意外险业务总保费同比增长1.8%,至149.43亿元。新单保费收入同比增长5.93%,至1812.89亿元,续期保费同比增长5.79%,至3857.97亿元。

从渠道来看,2019年个险渠道总保费同比增长6.9%,至4366.21亿元,占保险业务收入的76.99%。截至2019年底,中国人寿的总销售人力为184.8万人,显著高于2018年末的143.9万人。

截至2019年12月31日,中国人寿的剩余边际为7682.8亿元,同比增长12.3%。

由于部分产品退保减少,退保金同比下降了56.2%,而且赔付支出也因为满期给付减少而同比下降43%。但是值得注意的是,手续费及佣金支出,以及业务和管理费分别大增29.81%和7.39%,局部抵消了上述支出下降的正面影响。与此同时,新增的保险业务和续期业务保险责任的累积,也令全年保险合同准备金增加了15.2%。所以合计营业支出同比增长8.96%,至6851.75亿元,高于保费收入。

值得注意的是,中国人寿2019年的投资收益增长十分强劲。从期末的投资配置来看,固收资产仍是其主要的投资配置,不过占比由期初的77.51%下降至74.81%,权益类资产则由期初的13.67%提高至16.95%,现金由期初的2.01%下降至1.67%。

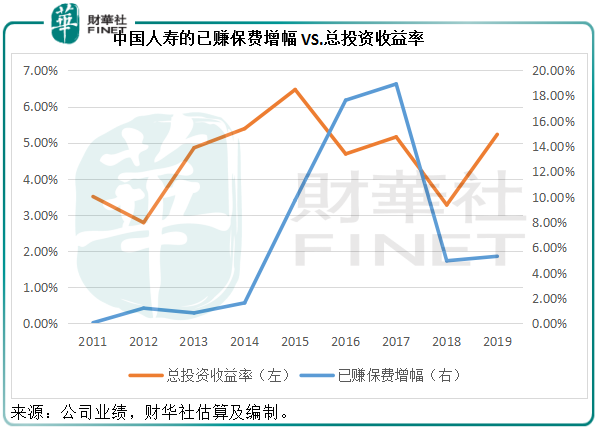

得益于去年权益类投资的回报增长,其净投资收益同比增长12.1%,至1491.09亿元,净投资收益率从2018年的4.64%下降了3个基点,至4.61%。再加上期内录得投资资产买卖价差收益134.02亿元(2018年为亏损215.16亿元),以及公允值变动收益144.19亿元(2018年为亏损81.48亿元),全年总投资收益同比大增77.66%,至1690.43亿元,总投资收益率较上年的3.28%提升了195个基点,至5.23%。

2019年,中国人寿的扣除非经常性损益后加权平均净资产收益率提升了11.44个百分点,至16.47%。从我们上边的分析可以看出,中国人寿的寿险业务虽然平稳发展,但是总成本的增速也不低,相抵之下承保业务或未见太显著的改善,反而是投资回报挽救了整体表现,这其中公允值变动和投资资产买卖价差收益应立首功。

在业绩发布会上,管理层承认今年初的新型冠状病毒疫情会对公司以及整个行业构成一定的不利影响。笔者猜测,全球资本市场的波动恐怕也令其今年年初的投资表现面临不确定性。

副总裁詹忠:今年开门红还是在市场上比较主动。疫情对公司和整个行业有比较大的冲击。疫情发生以后,公司采取了一系列措施,包括产品升级,产品优化,推广线上服务和销售,强化代理人队伍的培训,增强销售能力……这对于我们的销售压力有一定的缓解。当然在销售队伍的管理上有一定的难度,因为现场和非现场还是有差别。对销售队伍采取了很多活动,包括线上早会等活动量的推进,同时对疫情比较严重的地区调整了考核的标准。希望通过这些工作提高队伍的留存,降低疫情冲击。

投资管理中心负责人张涤:前期全球资本市场出现巨幅波动,我们一开始就关注疫情对国寿的投资,做了一系列的压力测试和情景分析来判断疫情对于我们短期业绩的压力和长期配置的影响。从现在来看,境外投资规模比较小,占总投资资产2%左右,投资品种包括公开市场、私募股权基金和一些其他的实物资产。

首先受到冲击的是公开市场品种。这些品种的管理人都是有Alpha(主动投资收益)的创造能力,虽然短期市场波动可能带来压力,但从长期来看应该有主动收益。而且随着各国央行和政府出台一系列的财政政策和货币措施,将给资本市场提振信心,我们预计随着市场的改善,这些回撤会有所改善。私募投资具有跨周期的特征,短期影响不会带来长期结果。整体来看,海外投资规模不大,没有很大的长期风险。

境内投资面对挑战:疫情爆发导致长期无风险利率下行,这对无风险投资(固收品种的配置)受到挑战,但国内疫情率先受到控制,货币政策和财政政策已经从防疫转向了复工复产和推动企业、经济的发展,经过一段时间调整,利率还有上升的可能性。权益投资方面,我们是长期战略投资,市场波动反而会带来长期买点。我们对中长期的看法是不悲观的,但短期要防范风险。概括而言,无论市场怎么变,始终把握两个原则——长期投资,价值投资;以及资产负债的有效匹配。

疫情还在发展,我们会持续关注资本市场和宏观因素的变化来进行资产调配。

詹忠:疫情对公司对行业一季度有冲击,也导致了全年发展目标不确定性增加。

疫情发生以后,公司采取了措施,进行了产品的优化和升级,大力推广在线销售和代理人管理,提高了销售队伍的线上销售能力,同时线上服务也给客户带来便捷,这些措施缓解了疫情对我们业务的影响。

随着国家防控措施的加大,已展现向好的态势。我们将逐步恢复正轨。我们会密切关注市场的变化,做一些实事求是的调整。

个人业务方面,要把握行业的发展规律,不管线上还是线下,都要求有活动量。同时坚定发展策略,在稳定规模的基础上,以价值为中心,尤其保障性产品。另外公司也会加大销售支持的力度。努力争取达成全年预定目标。

互联网保险方面,每家公司包括国寿,都是坚持以客户为中心,一直致力于为客户提供更加优质的服务,也一直应用先进技术来为保险服务赋能。互联网保险顺应了客户的销售习惯(年轻客户群体),有利于优化公司的效率。但我们认为,保险,不管线上线下,每家保险公司都是有温度的,我们要在互联网销售方面体现温度。

张涤:疫情爆发确实也带来了挑战,包括固收和权益类的投资。我们依然贯彻长期、价值投资,坚持资产负债的有效匹配。具体策略上,固收会更体现不同账户的差异化特征,以负债为出发点做好长期和短期的配置,同时今年会更注重投资节奏的灵活性和时机的把握。权益方面,我们确实在资本市场方面比较活跃,这些动作都是我们长期以来的配置策略,持续积累核心的资产,构建高股息组合,降低组合的波动性,积累一些长期的核心资产,未来还会继续坚持这样的理念。也会做好压力测试和情景分析,来应对疫情新的发展和变化。

张涤:我们举牌这些公司是基于长期的战略配置和短期的战略考虑,同时考虑一系列因素,包括成长性、价值、股息等等,从而筛选出符合我们长期持有的龙头企业进行相关配置。在股市承压时,这个策略会更加有效,我们也会更加积极主动地把握长期配置的机会。

港股与全球有很大的联动效应,目前境外的疫情还在发酵,形势不是很明朗,我们保持持续关注,发掘个股具有价值的投资机会。

董事长王滨:2月13日已经就相关传闻发布澄清公告,如有进一步消息会及时告知。

副总裁、总精算师兼董秘利明光:就保险公司而言,盈利主要来自保险经营和投资。在投资方面,有70%-80%是在固收方面,过去几年公司不停地进行优化和配置固收资产,为固收的收益奠定了比较好的基础。但是今年也对固收类投资提出了一定的挑战,我们会坚持规模与收益的平衡。权益类方面,我们坚持的原则还是价值投资为主,这会受到A股等资本市场波动的影响。

还有一个重要因素就是营运方面的准备金,由于目前市场的不确定性,也影响到准备金的假设条件,这包括利率,目前来看用以计算的移动平均线肯定是比年初低,另外还有流动性、负债等,但这仅影响利润分布,不影响利润。

詹忠:我们以前曾经对低产能的业务员进行了精简,当时的队伍规模有所缩小,但与此同时,我们消化了监管政策变化的冲击,这是2019年队伍扩大的原因。这五年来,我们一直在转型升级,队伍方面有比较多的举措在落地,2019年的结果也是这些举措落地的成效。2019年,我们从产品策略到销售支持,还有科技赋能,都对销售员的产能和收入有比较多的支持,提升了留存率,未来我们还会坚持队伍发展。

各家公司都在探寻互联网保险业务,并非说一种模式能替代另一种模式,其实都在积极探索中。

詹忠:从目前一季度的发展来看,我们在市场是比较主动的,疫情发生之后公司采取了大量的措施,包括产品优化、服务优化、产品升级,同时加大了线上的培训,也增加了科技赋能,来缓和疫情影响。从目前的情况来看,我们保持了一定的优势。

利明光:截至2019年底,我们的综合偿付能力充足率是276.5%。从目前的监控来看,我们的偿付能力依然十分充足,所以没有融资需求。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)