原油供过于求导致仓储容量告急,美油期货价坠入负数区间,这是一条很简单的经济学原理:当停运成本高于生产与仓储亏损时,继续生产并堆积库存是更合逻辑的佳途,前提是油价的下跌是暂时的,未改变整体供应结构。

存着这样的信心,或是侥幸,生产商继续生产,原油产量继续上升,陆上储备库满载,仓储成本急升,这使得原油的实际价格变成负数,因为生产商还需要想办法(贴钱)处理掉生产出来的原油。

除了陆地油库,还有暂时的海上储油,20万载重吨以上的超大型原油运输船(VLCC)可作浮式储存,一般可以装载200万桶原油。

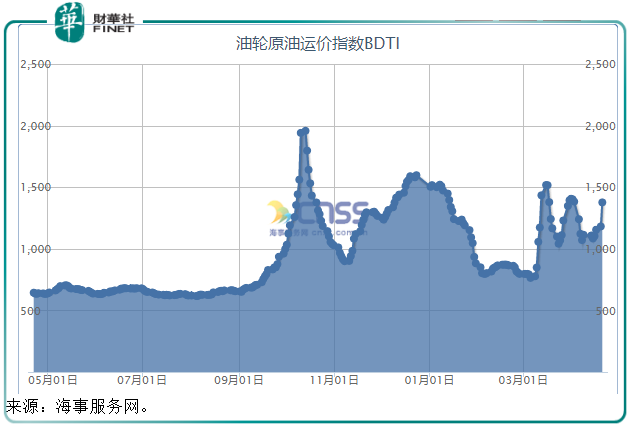

油储每日增加,储备空间的租赁成本自然水涨船高,陆地如此,海上也一样。原油的运输需求和存储需求激增,带火了油轮,油轮原油运价指数波罗的海黑油综合运价指数(BDTI)今年三月初起飙升,并在高位震荡。

有负自然有正。生产商承受巨大的亏损,谁将受惠?目前来看,油轮船东成了最大的得益者之一。

香港上市公司中远海能(01138-HK,600026-CN),是全球运力规模最大的油轮船东,股价在一个月内大涨近60%。

大家可能都有一个疑问,现在上车会不会太迟?按2020年4月22日收市价4.88港元计算,中远海能的2019年往绩市盈率达到40.26倍,估值并不低。

中远海能主要从事国际和中国沿海原油及成品油运输、国际液化天然气(LNG)运输以及国际化学品运输,可以说其业务完全与石化燃料有关,后者的景气度决定了它的业务表现。

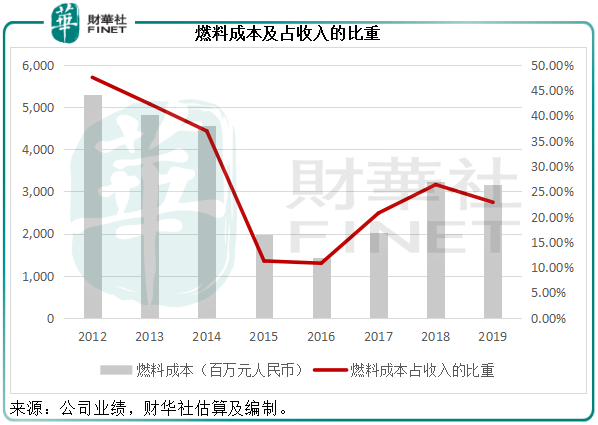

在石化燃料仍然占有全球能源消耗很大比重的今天,油品运输业务不会没有生意,只是运输行业也受制于竞争,在运力过剩时,船东会面临压价和空置费用;而在油品需求激增时,虽然带旺了整条产业链,在成本占比中最大的燃料开支也会急速上升,蚕食船东利润。

所以在正常市场条件下看油轮船东,可以观察运能(新船数量、在建船数量、拆解船只数量)、石油需求量、油市景气度、燃料成本。

我们先回到疫情尚未显现,全世界还在正常运作的2019年。全球石油需求量稳步增长,供应端方面,新船交付积极而老旧船拆解放缓,所以运力也有所上升。

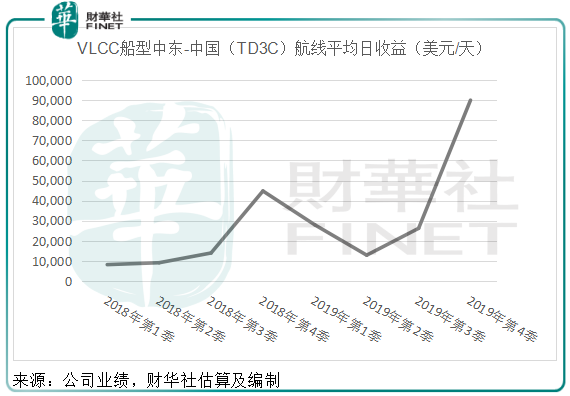

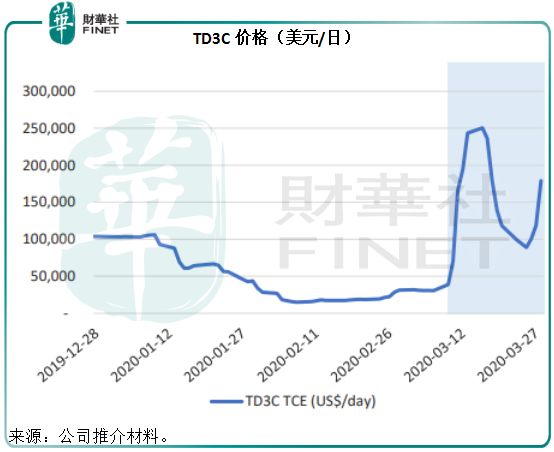

不过,超大型油轮中东至中国航线(TD3C)——也是中国油品主要进口路线,平均即期市场日收益同比大增109%,至每天39387美元,其他船型主要航线日收益也有同比77%-199%的增长。

财华社从该公司提供的数据估算得出,VLCC船型中东-中国(TD3C)航线平均日收益在2019年第4季的涨幅尤为显著,或达到每日8.999万美元。

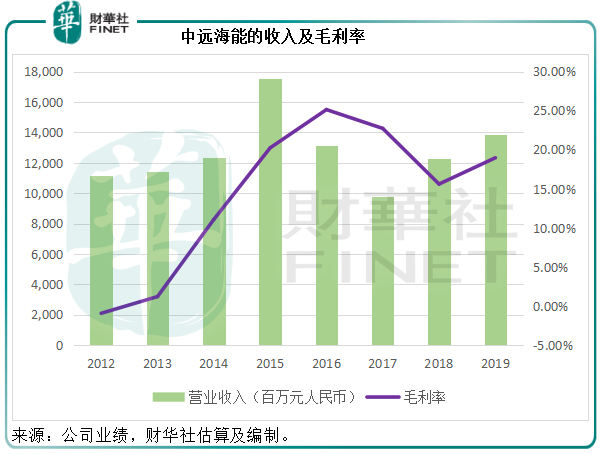

尽管中远海能于2019年实现的运输量(不含期租)同比下降了2.90%,至15,035万吨,运输周转量(不含期租)同比减少19.18%,至4407.85亿吨海里,主营业务收入仍按年增长13.37%,至137.45亿元(单位人民币,下同)。

得益于燃料费同比下降1.99%,毛利同比增长37.3%,至26.33亿元,毛利率提升了3.36个百分点,至18.97%。

见上图,燃料成本占收入的比重由2018年的26.36%下降至2019年的22.87%,这与其毛利率的走势正好相反。

EBITDA(扣除利息、税项、折旧及摊销前盈利)同比增长37.85%,至53.64亿元。2019年扣非归母净利润同比增长5.69倍,至4.47亿元。

疫情成为2020年,甚至金融市场有史以来很重要的黑天鹅事件,它的蔓延让全世界多个地区被封锁,经济下行压力加重,出行和航空需求暴跌,从而也令原油的需求端失衡,油价暴跌动了既有产油国的奶酪。

本来在市场瓜分方面已存有异议的产油国再也无法淡定,沙特明刀明枪摆开增产架势,整个供求关系呈一边倒,最终的结果是油价的垂直落体。

虽然后来OPEC+终于达成减产协议,美国也不得不局部暂停部分原油生产(因为不符合其利益),但伤害已经造成。原油依然每天在增加,不论作为运输还是作为浮式储库,油轮都成为2020年炙手可热的明星,这与2019年的境况已不可同日而语。

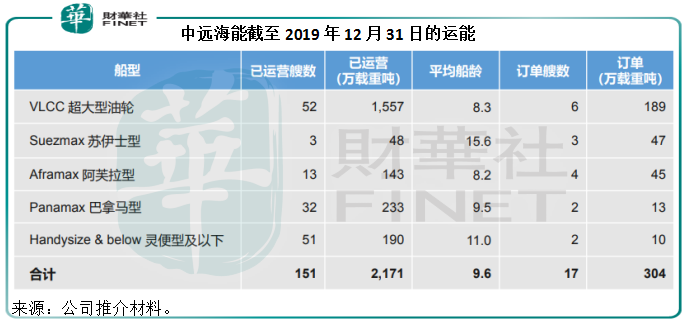

拥有全球最大规模油轮船队的中远海能自然备受关注。截至2019年12月31日,该公司拥有和控制油轮运力151艘,合共2171万载重吨,其中自有运力142艘,1925万载重吨,占88.67%。

此外,还有订单运力17艘,304万载重吨,见下表。其中,该公司预计2020年新增油轮船舶11艘、184万载重吨。换言之,2020年将有162艘、2355万载重吨的油轮船舶投入使用。

我们已经在前文展示了TD3C价格的涨势,在2019年第4季的涨幅尤其显著,是第3季的三倍以上,但与2020年的水平相比,根本小巫见大巫。

财华社从公司的数据推算出2019年第4季的平均运价为8.999万美元。2020年由于油轮需求激增,TD3C的价格持续高涨,见下图,TD3C的价格曾一度于3月下旬逼近每日25万美元,是2019年第4季均价的2.78倍。

再加上低油价,到4月21日晚,布油已跌破每桶20美元水平,至少是20年低位。这意味着其燃料成本有望下降。

同行招商轮船(601872-CN)已发布2020年第1季业绩预喜,预期受VLCC油轮市场2019年第4季开始显著复苏带动,扣非归母净利润同比增长3.34倍至4.08倍。值得注意的是,招商轮船的VLCC船队规模位居世界第一,而同时该公司还从事干散货运输。全球经济下行,散货运输行业也受到沉重打击,所以该公司在散货运输业务低迷的同时,仍能依靠VLCC油轮业务实现三至四倍的净利润增长,可见油轮业务有多火爆。

作为全球运力规模最大的油轮船东,中远海能的2020年第1季业绩表现值得期待。

中远海能的利好似乎呈一面倒的姿态:油轮运价指数式暴涨,同时油价低企带来的成本节省,或有望推动其2020年第1季业绩强劲增长。

但是,运价不会无止境地上涨。当运价到达一个生产商认为太高的水平,他们会考虑退出生产。从技术层面上来说,原油储存技术含量颇高,因为存在“挥发”式耗损等问题,超量采购、超量储存最终并不利于下游生产,所以“滞销”的问题迟早得解决,要不减产、要不停产。此外,这期间累积的原油已可满足一段挺长时间的生产,提早消纳了运输需求,后期的油轮可能无货可载。

所以,第一季的乐观情况未必能延续太久。

除了业务上的寅吃卯粮,油轮船东还需提防产能过剩问题。受运价飙涨带动,油轮需求可能大幅提高,从而加剧了行业竞争,例如招商轮船近年在置换节能环保型油轮,最近在出售3艘小船后,又订购了四艘30.7万载重吨的新船。中远海能今明两年也有多艘新船下水,但是造船需要时间,或赶不及当前的高调需求,同时新船推出也意味着折旧将增加,这些都会影响到其后期,例如下半年的盈利表现。

综上所述,中远海能无疑是近期油轮价格飙涨的最大受益者,而且其2020年第1季甚至上半年业绩有可能因为水涨船高的运价而有相当理想的表现,但是这些表现未必能够持续。价值投资者需注意相关的风险,多看前几步。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)