全港最大的非醫院醫療服務供應商香港醫思醫療集團(02138-HK)(下稱「香港醫思醫療」)又雙叒叕收購了。5月18日,香港醫思醫療發佈公告稱,收購一家擁有13名專科醫生的公司,進一步擴大高端醫療市場的市場份額。

收購是獲取競爭優勢,拓展產業空間、優化資產配置及提升市場效率最有效的方式之一。但是,收購非常考驗收購方談判、管理及整合能力,稍有差錯有可能會適得其反,經營業績有可能陷入下滑或虧損的惡性循環或背負較大商譽減值風險。

那麽,選擇以收購方式拓展自身業務版圖的香港醫思醫療,此次收購香港本土醫務公司有何值得考究的呢?收購背後又潛在怎樣的風險呢?

據公告顯示,香港醫思醫療旗下全資附屬公司為買方,新控股公司、多名賣方與目標公司New Medical Center Limited訂立買賣協議。透過新控股公司收購New Medical Center Limited的全部已發行股本。

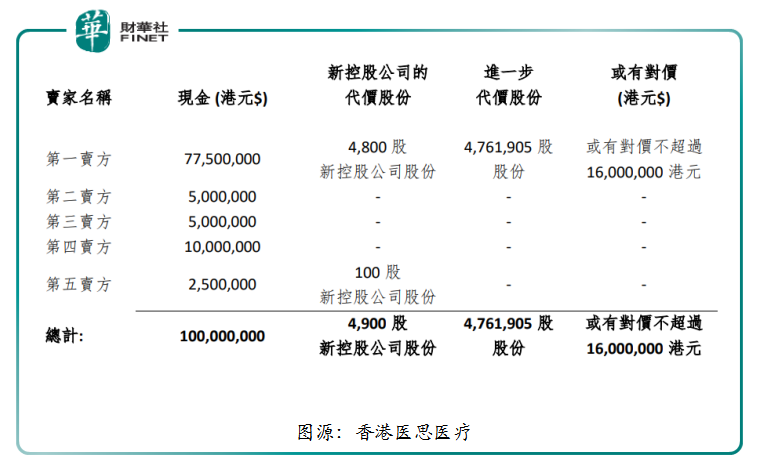

此次收購代價包括支付賣方1億港元;與第一賣方及第五賣方兌換配發4900股新控股公司股份;向第一賣方配發代價股份約476.19萬股;以及向第一賣方支付不超過1600萬港元的或有對價(可以理解為「對賭」),但須受買賣協議的條款及細則所規限。

完成後,目標公司是新控股公司的全資附屬子公司,而新控股公司將由香港醫思醫療司、第一賣方及第五賣方分别擁有51%、48%及1%權益。新控股公司將成為香港醫思醫療的間接非全資子附屬子公司。

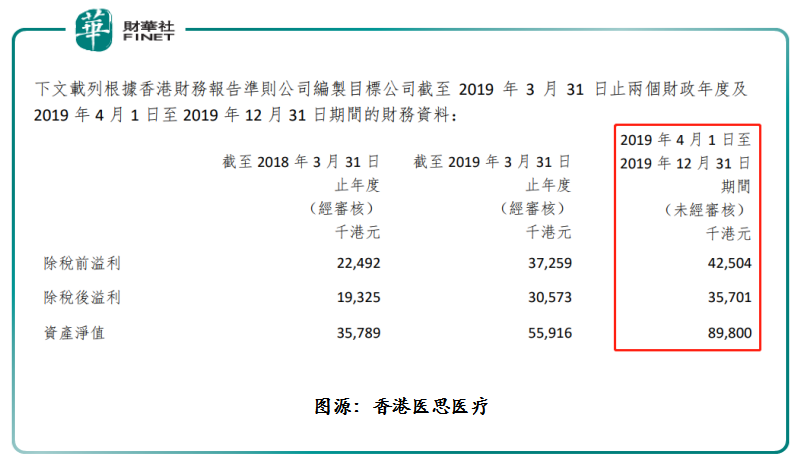

收購目標公司資產質量方面, 如下圖所示,截至2019年4月1日至12月31日,目標公司New Medical Center Limited的資產淨值8980萬港元,稅後利潤為3570.1萬港元。整體來看,該目標公司盈利能力還是可以的。

若單用收購支付的現金與目標公司資產淨值衡量此次交易合理性,香港醫思醫療花了1億港元換取資產淨值為8980萬港元目標公司51%的股權,此次收購並不算便宜。

「收併購式」擴張,是香港醫思醫療實現規模化增長最主要的發展戰略之一。在未上市之前,香港醫思醫療只是一家醫學美容企業。2016年3月份上市後,通過併購的方式,將多家醫療服務機構及數碼營銷公司納為麾下,收購的企業涵蓋多個醫療服務細分領域,如醫療耗材、藥品、醫療儀器及設備,牙科醫療美容,醫療康復服務,以及疫苗等領域,一舉轉型為一站式綜合醫療平台。

截至2016年上市至今,香港醫思醫療有近10筆的收購運作。這些收購助推香港醫思醫療打造出四大業務分部,即醫療服務、美學醫療服務、美容及健康服務、以及護膚、保健及美容產品。

隨著收購的增加,公司經營業績也取得良好的增長,截至2016年3月31日至2019年3月31日止四個財年,香港醫思醫療營業收入分别為7.05億港元、9.65億港元、13.08億港元、18.37億港元,2016-2019年復合年增長率為37.6%;歸屬股東淨利潤分别為1.49億港元、2.01億港元、2.79億港元、3.61億港元,2016-2019年復合年增長率為34.3%。

頻頻收購擴張給香港醫思醫療帶來可觀業績增量的同時,公司的商譽減值也隨之而來。截至2016年3月31日至2019年3月31日及2019年9月30日,香港醫思醫療商譽分别為342.13萬港元、3665.7萬港元、9522.3萬港元、9909.92萬港元及1.65億港元,2016-2019年復合年增長率為207.1%,商譽增速遠高於同期的營收及淨利增速。隨著商譽不斷遞增,香港醫思醫療計提減值風險開始顯現。截至2019財年,香港醫思醫療商譽減值虧損為727.96萬港元,而上一年商譽減值並未有虧損。

從資本運作角度來看,收購是一把雙刃劍,一旦收購標的後續業績不達標甚至虧損,收購方將計提大額商譽減值。因此,以收購進行業務拓展的香港醫思醫療,如何對收購標的進行有效整合管控和經營,將決定了公司未來整體經營質量及盈利表現。

此次收購擁有13名專科醫生的目標公司,是可進一步推動香港醫思醫療整體業務發展,擴大市場份額,且隨著目標公司財務與公司進行併表,短期内可增厚其業績。但是,長遠來講,收購帶來的商譽等風險也是香港醫思醫療需要嚴加管控的地方。特别是在全球經濟增速下滑及疫情肆虐的當下,如何避免商譽減值虧損擴大,是香港醫思醫療未來面臨主要考驗及挑戰之一。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)