最近的携程(TCOM-US)有点烦。

今年年初疫情爆发,导致出行和旅游需求暴跌,已经让这家中国最主要的线上旅游服务供应商痛不欲生。

国内抗疫工作取得成效之后,理应缓和负面影响,国外市场却开始了封锁令,打击其出境游业务,同时刚刚增持权益的印度联营公司或也受到不利影响,无疑令其有苦难言。

而最近美国当局对于中概股的不友好表现,传闻已使携程萌生去意……

总之坏消息接二连三,携程的2020年过得实在忐忑不安。

2020年首季业绩大跌

疫情对于出行和旅游服务业的影响可以说是摧毁性的,所以携程的2020年第一季业绩下跌实属意料之中,只在于下跌的幅度是否超越市场预期。

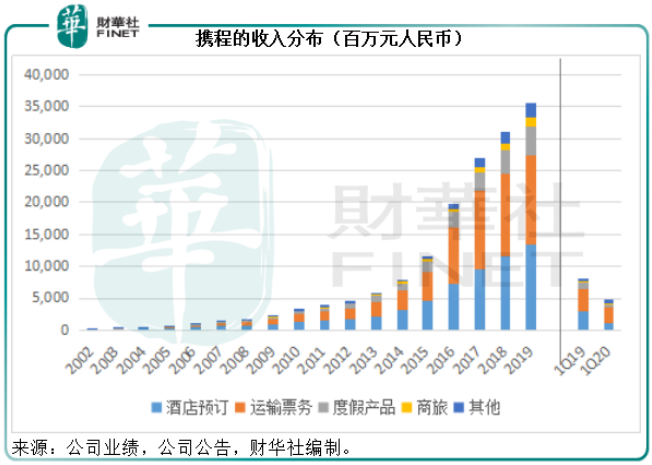

2020年第1季,携程的净收入同比下滑42.05%,按季下滑43.24%,至47.31亿元(单位人民币,下同)。四项主要业务收入均大幅下跌,酒店预订收入同比下降62%,至12亿元;运输票务收入同比下滑29%,至24亿元;度假产品收入同比下降50%,至5.23亿元;商旅服务收入同比下降47%,至1.26亿元。

携程表示,为应对疫情,其迅速采取了成本控制措施,以缓冲消费者需求增长显著放缓的负面影响,总成本和开支按年下降14%,因此第一季录得经营亏损15.09亿元,相较上年同期为经营溢利8.85亿元,上一个季度(即2019年第4季)为经营溢利5.8亿元。

财华社留意到,携程的三项主要经营开支中,产品开发开支同比下降了33%,销售及营销开支同比下降了38%,而一般及行政开支却大增1.36倍,主要因为疫情期间为退订用户回款所产生的12亿元坏账拨备,如果不考虑这笔开支,一般及行政开支实际上同比下降9%。

因为收入下滑,同时12亿元的坏账拨备抵消了经营开支下降的部分作用,携程于2020年第1季的股东应占净亏损达到54亿元,相较上年同期为净利润46亿元,上一个季度为20亿元。

如果不考虑以股代薪和权益投资公允值变动的影响,携程的股东应占净亏损为22亿元,相较上年同期为净利润18亿元。

难兄难弟

放在同行之中,携程的业绩或未算最差。

2020年第1季,美团点评(03690-HK)的到店、酒店及旅游业务收入同比下滑31.1%,至30.95亿元;途牛(TOUR-US)预期,受疫情影响,其2020年第1季收入或按年下降65%-75%,至1.142亿元到1.599亿元。由此可见,携程的跌幅未算骇人听闻。

值得注意的是,携程除了境内服务外,还提供出入境游服务,这个占比应该不低。2020年4月之后,国内旅游服务业从疫情中逐步恢复,但国外的疫情开始扩散,出行和旅游服务受到了严重的打击,或影响到国内有消费意欲用户的出行安排。所以,携程管理层预计第2季的净收入同比跌幅或约达67%-77%,高于第一季的净收入跌幅。

展望携程的复苏之路

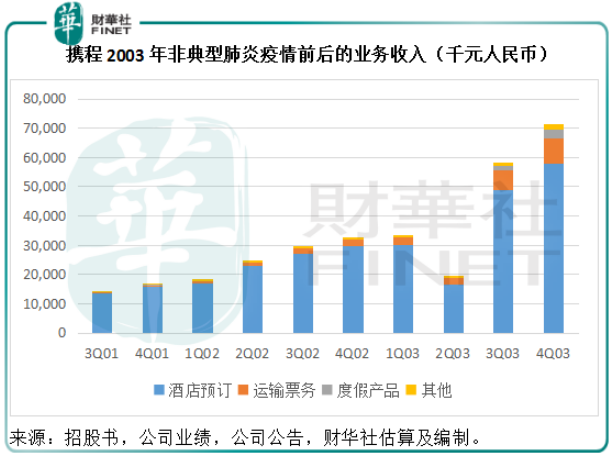

我们不妨参考一下2003年非典型肺炎疫情期间线上旅游行业的复苏周期。非典型肺炎疫情在2003年初爆发,从下图可见,携程2003年第2季度业绩出现下滑,各项收入均显著下跌,度假产品分部甚至颗粒无收,但是在疫情受控之后,2003年第3季和第4季业绩均大幅反弹,可见其韧性。

不过值得注意的是,当时携程为行业领先者,基本上垄断整个产业,而线上旅游行业正处于蓬勃发展的阶段,所以携程受惠于其产业先行者的身份,行业复苏,它的业绩就大幅反弹。

今年的疫情,携程又会怎样?

携程公布2020年第1季业绩翌日,A股旅游综合版块大涨,其中凯撒旅业(000796-CN)涨停,前一天晚上控股股东宣布从京东(JD-US)手中增持途牛股份,凯撒旅业保留对途牛股权的优先购买权。(可参阅财华财经《旅游消费信心正在恢复 京东加码旅游业利好OTA板块大涨》一文)。

值得注意的是,京东全资子公司宿迁涵邦参与到凯撒旅业4月下旬发布的非公开股份发行,双方将在资源、投资、品牌及营销等方面进行合作,所以这次的转让更多可能是从合作层面上的资源互换,或反映出国内大资本趁低介入OTA的意向。

无疑,线上旅游服务市场拥有非常理想的增长前景,国内消费市场的韧性或推动疫情后出行服务的大幅反弹,这次疫情的打击为资本入市提供了非常难得的机遇。

是的,OTA依然是香饽饽,但是资本的介入也意味着携程的竞争对手在增加。在社交、电商等领域拥有大批用户基础、有能力提供线上支付以及一系列关联生态容量的科技巨头,近年都在布局OTA,以便形成更大、更完整的服务生态:阿里巴巴(09988-HK)有飞猪,腾讯(00700-HK)系有美团点评,京东或通过途牛和凯撒旅业深度介入。这对于携程来说,都是威胁力十足的竞争对手,因为它们有流量、有更多功能的辅助、有雄厚的资本。

疫情可能影响到携程,甚至整个产业的短期表现。但是笔者相信国内的消费力韧性十足,在疫情过后很大可能迎来全面复苏。然而,蛋糕做大了,分蛋糕的人也多了。产业的复苏,未必意味着携程还能像非典型肺炎之后那样跟着强劲复苏,因为跟它竞争的对手增加了,而且各有优势。

竞争对手都在趁着市场下滑竞相扩大版图,携程近年也有并购交易,包括2018年5月增持一家线下旅行社,2019年增持一家线上旅游公司。2019年,携程通过换股增持了印度领先的线上旅游公司MakeMyTrip的权益,并与猫途鹰(TRIP-US)订立战略合作组合营公司,以共同发展中国业务。

但是,拓展和投资需要大笔的资本开支,例如根据与猫途鹰的合作协议,携程提供现金的专业能力,而猫途鹰提供独家品牌和内容授权,可见资金是各方角力的关键。

截至2020年3月31日止,携程持有现金、现金等价物及受限制现金240.93亿元,短期投资250.73亿元,而应在一年内偿付的附息债务为403.82亿元,流动比率由年初的98.23%下降至95.35%。该公司表示其现金储备、经营现金流以及融资所得将可满足短期的现金需求。

携程于2020年4月与金融机构签订了便利贷款协议,增加了5亿美元的额度,并于5月成功贷款10亿美元(约合71.465亿元人民币),这应可补充其流动资金储备,而且也反映它的融资渠道仍是通畅的。

然而,美国的保护主义或令在纳斯达克上市的中概股忐忑不安,所以有传闻指携程有意回归港交所(00388-HK)。先不论传闻是否属实,如果携程选择港交所作为第二上市目的地确有好处:一来或可降低退市成本,二来或可为未来的发展融资,三来可推广品牌,似乎利多于弊。

但愿面对政治风险、同行竞争的携程终能重拾“说走就走”的潇洒。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)