经历了四月底的惊涛骇浪之后,最近油价显示靠稳迹象。

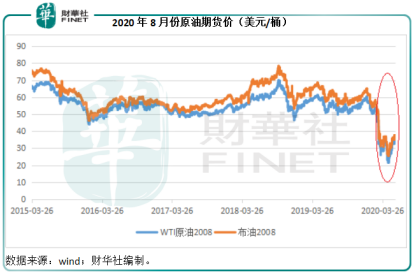

根据Wind的数据,西德州中级原油(WTI)8月期货合约价由4月末的21.5美元/桶,回升至2020年6月1日的35.73美元;布伦特原油(Brent)8月期货合约价也由4月末的25美元左右,回升至37.68美元。

关于WTI及布油的介绍,请参见财华财经文章《美油逆天行情的背后》,我们也在文章解释了WTI期货价跌至负值的原因:基本供求关系的变化是导致这一现象的直接原因。当时俄罗斯没有减产,沙特赌气式增产,令原油供应大增,同时因为疫情,主要消费国尤其中国需求显著下降,供过于求引致全球油价暴跌。与此同时,美国的库存大幅增加,油库容量告急,实物交付成本大增,导致美国WTI即月期油价格跌至负值。

一个多月过去了,油价也从低位反弹,在未来的两三个月,是否还会有跌至负值的意外发生?

大ETF纷纷移仓至较远期的合约

我们还记得中行原油宝事件的教训,因为来不及移仓,并且选择在最低位结算,而致损失惨重。事实上,这一次负油价事件,也给许多交易所交易基金(ETF)提了个醒,为了紧贴油价,许多被动型ETF都选择比较近期的原油期货合约,务求还原现货市场表现。

通常这些ETF都采用移仓交易,即合约到期后不实行交付而是展期操作(平掉快到期合约,创建下一个月的合约)。ETF是期货市场非常重要的参与者,体量也不小,当它们都在一个时间段进行同一方向的操作时,可想而知有多拥挤。

这次油价下跌就是典型的例子:移仓交易在短期内大增,交易对手方不足(库存成本显著上升,甚至高于油价,没有油库都不好意思履行交收),而致践踏式平仓潮,后果的严重性有目共睹。

此外,市场也修正了对油市的前景展望:由年初时普遍预期六月份复苏,推迟至九月以后。

负油价令风险迅速扩大的前车之鉴,加上市场预期的变更,促使众多原油ETF更改目标持仓,而选择较远期的合约。

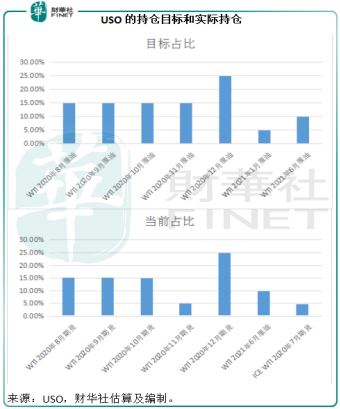

以全球最具影响力的ETF美国石油基金(USO)为例,在负油价前夕的2020年4月17日,该基金实施的交易策略是NYMEX和ICE期货即月合约占80%,剩余的20%为下一个月合约,在到期两周内换月。

但是最近由于市场的极端事件,USO宣布从2020年4月21日起,将组合的仓位调整为即月(6月)占40%、7月占55%、8月占5%。并且表示从2020年4月22日起,USO可因应原油市场的市场状况调整至任意月份。

也就是说,如果没有4月末的负油价事件,USO在5月最后一天的交易策略是持有80%的7月期货和20%的8月期货。

如今为了分散风险,USO已经将持仓分散各个月份,而不是集中在比较近的月份。

见下图,USO的持仓目标权重明显略过了7月,而在8月、9月和10月的仓量都分别只有15%左右,12月份仓量最高,但也仅为25%。当前的持仓量大体符合目标,不同之处是分配了近5%的资金到7月期货,而且11月期货仓量低于目标,此外大约还有10%的仓量未补,这可能是基金管理人的操作需要。

无论如何,整体来看USO已修改了策略计划,而选择比较平均地分散风险。除了USO之外,其他ETF基金也纷纷进行了类似的操作,港股市场上的F三星原油期货ETF(03175-HK)也进行了多项操作变更。这固然是其控制风险的一项操作,但从其当前的仓位来看,暂无需担心匆忙平仓,而影响到短期的商品价格表现。

暂时放下这些交易操作所带来的干扰,我们再来看看基本面的变化。

基本供求关系的最新进展

作为能源需求最殷切的国家之一,中国在疫情之后的恢复状况令人欣慰。

根据国家统计局的数据,2020年第1季,我国原油加工量同比下降4.6%,至1.493亿吨,其中1-2月和3月份的原油加工量增速分别为-3.8%和-6.6%,或主要受疫情的影响。

但是到4月份,原油加工量开始转跌为升,单月同比增长0.8%,至5385万吨,或显示出复苏的苗头。

另一个主要的石油消费国美国,最近引起争议的防疫措施,以及不断扩大的反种族歧视示威活动,很可能无助防疫抗疫,反而延长经济从疫情打击中恢复的进度,而这最终会降低对油品的需求。

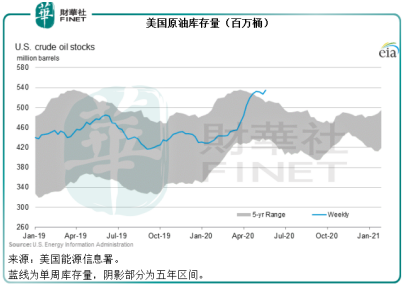

见下图,美国的原油库存显著上升,超越5年区间(阴影部分)。2020年5月22日,美国的原油库存量为5.344亿桶,较上周高出1.5%,较上年同期高出12.15%。

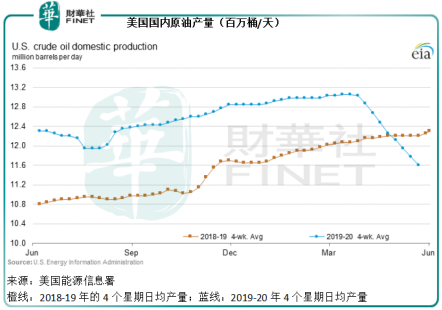

不过,与此对应的是美国原油产量和进口量的下降。美国近年通过页岩油技术,大幅提升了原油产量,由原来依赖原油进口的成品油出口国,变为重要的原油净出口国。但是页岩油这项壁垒性技术意味着成本不菲,其原油的生产成本也高于阿拉伯和俄罗斯等天然产油国。油价下跌对美国原油生产的打击要比欧佩克和俄罗斯等大。

这就解释了其降低产量的原因。事实上,在这场油价暴跌中,美国一些页岩油生产商和相关服务供应商已经撑不下去,有的破产,有的清算,同时美国也减少钻油台数目,通过减产降低库存成本的压力。

见下图,美国国内的原油产量明显下降。根据官方数据,截至2020年5月22日止的四个星期原油日均产量为1160万桶,较去年同期下降了4.92%。

与此同时,有报道指OPEC+会议由原来的6月9-10日提前至6月4日。目前,OPEC+已承诺减产970万桶/日,约占全球10%的供应量,而沙特等将在6月份再减产100万桶/日。

以当前来看,OPEC+有关减产的消息能有效地起到提振油价的作用,而中国的复苏将带来需求的回升,但是美国目前的乱局,不知会向哪个方向发展,很可能会成为油市一个不容忽视的影响因素。

整体而言,尽管中国复工复产进度良好,需求回升明显,但是在这个多事之秋,全球的不确定因素太多,这包括:美国局势的变化、贸易关系的转变、OPEC+的减产协议是否谈得成、世界其他地区的疫情影响和复工进展……任何一个因素的意外结果都可能影响油价的走向,也许现在言底尚言之过早。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)