疫情突袭下,市场早就料到互太纺织(01382-HK)的财年业绩表现了。

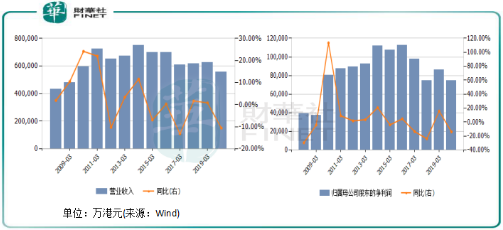

根据年报,互太纺织截至2020年3月31日止年度实现收入54.76亿港元,同比下滑10.5%;公司权益持有人应占利润7.43亿元,同比下滑13.7%。

因疫情因素,互太纺织在中国的厂房临时关闭3周,因而对公司整体生产水平带来影响,从而使其营收下滑。而净利下滑是由于销售收入下滑。

而放眼整个行业,大量的纺织厂、服装厂的外贸订单都被取消,甚至有的客户连定金都不要了。尽管互太纺织的番禺工厂在2月下旬迅速恢复到原来的生产水平,但由于客户因一些城市受封锁或商店关闭,而调整了他们的生产计划,要求互太纺织推迟交货,故此阻碍了公司3月份的短期财务表现。

难逃行业萎靡

虽然互太纺织在美国的业务微乎其微,中美贸易摩擦对其经营业绩影响不大,但亚洲地区也让其颇为头疼。

互太纺织最大的客户是来自日本的优衣库,过去三个财年度,优衣库分别占互太纺织收入的40.8%、43.2%及37%。

而在经历了连年的业绩高速增长后,日本快时尚巨头优衣库母公司迅销(06288-HK)业绩增速开始放缓,2019财年数据显示,迅销营收及净利润增速均降至个位数,分别增长7.53%及5.02%。优衣库的业绩增长乏力亦拖累了互太纺织2020财年的业绩,优衣库带来的营收为20.26亿港元,同比减少6.17亿港元。除了受疫情冲击外,2019年日本盈利疲惫以及日韩贸易摩擦导致的“抵制日货”影响,优衣库因此受冲击。

而除了两大客户外,互太纺织其他客户占公司总收入均不足10%。温暖的2019冬季影响,市场减少了对用于保暖内衣的合成纤维面料的需求,因此对互太纺织造成二重打击。

上图可看到,互太纺织自2016年后经营业绩增长乏力,甚至出现萎缩现象。

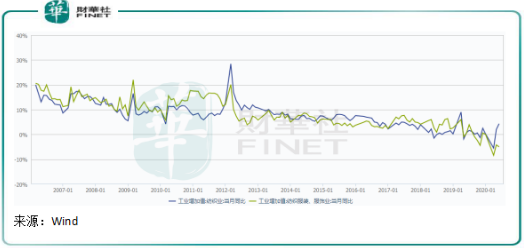

而从整个行业看,纺织制造行业下游出口和内销均存压力,需求不振影响收入增长。根据Wind数据,我国纺织服装行业增加值在过去十多年与工业增加值走势几乎一致,2012年以来增加值不断下滑,显示出行业的需求端出现了问题。

而从纺织服装上市企业看,整个行业陷入了盈利难的漩涡,业绩压力巨大。Wind统计数据显示,在2019年A股纺织服装上市企业中,收入增长率为负值的上市公司达92家,增幅0~20%及20~50%的上市公司分别仅为6家及5家。

在出口方面,中美贸易摩擦加剧,美国在去年9月已经将全部纺织服装出口产品纳入加征关税范围,这进一步加剧了行业的困难,所以看到2019年以来整个纺织服装行业工业增加值下滑至负数。对比行业看,互太纺织与行业走势也几乎一致,难以独善其身。

由于订单减少,互太纺织过去几年的存货压力也在加重。2017财年-2020财年,互太纺织存货分别为9.78亿港元、10.68亿港元、9.47亿港元及11.34亿港元,均占了其当期应收1/3左右。

海外产能扩张能否扭转颓势?

与许多外资企业一样,互太纺织将生产基地逐步转移出内地。

产能“逃离中国”,对于外资企业来说好处不少,节省土地和人工成本、分散贸易纠纷风险以及满足未来扩展需求,都成为企业转移出中国的因素。

过去几年,耐克服装加工部关闭国内工厂转移至越南,而电子制造商富士康在印度投资建厂、进行转移产能。

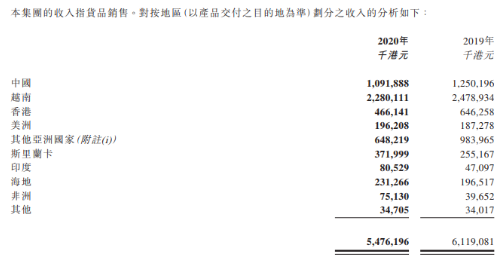

实际上,早在2015年,互太纺织就已将部分产能转移至越南,主要服务于优衣库。按照2016年4月实现80000磅/天产能,越南产能占到总产能的12%。而在2017财年,互太纺织来自越南市场的收入超过了中国市场,此后拉开了与中国市场的距离。在2020财年,来自越南市场的收入为22.8亿港元,占了当期营收41.64%,而来自中国市场收入比重不足20%。

除了在内地和越南设有厂房外,互太纺织也在斯里兰卡和孟加拉等东南亚国家建厂,中国之外的工厂月产量超过了1000万磅,高于国内产能。由此可看出,海外产能和销售额均已超过了中国市场,互太纺织“去中国化”的行动十分明显。

尽管世界各地主要经济体的消费者节约开支,但对运动服装(例如室内运动服装及健身服装)的全球需求不断增加。互太纺织自2018年起加码运动服装业务,通过在越南南定建立新的生产基地来提高生产能力。在2020财年,互太纺织运动服的销售额增长了1亿港元,与2018/19财政年度相比增长了约19.4%。在来自休闲服饰等产品销售低迷的情况下,互太纺织通过海外生产基地加大运动服的产能,在一定程度上为公司的业绩带来正面贡献。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)