6月14日,香港交易所更新深圳市海普瑞药业集团股份有限公司(下称“海普瑞”)聆讯后资料,意味着海普瑞(002399-CN)登港上市交易只差临门一脚。

值得注意的是,于2010年5月在创业板上市,曾以148元/股问鼎创业板第一高价股,此次公司通过港交所聆讯,即将成为2020年首家实现A+H生物科技公司。

海普瑞的发展历程

上市之初,海普瑞主要从事肝素钠原料药的研究、生产和销售,属原料药行业的细分行业肝素原料药行业,2009年,公司的肝素钠原料药的生产和销售占公司营业收入的99.98%,是公司最主要的收入来源。上市之后,公司逐步向多元化业务及全球化发展。

2014年公司收购美国公司SPL,SPL主营业务为肝素原料药的研发、生产、销售及生产胰酶原料药,进一步强化肝素原料药领域布局,同时加速海外市场扩张速度,开启全球化布局。

2015年公司收购美国企业赛湾生物布局CDMO业务,赛湾生物是专门从事重组生物药品开发及制造的CDMO企业,受益于CDMO生物药行业的发展,及基因治疗载体需求的大幅提升,赛湾生物在2018年业绩便由亏转盈,增厚公司的业绩。

2016年旗下天道依诺肝素制剂欧洲获批,进入欧洲市场,相比原研药,公司产品价格更具优势,并且投资创新药研发公司Resverlogix及OncoQuest。

2018年全资收购天道医药,向产业链下游肝素制剂延伸,打开肝素全产业链布局。

通过多年的国际化并购,公司目前已从原料药延伸到相关制剂、CDMO服务与创新药业务,并销售至海外市场。

目前,公司的主营业务包括肝素API(肝素原料药)与肝素药物制剂生产销售、CDMO服务与创新药业务,公司的产品组合包括抗凝血及抗血栓治疗领域,针对肿瘤、自身免疫及代谢等领域的免疫系统紊乱轴的疾病的创新候选药物。截至2019年12月31日止12个月,公司的药物制剂、API、CDMO收入占总收入比约26.7%、49.3%及17.1%。

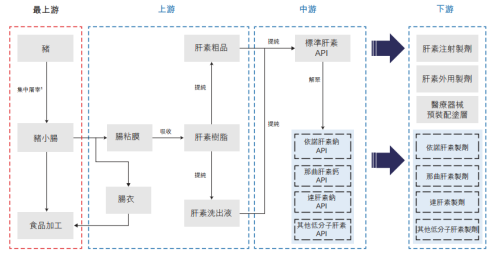

肝素是一种抗凝血药物,肝素行业包括最上游猪小肠采购、上游肝素粗品的提纯、中游肝素API的生产及下游肝素制剂的生产及供应。公司在最上游的猪小肠是全球布局最强的,并且在全球范围布局上游粗品,奠定了公司的全球龙头地位。

肝素钠API及依诺肝素钠API是公司主要产品,同时也是各肝素钠注射液产品的主要原材料,肝素钠API是公司的依诺肝素钠API的主要原料,依诺肝素钠API用于生产依诺肝素钠制剂。其中肝素钠API是公司最大的收入来源,按2018年全球收益计,公司是最大的肝素API供应商,占据40.7%的全球市场份额。

肝素药物制剂是公司的第二大收入来源,公司的生产Inhixa、Neoparin和Prolongin三种不同品牌的依诺肝素钠注射液,共34个国家获批,并在17个国家销售,主要市场在欧盟、美国及中国。据弗若斯特沙利文的资料,按2019年全球销售额计,公司是中国最大及全球第三大依诺肝素钠注射液生产商及销售商,占据6.5%的全球市场份额。

CDMO业务是公司第三大业务,拥有全球化、多元化的客户群体,目前通过赛湾生物及SPL经营CDMO业务,受益全球生物药行业快速发展,公司的CDMO业务快速发展,CDMO收入由2017年的3.24亿元增长至2019年的7.86亿元。

深耕肝素项目,布局创新药业务

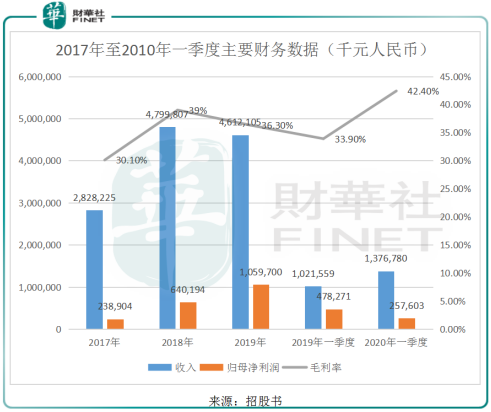

近年来,随着人口老龄化的增长,导致慢性及心血管疾病的发生率大幅提高,全球肝素市场由2017年的44.73亿美元增长至2019年的47.49亿美元。而公司作为全球最大的肝素API供应商,近三年来看,公司的业绩也表现良好。2017年、2018年及2019年,公司的收入分别为28.28亿元(人民币,下同)、48.00亿元及46.12亿元,归母净利润分别为2.39亿元、6.40亿元及10.60亿元。

公司的收入在2018年快速增长,主要是公司的依诺肝素剂产品是第一款进入欧洲市场并且拥有定价优势的生物仿制药依诺肝素钠注射液,使得公司在欧洲市场收入由2017年的16.40亿元大幅提升至2019年的29.38亿元,从而带动公司的总收入在2018年快速增长。由于产品毛利率的提升,及2018年6月出售Hapatunn所得收益,使得公司在2018年的归母净利润达到6.4亿元。

欧洲作为公司最大的市场,公司新进入的部分欧洲市场内医院渠道的销量增长,向医院提供的售价较低,导致依诺肝素钠注射液的平均售价下降,并且2018年底爆发非洲猪瘟,猪小肠作为肝素的主要原材料,生猪的大量死亡,肝素原材料供应减少,公司对外交货数量也有所控制,导致API收入下滑较快,这导致公司的API收入由2018年的27.52亿元下降2019年的22.74亿元,也是公司在2019年总收入下滑的最大因素。

值得注意的是,公司在2019年的产品毛利率36.3%较2018年的39%下降2.7个百分点,但2019年归母净利润却达到近三年最高,这主要是公司在2019年3月分拆HighTide所得收益5.74亿元所致,剔除这部分收益,公司在2019年的归母净利润也有所下滑。

2020年一季度,由于依诺肝素钠注射液及依诺肝素钠API销量增加及依诺肝素钠注射液及API产品单价的上涨,公司的收入由2019年一季度的10.22亿元增长至2020年一季度的13.77亿元。

公司的纯利由2019年一季度的4.67亿元下降至2020年一季度的2.57亿元,主要是2019年分拆HighTide所得收益较高,剔除这部分影响,公司在2020年一季度的纯利在增长当中。

近几年来看,公司的业绩相对不错。值得注意的是,公司过于依赖两大主要产品依诺肝素钠注射液和肝素钠API,2019年的依诺肝素钠注射液及肝素钠API收入分别占总收入的26.7%及41.2%。

虽然公司的肝素钠API及依诺肝素钠API是全球龙头,具有定价优势,但API的受上游猪小肠影响较大,遇到猪瘟事件,大量生猪死亡,2019年正是因猪瘟影响导致公司总收入大幅下滑。

除此之外,贸易战、监管禁运及不同国家间进出口政策的变化也可能导致公司原材料供应的延迟或短缺,这将会影响公司的API产量及原材料成本上升,从而影响公司的总收入及盈利不稳定,成为公司的风险点之一。

公司的目前的市场主要在欧洲市场,若公司无法通过投标赢得依诺肝素钠注射液产品售予欧盟及中国医院的招标,公司将会失去市场份额,对公司的总收入造成不利影响。

此次公司募集资金主要用于改善资本结构、偿还现有债务及用于欧盟及其他全球市场拓展销售及营销网络,此外,公司计划通过投入新的微生物发酵生产线来扩大赛湾生物现有的生产设施及扩大研发团队,目前来看,公司的研发人员达到335人,占总人数比例16.2%,公司在2017年、2018年及2019年的研发开支分别是0.94亿元、1.87亿元及1.49亿元,分别占总收入约3.32%、3.89%及3.22%,而创新药作为公司近年来的新项目,虽然还未成效,但随着公司的投入加大,已有近40个在研品种,并且多个产品获得FDA快速审评通道资格,随着港股上市,公司募集资金有助于创新药的发展。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)