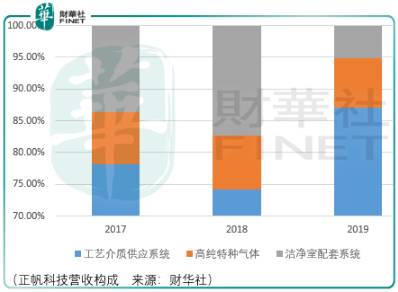

正帆科技是一家以工艺介质供应系统为核心的设备整体方案供应商,工艺介质供应系统旨在为泛半导体(集成电路、光伏、平板显示)、光纤通信、医药制造领域客户提供化学品供应系统的设计生产安装及配套服务。

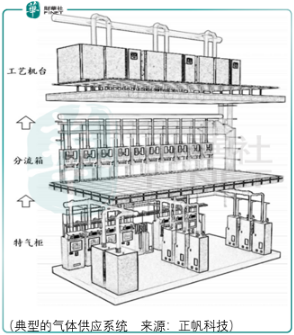

以气体供应系统为例,其对应典型的工艺介质有砷烷、硅烷、四氯化硅、氢氟酸、三甲基铝,这些工艺介质分别应用于集成电路的掺杂工艺、化学气相沉积工艺、晶圆清洗与刻蚀工艺、电池背纯化工艺之中。

由于这些介质具有剧毒、易燃、常温常压为液态(工况需要为气态)、强腐蚀凝固点高等特性,因此需要供应系统提供输送分配、蒸发冷凝、混合稀释、对纯度温度压力等参数进行控制、对运行监控与安防功能。

正帆科技的工艺介质供应系统主要功能是将客户所需的高纯气体、化学品供应至客户的工艺机台,以满足客户在纯度控制、工艺控制、安全控制三大方面的核心诉求。正帆供应系统中的核心产品为供应过程中实现输送分配、蒸发冷凝、混配稀释等基本功能的独立设备。

从行业竞争来看,目前上市公司中从事工艺介质供应系统的厂商有至纯科技、帆宣科技、东横化学,由于东横为日本企业、帆宣科技主要收入来源为中国台湾地区且部分业务为厂务系统交钥匙工程服务业务,因此值得对标的企业仅有至纯科技。

至纯科技是一家高纯工艺系统供应商,核心产品为气体、化学品高纯工艺设备及系统。该系统以生产工艺中的不纯物控制为核心,应用于电子行业的掺杂、光刻、刻蚀和cvd成膜等工艺环节和生物医药及食品饮料行业的配液等工艺环节。

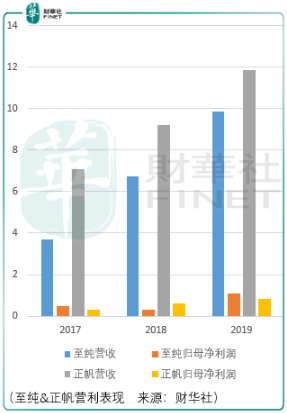

以上为至纯科技与正帆科技2017-2019年间营利表现情况,值得关注的是2019年,因为该年营收仍然低于正帆至纯归母净利润却超过了正帆,这显然是不合常理的。

深入其中,原来在2019年3月,至纯科技收购了波汇科技,进入了光传感应用及相关光学元器件领域,这块业务该年的营收贡献为2.64亿元,扣除这部分的收入至纯在该年的营收增速为7.12%,低于正帆同期的28.8%。

至纯在2019年从高纯工艺系统拓展至湿法设备领域是可以理解的,毕竟两者下游客户基本重合,但是突然切入至光纤通信市场令人困惑,是否由于主营业务行业竞争激烈或者市场规模有限的原因导致至纯选择不在主营业务上加大投资?

如果是前者,那么对于正帆而言,意味着其行业份额与话语权在逐步抬高;但如果是后者,意味着正帆亦要面临至纯的困境,未来亦要选择新的赛道从零开始。

尽管从至纯科技近1年的市场投资回报来看,至纯科技是好企业,但是究其根本,其股价的波动更多的受益于市场对于半导体板块的情绪支撑,其长期投资价值是不确定的,尤其是在并购新赛道企业推升业绩之下,更加难以认为至纯在高纯工艺供应系统领域有长期的成长空间。

因此,业务与至纯相似的正帆,(若能获批)其上市后的股价短期或许能够受益于市场潮流以及行业竞争地位的正面推动,但长期来看存在较大的风险。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)