悄无声息地,最近的物管股掀起了一场资本旋风。2019年10月以来从大型房地产开发商分拆上市的物管股,股价均大涨三成以上,有的甚至在半年间涨了一倍。

即将从中国领先的房地产开发企业世茂集团(00813-HK)分拆上市的世茂服务,未上市已经吸引了大资本红杉资本中国和腾讯(00700-HK)的投资,它的上市表现更值得期待。

物管股有何惊艳之处能令资本市场如此追捧?

笔者认为优势至少包括以下几项:

1.从大型房地产分拆而来的物管公司,背靠规模宏大的母公司,能近水楼台取得优秀的物业项目;

2.物管为现金业务,能保障稳定的经营现金流入;

3.相对于现金收入,运营支出较低,而且在智能化管理之下,节省的成本更多,所以盈利能力优异;

4.在今年对抗新冠肺炎疫情期间,物管公司扮演了非常重要的角色,充当政府、社区工作人员以及住户之间的桥梁,突显了物业管理这项服务在防疫抗疫、保障社区住户安全方面的重要作用,等等。

背靠实力雄厚的世茂集团,但近年已通过多项举措实现多元化发展的世茂服务先声夺人,未上市就受到了市场的瞩目。我们就来扒一扒这一资本市场新贵有哪些优势。

围绕“用户”和“资产”的商业闭环

世茂服务依托基础物业优势,背靠中国领先的房地产开发企业世茂集团,利用自身的服务品牌优势,吸纳更多第三方物管合约,并以雄厚的资金适时把握投资机遇并购和整合已成熟布局的其他物管公司,拓展物业面积,形成规模优势。

另一方面,在以人为本的物管行业,世茂服务通过茂家线上平台提供一站式住户生活服务,接受支付物管费、维修保养服务要求及投诉处理物管服务,同时还提供包括家政服务、家居布置、社区教育等多元化增值服务。采用线上平台与线下服务相结合的创新模式,形成整合的生态体系,进行社区空间运营,满足业主与用户的文化、健康、娱乐、教育、生活消费等方面需求,提升生活体验。

值得留意的是世茂服务的创新能力:根据业务重要性和自身能力情况,灵活采用自营、合资、招采等方式提供各类服务;采用深度网格化、内部市场化等新管理方法提升运营能力,并利用技术赋能下的穿透式管理模式优化运营能力;此外,突破传统物业运营模式,组建跨领域团队,并以市场化运营为导向,对基础物业、增值服务进行差异化管控,来提升组织能力。

这些创新实践,加上提升人群体验和打造人才优势的以人为本,以及着力拓展物业面积形成规模优势的关键能力,形成互相促进、互相推动的内外发展,强化财务表现,从而实现商业模式闭环,进一步提升运营效率。

从该公司披露的资料来看,在其首次公开发售前已获红杉资本中国和意像架构投资(香港)有限公司投资。

引入红杉资本中国,将有利于其获得宝贵的社区业务资源,与其生态系统产生协同效应,以及通过应用物联网、云计算及大数据等技术促进营运效益和管理实力的改进与优化。

而引入腾讯的附属公司意像架构投资(香港)有限公司,将有利于其借助腾讯可融合线上线下界别的平台,以及支援新业务生态系统的能力,培植其数字升级的实力。

也就是说,利用大股东世茂集团的优势,加上该公司本身的品牌吸引力和创新实践能力,扩大物管组合和凝聚用户。而在分拆过程中引入红杉资本中国和腾讯附属公司意像架构,将如虎添翼,巩固社区扩展的实力和促进线上线下平台的完善。

收入结构均衡,增长强劲

我们再从细节看该公司的优势。

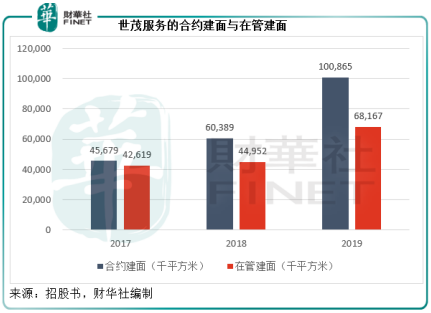

根据中指院的行业报告,2017年至2019年中国物业服务百强企业的在管物业建筑面积均值,由31.6百万平方米增至42.8百万平方米,复合年增幅为16.4%。世茂服务在2017年至2019年期间的在管物业建面,则由2017年的42.619百万平方米,增至2019年的68.167百万平方米,年复合增幅达到了26.4%,远高于同行平均水平。合约建面也由2017年的4567.9万平方米,增至2019年的1亿平方米。

2017年至2019年期间,中国物业服务百强企业的物业管理服务收入均值由6.07亿元(单位人民币,下同),提高至8.17亿元,年复合增长率为16.1%。世茂服务在此期间的物业管理收入则由7.34亿元,增至11.99亿元,年复合增幅为27.8%。不论在管面积还是物管收入,世茂服务的表现都远远跑赢同行平均水平。

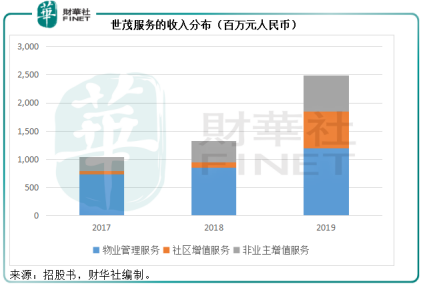

尤其值得注意的是,除了主打的物管服务外,世茂服务还拓展其他收入来源,利润较高的社区增值服务以及非业主增值服务都有不错的发展。见下图,非物业管理服务占其收入的比重由2017年的29.6%大幅提高至2019年51.8%,足可见世茂服务的品牌实力,让其顺利在增值服务领域开疆拓土。

多渠道拓展客户

母公司世茂集团的2019年已完成建筑物业总建面9.5百万平方米,而截至2019年末,世茂服务在管建筑面积约50.8百万平方米的物业由世茂集团及世茂集团的合营企业及联营公司开发。截至2019年12月31日至最后可行日期,世茂服务合约管理24项由世茂集团及世茂集团合营企业和联营公司开发的物业,总建面约为4百万平方米。

除此之外,世茂服务还通过收购其他项目来拓展版图,而强劲的现金流和理想的资产负债状况,也令其得以在疫情期间市场下行之时把握收购良机。

2020年1月,该公司收购广州粤泰全股权;3月收购福建福晟生活服务51%权益。此外,其整合能力也很有效。以2019年收购的海亮物业为例,2018年的毛利率只有8.3%,2019年7月完成收购后经过6个月的改造,毛利率大幅提高至25.9%。

业务运营能力优势明显

正因为其强大的开疆拓土实力,精细化、数字化和内部市场化的成本效益,以及对并购项目针对性提升运营能力等等的优势,世茂服务的运营能力得以突显。

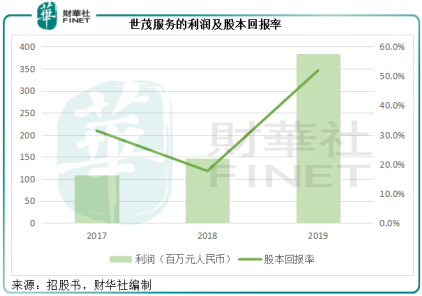

2017年至2019年,世茂服务的总收入由10.43亿元,增至24.89亿元,年复合增幅为54.5%,利润则由1.09亿元,增至3.85亿元,年复合增幅高达88%,股本回报率也由2017年的31.4%,提高至2019年51.9%,可见其在不断提升赢利能力方面的成绩。

结语

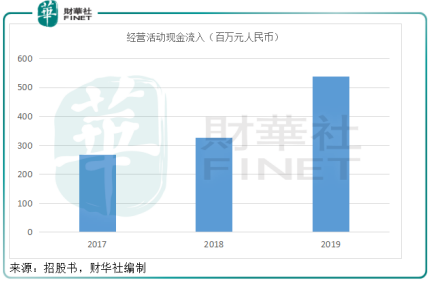

世茂服务拥有优质的在管物业组合、享誉市场的综合物管及增值服务、技术促成的高效率和强大运营实力、不断创新的增值服务生态系统,还有与世茂集团长期稳定的合作以及优秀的并购整合能力。来自经营活动的经营现金流入也由2017年的2.68亿元,大幅提高至2019年的5.37亿元,可见其收入的质量极高,日常营运也能提供充裕的弹药进行投资。

未来若该公司上市,一来有利于融资,二来有利于引入更多投资者进行战略合作,三来专注于主业和打造品牌。未来将通过多种渠道继续扩大业务规模、提升服务质量和种类、利用智慧技术优化营运能力、开展更广阔的城市管理服务、进一步通过完善网格化管理机制和内部市场化政策以提升营运效率,以及招募和留住人才。

世茂服务有望成为港股市场又一吸引的投资标的。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)