2020年上半年的负油价,让市场惊掉下巴,让特朗普、沙特王子、普京发愁,让做多的期货交易员又惊又怒,然而却让可以用作浮式储存的超大型原油运输船(VLCC)一夜之间身价大涨。

这一惊喜原原本本地反映在油轮船东的业绩之中。

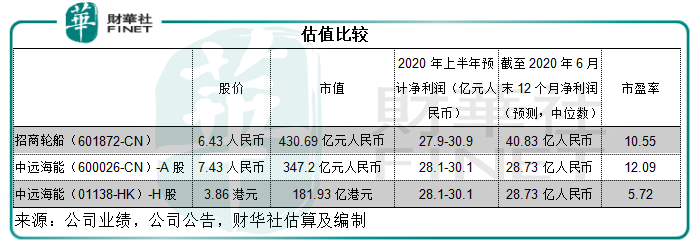

拥有最大油轮船队规模的中远海能(01138-HK, 600026-CN)预计,其截至2020年6月30日止6个月录得的归母净溢利介乎于28.1亿元(单位人民币,下同)至30.1亿元(相当于31.2亿港元至33.4亿港元),较2019年上半年的归母净利润4.7亿元高出5倍左右。

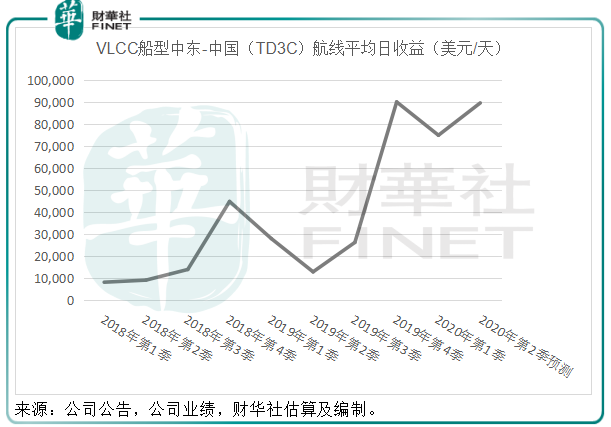

该公司解释,强劲的业绩增长得益于期内全球石油供给大幅高于消费需求,石油运输及储油需求旺盛,VLCC的TD3C(中东-中国)航线平均等价期租租金(TCE)同比增加约3.04倍,达到每天8.22万美元。

今年上半年,因俄罗斯对减产计划的暧昧态度招致阿拉伯报复性增产,加上疫情令全球经济需求显著收缩而降低了对油品的消费,国际原油价格暴跌。与此同时,全球原油供过于求的状况耗尽了陆上油库的储存空间,油轮成了理想的浮式储存选择。同时,主要消费国如中国,也趁着低油价增加国内的战略性石油储备。这些因素都带动VLCC等油轮租金大涨。

中国为全球第二大油品消费国,也是目前全球最大的油品进口国。中国的原油供应有很大一部分(笔者估计三分之一以上)来自中东地区,所以TD3C(即中东-中国)航线的VLCC租金走势或为反映中国海上油品运输的主要晴雨表之一。

根据中远海能的数据,最近几个季度的VLCC船型TD3C航线平均日收益大涨,见下图。

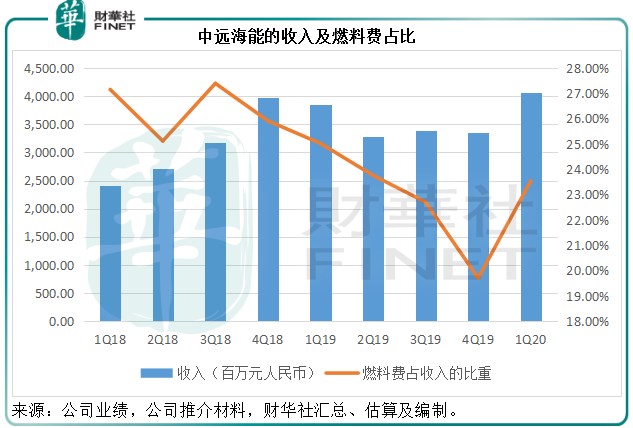

一方面,船租收益大涨带动油轮船东的收入上升,另一方面,油价下跌则可降低燃料费,提升油轮船东的盈利表现。见下图,在收入增长的同时,中远海能最近两个季度的燃料费占收入比重仍控制在相对较低的水平。

从上半年国际油价以及供求关系的变化来看,不难理解中远海能等油轮船东的业绩大幅增长。

中远海能非独美,招商轮船(601872-CN)最近也发布上半年业绩预喜。该公司预计其2020年上半年归母净利润按年增长4.89倍-5.53倍,至27.9亿元-30.9亿元;扣非归母净利润按年增长5.33倍-6倍,至27.9亿元-30.9亿元。

同样,招商轮船解释业绩大增的原因包括VLCC市场第二季淡季不淡,高位落实部分程租合同、COA及期租等部署。此外,还因为该公司散货船队规模扩大及新船交付。

最近油价回稳到每桶40美元左右。欧佩克与非欧佩克产油国同意8月起将减产规模降至每日770万桶。从当前状况来看,供需情况尚算稳定,而从欧佩克与非欧佩克仍有商有量的态度来看,暂时未见黑天鹅。这或也意味着上半年罕见的负油价、油储空间不足、各国建立石油战略储备引发的油轮租金大涨难再现。

中远海能在预喜公告中提到,已利用其规模优势调整船舶摆位,在运价高位阶段积极揽货锁定收益,而内贸油品运输方面已在第二季恢复正常。

中远海能于2016年上半年实施重大资产重组,收购油品运输公司,同时出售散货运输业务,以专注于油气运输业务。2018年3月,完成收购中石油成品油船队,从而跃升为沿海成品油运输市场的龙头企业。所以经过2016年重组后的中远海能主要经营油品和LNG/LPG运输。其中油品运输是其最主要的收入及盈利来源,2019年的收入及毛利占比分别为89.68%和71.74%。

但是,油轮运输的一个特点是:货物流向相对单一,航线布局较为固定,所以载重量利用率相对低,而且油污风险大,政策成本高,也容易受到市场运价的影响。

考虑到多国仍受疫情影响,经济需求或尚未恢复,下半年若无上半年的黑天鹅事件影响,全球油品需求或仍处于低位。不过中国复工情况可喜,第二季国内生产总值同比增长3.2%,高于市场预期,对国际油品运输的需求应得以维持,或难以再掀起运价大涨(如无意外)。同时,油价处于低位应可让中远海能维持利润。所以整体来看,下半年或不大可能再出现上半年那样的强劲增长。

得益于上半年VLCC等油轮租金大涨,同时油价下跌所带动,中远海能与招商轮船等主要油轮船东都录得了5倍左右的利润增幅。

尽管招商轮船在经营油轮运输的同时,也经营利润相对较低的散货运输和滚装船运输,但其整体利润表现要远高于中远海能。2019年,中远海能的油品运输毛利率为15.15%,整体毛利率为19%,而招商轮船的油轮运输业务毛利率为28.7%,整体毛利率为22.58%。

这是因为中远海能虽为全球最大的油轮船东,控制了最高油轮运力,但并非全为自己所有,需要额外支付船租。截至2020年3月31日,中远海能拥有和控制油轮运力150艘,相当于2198万载重吨,其中运营52艘VLCC超大型油轮。但是,该公司有10艘,相当于275万载重吨为租入油轮。2019年,其船舶租费开支为12.14亿元,相当于水上运输业总收入的8.83%。

招商轮船拥有营运中VLCC共51艘,Aframax阿芙拉型船5艘,总载重吨1628万载重吨。由于油轮均为其自有,免却了租金开支,所以它的油轮运输业务利润也相对较高。

从前文分析可知,下半年的油轮运输业务应大致维持稳定,惟低油价应有利于改善利润率,或可在一定程度上抵消需求下降的负面影响。这对于上述两家油轮船东的影响均为一致,但招商轮船或受散货业务需求难振拖累,局部抵消其自营油轮的成本优势。

第二季负油价之时,中远海能的股价曾被推高至5.166港元(H股)的短期高位,随后下滑至目前的3港元左右。刚刚公布的盈喜,在刚开市时曾带动中远海能的H股和A股大涨,但此势头却未能维持。到当日收市,中远海能H股收报3.86港元,涨0.52%,A股收报7.43元人民币,涨5.84%。涨不起来很可能与其下半年业绩难延续上半年奇迹有关。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)