截至2020年7月22日,以中微公司、澜起科技为代表的首批25家企业正式于上交所上市交易已满一周年。若以科创板投资基金收益回报为判断标准,那么回顾科创板近1年以来的表现,其总体非常耀眼:

2019年5月6日至7日,首批6只科创板主题基金相继成立,科创板开板前共有17只科创板主题基金面世。从2019年7月22日截至2020年7月15日,这17只科创板主题基金平均收益率达77.86%。其中南方科技创新A以126.17%收益率夺得业绩榜首,华夏科技创新A以109.7%回报率名列第2,广发科创主题3年封闭以93.82%业绩位列第3。

在财华社之前关于科创板开板周年系列报道文章《科创板一周年特别报道——变革闯新路 砥砺绘蓝图》中提到,科创板开板一年来开创了百花争妍的新局面。更多的详细情况,可参考《科创板一周年特别报道|创业板与科创板的价值延续与思辨 》、《科创板一周年特别报道|游子陆续回家 科创板渐显鲶鱼效应》、《科创板一周年特别报道|科创板与港交所的互补与共赢》 、《科创板一周年特别报道|幼苗虽小 亦能参天》等相关报道。

实际上,从基础条件上观察:科创板首批25家上市企业首日pettm与psttm均值分别为103.2/22.58,而创业板首批28家上市企业首日pettm与psttm则分别为85.24/16.74。

从长期投资回报来看,较低的市场估价对企业业绩增长的要求低于较高的估价,而企业往往难以持续地获得业绩整体的高增速,因此较低的市场估价便是对投资者最重要的风险保护之一。

通过财华社统计数据测算,创业板首批28家企业上市1周年投资回报率均值为5.47%,这个成绩高于科创板首批25家企业截至2020年6月12日投资回报率均值2.12%。

从投资的角度看,再结合科创板首批25家2019财年平均营利(归母净利润)增速均低于2009财年创业板28家平均营利增速这一条件,创业板首批投资回报率高于科创板首批投资回报率是理所应当的。但是到了2020年7月20日,科创板首批25家整体投资回报率却达到了11.32%,这意味着这25家科创板企业在2020年6月13日至7月20日短短1个半月之内,在没有新的业绩数据的情况下股价整体增加了9.2%。

这个结果愈加印证了财华社前期关于科创板企业投资回报率的判断——“恰当”的上市时机将大幅抬升科创板整体投资回报率。

把这个“恰当”的时机剖开,“恰当”有两层含义:

其一,在小级别的市场节奏演绎上,7月22日踏准了以创业板综为代表的前期“新小创”指数在2019年7月22日迎来的阶段低点。

其二,与创业板首批上市企业面临市势处于“估值回落”相反的是,科创板首批上市企业面临的是市势处于“估值回升”。

因此,“恰当”时机将成为我们对于科创板整体投资风险的重要判断依据。水以载舟亦能覆舟,既然好的时机能够让科创板在不利的条件下获得更高的投资回报率,那么也必将有投资者需要面临坏的时机下科创板整体价值回归的风险。

从两个方面谈论“坏的时机”下科创板整体价值回归的风险:

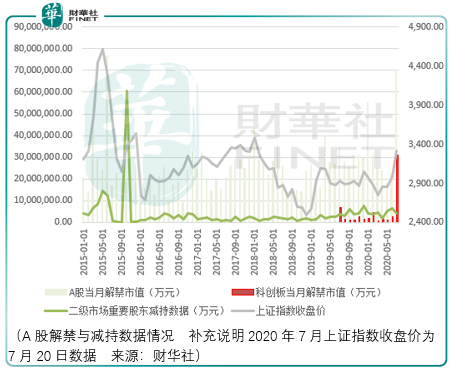

其一,科创板即将到来的大额解禁(7月为为科创板2020全年最大解禁市值月)对市场影响几何?或者说A股(2020年7月亦为全年最大解禁市值月)的大额解禁对市场影响几何?

数据来看,科创板在2020年7月解禁金额达到了3095.19亿元,而2020年7月22日这一天的解禁金额达到了1811.89亿元,占比为58.54%:

从整体解禁估值水平来看,截至2020年7月20日收盘,这批科创板解禁企业平均PEttm与PSttm分别为151.38与24.3,这意味着倘若公司经营业绩(归母净利润)没有增长,投资者需要151.38年的时间才能收回成本。

横向比对来看,创业板历史前高4037.96点所对应的PEttm与PSttm分别为138.17与19.26,从这个角度来看,这批科创板企业至少可以确认达到了泡沫的程度。

从解禁金额来看,2020年7月A股解禁金额为7027.53亿元,其中科创板该月贡献了44.04%的解禁份额。7月解禁金额不仅为2020年最高值,而且为2015年6月以来的最高值,而由于解禁金额为市场出现阶段调整的必要条件,因此不能认为2020年7月出现历史次天量解禁则市场会出现调整。

但不得不说,在市场某些重要的时刻,譬如2015年6月、2018年1月、2019年4月、2020年1月都出现了大额解禁,而上证指数在该月份都出现了巨幅的调整。若再对调整进一步细分,有些调整意味着转势,而有些调整仅表示波动。

而通过二级市场重要股东减持数据的情况来看,由于减持金额相对均匀的分布,因此该数据无法对市场风险做先验性的提示。

因此,回到上述呈现所延伸的问题上:市场出现了调整吗?如果市场7月13日以来的表现定义为一次调整,那么这样的调整究竟意味着波动还是转势?

在这个问题上,市场相关人士的认知似乎存在着许多不同的理解。

有的认为,结合创业板首批上市公司解禁情况,解禁将对科创板乃至市场整体冲击有限,而财华社通过以上的论证表明,市场的历史呈现并不支持这一结论,而这一逻辑的另一问题在于对于科创板,创业板的解禁情况有借鉴价值吗?

通过上文论证以及财华社前期《科创板一周年特别报道——变革闯新路 砥砺绘蓝图》文章投资者应当清楚,科创板所面临的市势背景与创业板正好相反,因此创业板的解禁后的情况不具备参考价值。

还是需要回到原点,结合上文——“坏的时机”下科创板整体价值回归的风险“其一”的追问:这样的调整究竟是波动还是转势?如果是波动,则意味着市场风险的泡泡将继续吹大,同时最终必然有投资者需要承担科创板价值回归的风险。

那么这个泡泡究竟能吹多大?谈谈“坏的时机”下科创板整体价值回归的风险第2个方面:这场牛市的演绎预期。

既然成也时机败也时机,那么对市场整体的动态评估就尤为关键。目前市场所处的位置不是什么牛市开端,当然谈论是否为开端取决于投资者用什么周期观察市场。

以1997年行情为例,从更长的周期来看,1997年牛市结束后的第一轮调整便成为了1999年519行情在点位上的起点,但是对于处于1997年牛市顶峰的投资者而言,需要面临跨度2年的煎熬。

因此,以深圳综指的估价水平来看,目前的市场泡沫程度已经接近2015年历史高点附近,但是市场的强势表现却尤为决绝,从2020年7月1号开始连续开启了4根大阳线,这意味着在泡沫的程度上市场有意更进一步。

因此,倘若7月13日以来的行情定义为市场调整,那么这次调整则为波动而非转势,同时这次的调整幅度由于市场意外的强势将低于2019年4月以及2020年1月的调整,而需要进一步验证的重要标准是,市场中无论是上证指数、创业板指还是即将出现的科创50指数,指数价格上的新高是泡沫得以继续吹大的充要条件。

据此,保守的投资者可以只观察这一信号是否出现。同时,需要投资者重点注意的是,与以往整体泡沫化有所差异的是,这一轮牛市泡沫化的群体主要集中于半导体、元器件、医药、医疗保健、食品饮料(包括白酒)、以及部分周期股譬如猪肉股和水泥等建材股,其中半导体、医疗、医药和食品饮料是核心板块,而这些板块在业绩支撑的基础上进行估价抬升,因此倘若后续泡沫破灭,其破灭的过程不会如2015年如此“顺利”,同时市场依然有合理估价板块作为机会抓手;另一方面由于新股常态化发行,在市场每一个情绪位上都有新的上市公司,亦包含科创板上市企业,那么这些上市公司亦将成为未来投资天平偏向的主体。

总体而言,在科创板上市一周年时刻,投资者应当意识到短期内从市场所得的东西是情绪而不是投资能力,在主流品种泡沫化的阶段用价值来漠视风险是“鸵鸟行径”而不是价值的逆向投资者。

而随着科创板注册制、创业板注册制的推进,新股不断发行成为常态。除了利用市势用合理甚至低估的价格买入有优秀管理层经营的好生意,投资者还需要在不断增加的新股中找到这样的好生意以及优秀的管理层,这需要时间考验,亦需要投资者有极强的耐心。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)