香港地區三大發鈔行之一渣打(02888-HK)剛剛公佈了截至2020年6月30日中期業績,面對地區不確定性、疫情的影響、世界政經環境的變化,渣打的上半年業績受到哪些影響?

可以說,渣打的2020年中期業績是上半年全球經濟金融重大事件的一面鏡子,我們就以環球財經幾件重大事件為引子,來看看渣打的上半年業績:

受新型冠狀病毒影響,渣打的減值大幅增加,蠶食了利潤增長。儘管上半年基本(即不包括重組和出售等一次性款項)經營收入同比增長4.56%,至80.47億美元,但信貸減值同比大增13億(或同比增5倍以上),普通股股東應佔溢利同比下滑30%,至11.38億美元。

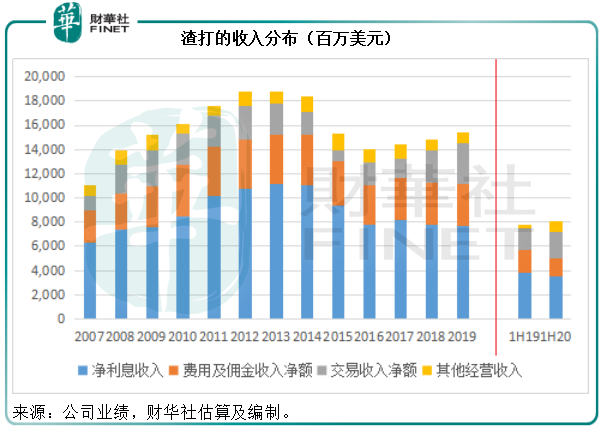

值得注意的是,渣打之所以在上半年錄得收入增長,主要受到看天吃飯的金融市場業務強勁增長帶動(後文將解釋),其傳統的利息業務反而下行。上半年,該行的淨利息收入同比下降9.32%,至35.02億美元,佔總收入的43.52%。

見下圖,上半年的整體收入水平有所擴大,但主要得益於交易收入的增長,而淨利息收入其實稍微下降。

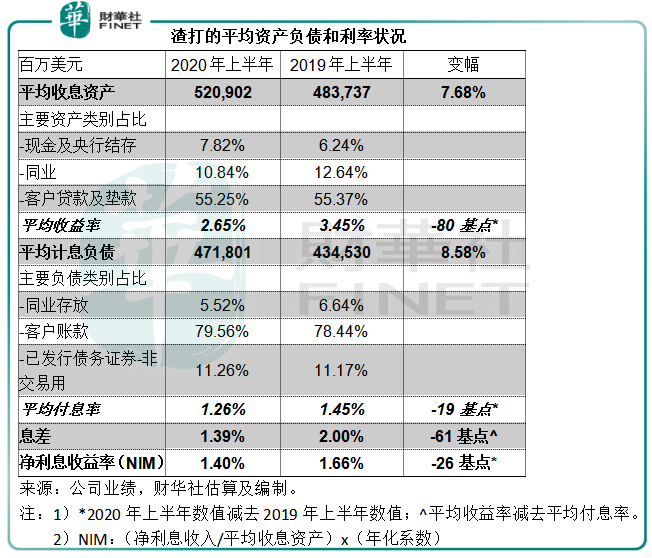

2020年上半年,渣打的平均計息資產規模擴大了7%,至5209.02億美元。

財華社留意到,可能出於對經濟前景不確定性的擔憂,渣打期内的現金及央行結餘佔比由去年同期的6.24%上升至7.82%,而這也是銀行資產組合中風險最低、收益率也最低的資產;再加上全球資金泛濫、利率下行,這部分資產的平均收益率也由去年同期的1.26%下降至0.38%(年化)。

低息環境所帶來的影響當然不僅僅是對現金市場,渣打的其他資產類别收益率也大幅下降,其中佔比最大(佔收息資產的55.25%)的客戶貸款及墊款,收益率下降了70個基點,至僅3.32%。

儘管收息資產規模有所擴大,但由於收益率下降,加上資產配置變更——低息、低風險資產佔比提高,渣打的收息資產平均收益率由上年同期的3.45%,下降80個基點,至2.65%。

這抵消了負債端付息率受惠於利率下行環境下降61個基點至僅1.39%的正面影響。

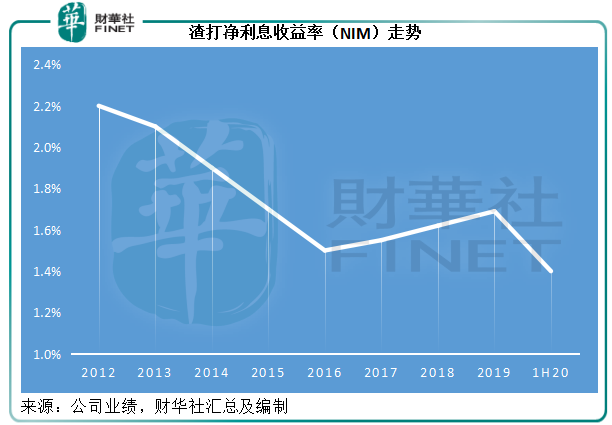

見下圖,由於收息資產平均收益(資產收益端)率下降80個基點,抵消了平均付息(負債成本端)率下降19個基點的正面影響,所以2020年上半年息差較去年同期縮小了61個基點。不過,平均收息資產有所擴大,所以淨利息收益率(NIM)的息差僅收窄了26個基點。

今年上半年最令人震驚的要數油價,期貨價格跌至負值。油價疲弱對於產油國的影響不言而喻。

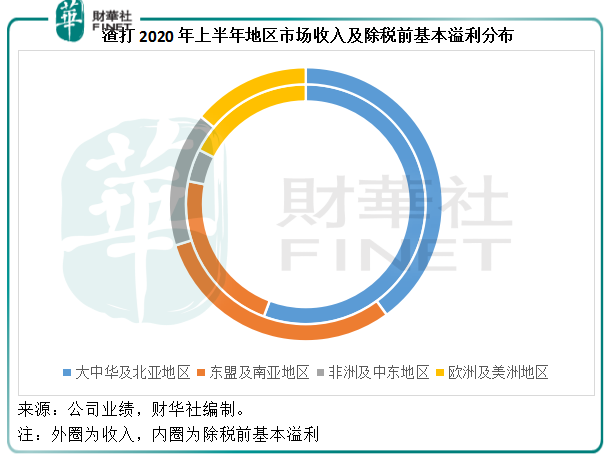

渣打的業績也反映了此種影響:受油價驟跌影響,上半年非洲及中東地區貢獻的收入同比下降6.3%,至12.55億美元,同時信貸減值由去年同期的0.49億大增至3.7億美元,所以除稅前基本溢利同比減少80%,至9000萬美元。

見下圖,不論收入還是除稅前基本溢利,大中華及北亞地區都佔了渣打的很大部分貢獻,其中利潤的比重更在一半以上。其次為東盟及南亞地區,位列第二大地區市場。而過往表現不濟的歐洲及美洲地區卻也有不錯的利潤表現,為什麽?這引入到第四個事件。

今年發生了兩件可以載入史冊的事件:一為負油價,二為美股的數度熔斷。神奇的是,在經歷了暴跌之後,得益於美聯儲放水,美股最近又重上高位水平,納斯達克指數繼續創新高,可見上半年美股的波動性有多大,而這體現在其歐美業務分部中。

上半年,得益於金融市場業務銷售和交易的強勁表現,渣打的歐美地區基本經營收入同比增加38%,至10.95億美元,除稅前基本經營溢利大增3.43億,至3.56億美元。

作為三大發鈔行之一,渣打在香港的地位毋庸置疑。2020年上半年,香港地區的經營收入同比下降1.29%,至18.3億美元,佔總收入的22.74%,是渣打第一大地區市場。

而得益於前文所提到股市波動影響的英國和美國,貢獻的收入分别增長71.82%和18.08%,至5.67億美元和4.31億美元,僅佔總收入的7.05%和5.36%。

利潤方面,2020年上半年香港除稅前基本溢利同比下降19.15%,至7.05億美元,佔總額的27.02%,英國和美國兩地的稅前基本溢利分别為1.8億美元和1.58億美元,佔總額的6.9%和6.06%。

由此可見,單是香港一個城市,就貢獻了渣打逾兩成收入和近三成利潤,所以香港的前景對這家銀行集團未來的表現至關重要。在業績會上,渣打管理層預期未來數季,中國等市場將帶動全球經濟復蘇,而且未來該行將積極拓展虛擬銀行,在香港、中國台灣、韓國等地區推出虛擬銀行服務,實現銀行數字化發展。

渣打表示會在粵港澳大灣區聘請1600員工拓展區内業務,而且也會在虛擬銀行業務方面聘請人員,以此來看,其較長遠的發展方向應仍在粵港澳大灣區(詳情請參閱《【會議直擊】渣打集團(02888-HK)料下半年環比收入減少 減值則有所下降》)。

短期而言,從上文可見,渣打在疫情的逆境之中,得益於歐美資本市場的波動,而在歐美市場取得相當不錯的業績,但是交易表現可以說看天吃飯,下半年美股是否仍有數度熔斷這樣的難忘時刻很難說,考慮到歐美地區目前面對疫情困境提不起勁,能否有上半年這樣的優秀表現更加難說。

回到亞太地區,中國復蘇速度不俗,粵港澳大灣區放寬了外資財富管理業務的進入門檻,這對於渣打來說是機遇,所以其增長驅動力很可能來自内地。2020年上半年,來自中國内地的收入佔比為5.89%,除稅前基本溢利佔比為5.25%。

該行預計,下半年收入可能低於上半年,而且支出還會較高,不過上半年已作出大量撥備,下半年撥備或低於上半年幅度,而成本對收入比率可能提高5個百分點至59%,換言之,渣打預計下半年收入將進一步減少,同時支出將增加,但減值有望減少,利潤表現不是那麽樂觀。

此外,渣打還表示未來派息決定可能取決於資本充足比率以及盈利表現。以目前的狀況來看,接下來的幾季恢復派息的可能性不高。再加上地區和政經風險,渣打的股價壓力依然存在。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)