近日,万达酒店发展(00169-HK)(下称“万达酒店”)发布公告称,公司以2.7亿美元(约20.925亿港元)卖掉了芝加哥项目,税前获利9,400万港元。受此消息影响,万达酒店发展股价在7月30日早盘开盘直接飙升88.68%,至0.50港元,创出了近一年的新高。此后的几个交易日里,还有不少投资者追高买入还有的持续看涨的。

从二级市场情绪反映来看,万达酒店此次甩卖海外资产似乎是被投资者看好的。但是,从长期的成长性来讲,此次变卖资产,轻装上阵后的万达酒店真的能扭转业绩颓势?若不能,股价大幅反弹,又是昙花一现?

首先,先来谈谈芝加哥项目。芝加哥项目曾因可建成芝加哥的新地标被外界给予高度厚望及期待,但如今该项目建成之际却被草草甩卖,实属让人唏嘘不已。

据财报显示,芝加哥项目是万达透过美洲大陆合资平台收购而来。在2014年7月,万达酒店与万达香港成立该合资企业,设立总资本达100亿港元,双方分别持有该合资平台60%及40%权益。随后,该平台又透过万达芝加哥获得芝加哥项目90%权益。

芝加哥项目的规划总建筑面积约为17.6万平方米,地处芝加哥市核心地段,紧邻千禧公园和芝加哥CBD,步行可到剧院区、博物馆区、密歇根大道等著名场所,地理位置十分优越。

该项目计划建设一座高361米、高101层的五星酒店(预计建造超过200套客房)及高档公寓项目,建成后将成为芝加哥第三高建筑,成为芝加哥新地标。

根据项目进展披露,高档公寓部分已于2015年9月开始预售。另外,芝加哥项目已于2016年4月取得规划批准、完成交割,已于2016年8月开始建设工程,目前正按计划施工中,预计于2020年底完成开发。

截至2019年底,持有芝加哥项目的附属公司税后净利亏损2,190.6万港元,这意味着芝加哥项目亦是万达酒店旗下的一笔亏损资产。除此之外,随着芝加哥项目的变卖,意味着万达酒店在海外最后一个资产包袱出清了。

实际上,被给予厚望的芝加哥项目被甩卖的背后,也正折射出近些年万达系从重资产向轻资产转型的战略导向。

早在2017年,万达便开始疯狂“甩卖”模式,一年内接连抛售伦敦、悉尼等地的海外资产,同时也将13个万达文旅项目以及77间酒店资产打包卖给了融创和富力。而万达文旅和万达酒店管理两个轻资产公司被注入上市平台万达酒店。基于此,近些年万达酒店一直加速出清海外有息负债及亏损的资产和内地部分重资产项目。例如,2019年下半年,万达酒店出售了恒力城项目剩余的53%股权等。这些资本运作都预示着万达酒店正回归到酒店管理收费业务模式的决心。

那么,变卖完资产,瘦身后万达酒店,聚焦轻资产酒店管理收费策略可行吗?

今年疫情给酒店行业带来巨大负面影响,财华社并不进行过多赘述。在酒店行业遭遇“寒冬”的大背景下,践行“文旅+酒店”概念的万达酒店,面临的挑战及考验要大多其他酒店运营商。据万达酒店发布盈警公告称,预期2020年上半年将录得显著净亏损。

因此,处于转型阶段的万达酒店,又遭遇到百年难得一遇的新冠肺炎疫情,说其从重资产转轻资产路径是可行的,还为时尚早。

现金流尚待改善,债务结构尚需优化

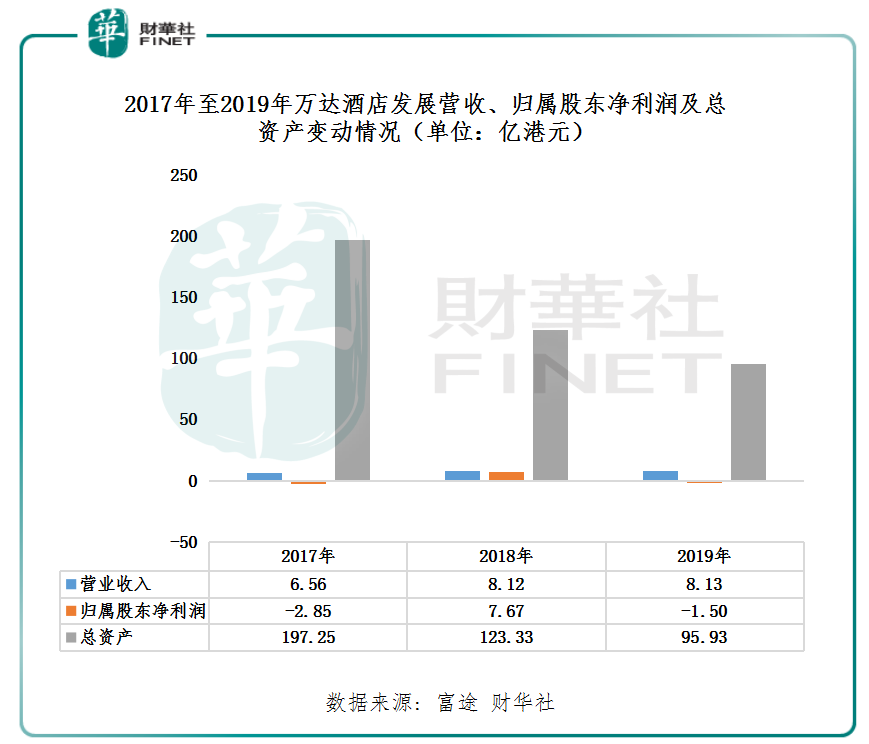

截至2019年底三个财政年度,万达酒店总资产分别为197.25亿港元、123.33亿港元及95.93亿港元;营业收入分别为6.56亿港元、8.12亿港元及8.13亿港元;归属股东净利润分别为-2.85亿港元、7.67亿港元及-1.50亿元。

总资产、营收及净利润变动来看,万达酒店发展总资产虽随着公司轻资产业务策略的推进,正呈现递减态势,但反观经营业绩的表现,取得的成效并不佳,暂时摆脱不了亏损的窘境。

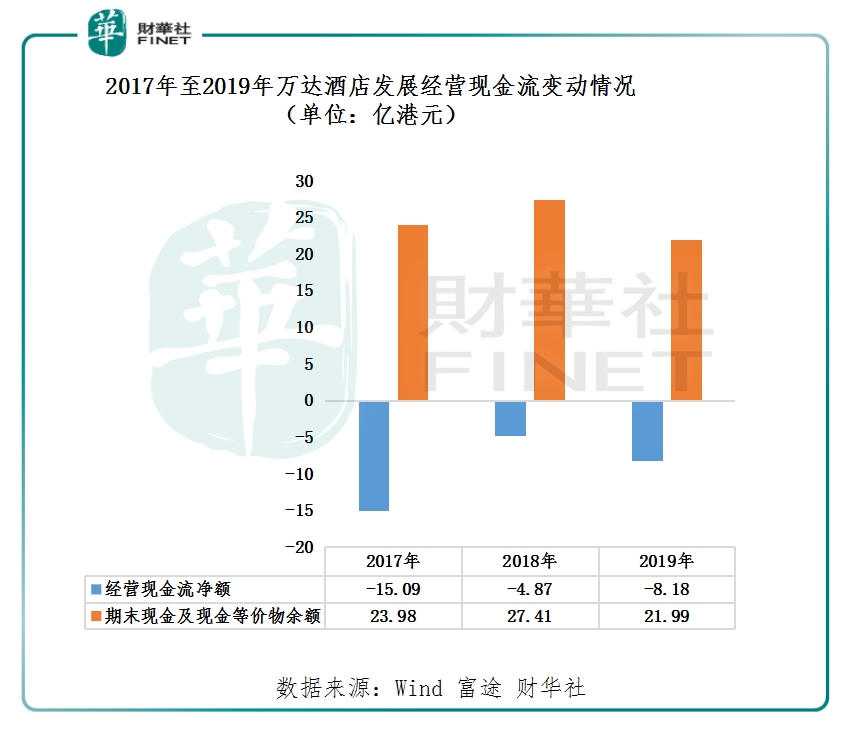

除此之外,从经营现金流及债务结构来看,万达酒店的现金流表现并不理想。截至2019年底的三个财政年度,万达酒店经营现金流净额分别为-15.09亿港元、-4.87亿港元及-8.18亿港元;连续三年呈现净流出的态势,反映出万达酒店经营活动中造血能力并不佳。

据2019年财报显示,截至2019年底,万达酒店的债务及借款总额为51.61亿港元,同比增长39.40%。其中,一年偿还期的债务及借款约为41.88亿港元。而2019年底万达酒店的期末现金及现金等价物余额仅有21.99亿港元,可见短期现金压力还是蛮大的。

从债务角度来看,在外部不确定风险激增及经营业绩不佳的当下,将芝加哥项目进行甩卖,不仅可减少有息负债资产包袱,亦是可缓解其短期现金流压力。

将海外有息负债资产出清,是万达酒店采用轻资产业务规划的必经之路,亦是去杠杆控负债,增效益的经营之策。出售芝加哥项目,短时间内可缓解万达酒店的现金压力,但还不足以改变公司当前的发展困境。因此,投资者应当理性看待此事,切莫盲目追高。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)