中通快递(NYSE:ZTO)创始人赖梅松是湖畔大学第二届学员,他曾对媒体笑言,我想马云一定认为我是好学生,不然他不会接纳我的。

果不其然,马云不仅认同赖海松,还在两年后向中通快递投了13.8亿美元。在接受阿里的第一笔投资,中通成为“桐庐系”快递帮中阿里亲近派一员。

彼时阿里正在筹划集齐“四通一达”,相比之下,阿里的“嫡亲儿子”百世(NYSE:BEST)则稍显落寞。

如今接受阿里入股2年过去了,中通快递似乎也坐稳电商快递行业规模第一的“王者之位”。百世依然在做行业“苦行僧”,为行业低价“兜底”。

强者恒强,近日中通快递再次被市场关注,是因为传出公司二次上市的消息。有媒体报道称,中通快递计划在香港进行20亿美元的二次上市。

利润媲美顺丰,与百世角逐“二次上市”

中通快递是快递行业龙头,公司却常常被归到“四通一达”类别,显然被市场低估了实力。连续四年中通快递稳坐行业市场份额榜首,净利润与顺丰基本持平。

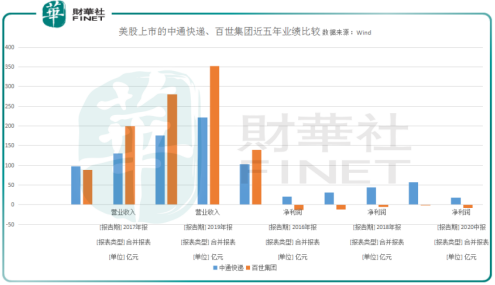

2019年中通快递净利润56.71亿元,与顺丰57.97元的净利润规模十分接近。而同期顺丰营收规模高达1122亿元,相比之下中通营收仅有221亿元。

这么比只是想让大家直观了解中通在行业地位,以及与重资产投入的顺丰比,其市场份额、利润优势也不差。

就是这么一个快递行业龙头,如果真的要在港交所二次上市,将成为港股快递第一股。不仅填补了港股市场快递股空白,或还能获得较高估值。

从自身条件看,中通快递完全符合中概股回港二次上市要求:市值不低于400亿港元,或市值不少于100亿港元但最近一年收益至少10亿港元。

2020年第二季度,中通快递实现营收64.0亿元,同比增长18.0%,调整后净利润14.5亿元,同比增长5.6%。

截至当地时间2020年9月1日收盘,中通快递股价35.27美元,公司总市值约为276.48亿美元。

提到二次上市,与中通一起在美股上市的百世也有二次上市传闻。百世是阿里的“嫡子”,截至2020年6月末,阿里持有百世33.03%股份。

2008年阿里将第一笔物流投资给了百世,并在此后连续7轮投资中参与4轮。总占股23.4%。

中通快递和百世是前后脚上市。

2016年中通快递成功登陆美国纽约证券交易所,共发行7210万ADS,每股发行价为19.50美元,融资14亿美元,创下阿里上市后最大规模的中概股IPO。

一年后,百世也登陆纽约证券交易所,一共发行4500万ADS,每股价格为10美元,总融资额高达4.5亿美元,为目前在美上市最大IPO。

时至今日,两家公司市值也差距甚远。截至9月1日收盘,中通快递股价35.27美元,市值276亿美元,百世股价4.22美元,市值只有16.25亿美元。

中通善抢市场,百世在“技术”路上越走越远?

百世的市值也一定程度上反映出其业绩的尴尬。背靠阿里,公司最新二季报

仍然止不住跌跌不休的亏损态势。

根据Wind数据,今年二季度百世营收约84.18亿元,同比减少4.2%,净利润亏损0.24亿元,同比下滑26.09%。

从近五年业绩走势看,百世营收规模高于中通快递一个段位,净利润却始终未能扭亏。

但不可否认,百世在连年亏损中依然很坚挺,规模和业务量持续增加。和一起“傍着”阿里的“通达系”们不同,百世与阿里的关系更胜一筹,还是嫡亲的最亲。

中通在美股上市简称为中通快递,百世则为百世集团,并未叫百世快递,这其中暗含两家公司业务有什么区别吗?

根据Wind数据,中通快递收入构成较为简单,只有快递服务、货运代理、出售零配件,以及其他产品。快递服务为公司主营业务,今年上半年占其总营收的86%。

百世的营收构成分为快递服务、货运、供应链管理服务、商场、其他收入。上半年,百世快递收入约为86亿元,占总营收比重61.5%;货运收入20亿元,占营收比重约14%;供应链管理收入9亿元,占比约6%。

从营收结构看,中通快递的业务比较聚焦,以快递业务为主。百世的业务则在快递服务、货运中占比较大。其业务相对多元,在供应链领域也有斩获。

对外口径上,百世一直宣称自己是一家集快递、快运、供应链管理、末端服务、运力匹配、国际电商物流、物流金融等业务板块于一体的物流和供应链服务平台。

这就脱离了一家快递公司的“低级趣味”,向技术要底气,结合互联网、信息技术和物流服务,不断创造新的商业模式,运用信息化技术提升效率。

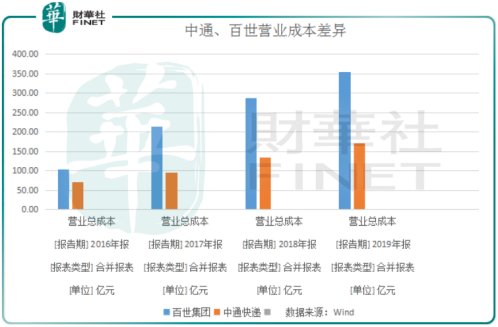

一味强调技术属性,百世也以快递行业少有的轻资产模式发展,在巨大的物流、仓储等用地方面,公司采用租赁而非购买。

虽然减少了土地使用权金额,但却产生大额生产经营性租赁费用。2019年百世租赁费用高达13.99亿元,甚至高于顺丰的土地使用权摊销费用+租赁费用。

相较之下,中通快递则更显得“识时务”,聚焦快递业务,抢抓市场份额,以规模优势来换取更大的利润。

今年二季度,中通快递完成业务量46.0亿件,同比增长47.9%,市场份额同比提升1.6个百分点至21.5%。

赖梅松在财报中称,快递头部企业之间的竞争难以避免,只有专注把自己做大做强,拉开距离,才有机会取得绝对优势。

中通快递是中国快递行业中唯一市场份额超过20%的公司,公司目标要在2022年市场份额达到25%。

中概股大涨之后将迎阶段性退潮?回归港股或科创板是趋势

在美国宽松货币政策下,美股2020年以来涨势惊人。

美股三大股指在整个8月分别累计上涨7.6%、7%和9.6%,其中道指上个月的涨幅是1984年以来历年8月里最大的,标普500指数上月的涨幅则是1986年以来历年8月里最大的。

在美股狂HIGH下,中概股也都迎来较大涨幅。像点牛金融股价从年初至今涨了11倍;蔚来股价涨了4倍;未来金融科技、跟谁学涨了三倍多;小牛电动涨了1.5倍,拼多多涨1.4倍,京东涨1.3倍……

大热亦有大忧,就在美股大热之际,也有机构谨慎提示风险。专注于港美股的老虎证券就在研报中表示,8月开始人民币汇率及中概股大概率会一波三折,美元下行过快也容易有反抽出现。

叠加美国监管机构对中概股不断发酵的高压政策,中概股回归仍是发展趋势。显然上文提到的中通快递、百世集团二次上市也是本轮回归节奏的一个篇章。

老虎证券研报显示,2020年7月 27 日,北京市地方金融监督管理局表示,北京将对赴美中概股进行梳理,对于符合回归条件的,支持其回归A股或回归港股发展。

这一规定是继中国证监会、上交所、深交所接连发布红筹企业(包含已赴美上市红筹股和尚未在境外上市红筹股)科创板、创业板上市公告后,又一拥抱中概股回归的重要举措。

虽然中概股回归历年都有,但鉴于今年形势严峻,国内监管部门对于优质企业回归A股政策从允许转向鼓励,优质企业可以从美港股直接带着红筹架构去A股发行CDR。

甚至对于符合条件的企业允许多市场上市。未来可能会出现的趋势包括①港股红筹回A股,AH同时上市;②在美中概回归A股,两地同时上市;③AH 还有美股三地上市;④私有化上市。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)