1988年诞生于蛇口的中国平安(02318-HK, 601318-CN),是中国第一家股份制保险企业。

1995年扩展到证券业务;随后一年增加信托业务;2003年、2006年和2011年分别收购收购福建亚洲银行、深圳商业银行和深圳发展银行,在银行业扎下了根;2012年成立陆金所,陆续拓展金融科技业务……

建立至今走过了32个年头,中国平安已涵盖五大重要的金融服务板块——寿险和健康险、财险、银行、资管和科技。然而,保险依然是中国平安的顶梁支柱。

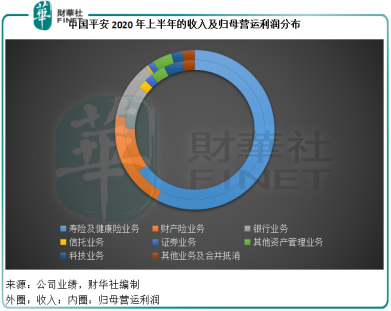

2020年上半年(按中国会计准则编制报表,下同),保险业务贡献收入5162.95亿元(单位人民币,下同),占总收入的81.96%;归母营运利润达到593.61亿元,占合计归母营运利润的79.88%。其中,仍以寿险及健康险业务马首是瞻。

见下图,2020年上半年,寿险及健康险业务贡献收入3850.48亿元,占平安总收入的61.12%,归母营运利润达511.27亿元,占总归母营运利润的68.8%。

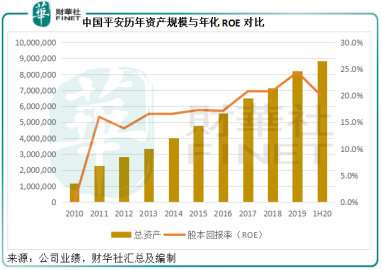

平心而论,平安这十年的发展不错。然而,2020年上半年的业绩却出现倒退。见下图,资产规模仍在持续攀升,但年化股本回报率(ROE)却有所回落。固然,这有疫情的原因,但恐怕并非唯一的原因。

人身险业务遇瓶颈

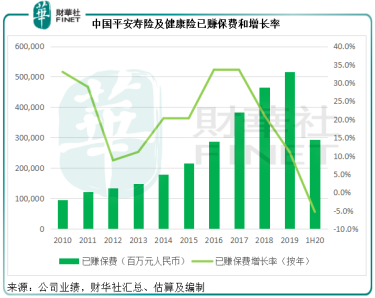

事实上业绩增长趋势转弱的苗头在2019年年报时已展现。正如前文所述,寿险及健康险业务是平安主要的收入及盈利来源。在2012年至2017年期间,中国平安的人身险业务经历了强劲增长。然而,这一强劲势头却在2017年之后戛然而止。

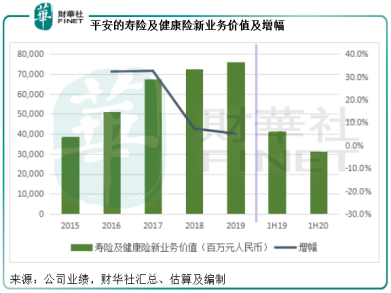

从下图可见,寿险及健康险新业务价值亦持续下降,2020年上半年的新业务价值更同比下滑24.4%,至310.31亿元。

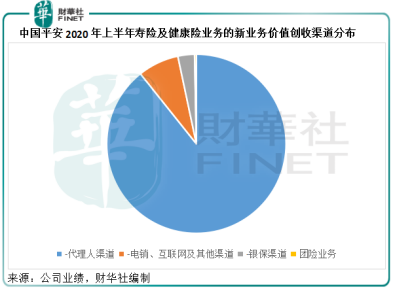

平安人身险的新业务价值主要来自个人业务和团险业务,其中个人业务贡献了99%以上。个人业务的拓展主要通过三个渠道,分别为代理人,电销、互联网和其他渠道,以及银保渠道。代理人仍是其最主要的新业务拓展渠道,以2020年上半年为例,这一渠道占了新业务价值的89.28%,见下图。

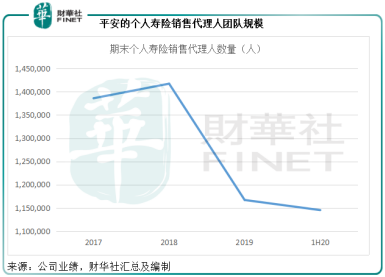

最近几个会计期,平安的代理人数量出现下降,见下图。与此同时,2020年上半年,代理人人均新业务价值也同比下降了14.71%。这两个原因或许可以解释其代理人渠道新业务价值下降的原因。

寿险业务亟需改革

或许,疫情是其寿险业务在2020年上半年下滑的其中一个原因,但并非唯一原因。我们不妨与中国人寿(02628-HK, 601628-CN)作一个对比。进行了寿险改革的国寿最近业绩期的表现焕然一新。

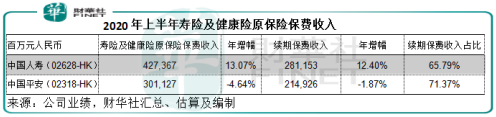

寿险业务的收入和利润主要分两块——保险收入和投资收益。从下表可见,同样面对疫情,国寿的寿险及健康险原保险保费收入仍有13.07%的增幅,而其退保率只有0.61%。相比之下,平安的寿险及健康险原保险保费收入同比下降4.64%,退保率达到0.89%。

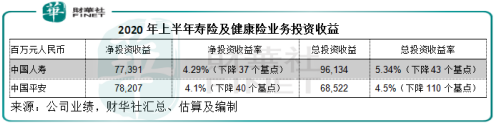

投资回报方面,平安的净投资收益率和总投资收益率均不及国寿,且跌幅也大于国寿。

对于代理人流失的问题,在2019年已经引起平安的重视,并推出了寿险改革,计划从产品、渠道、数据化经营三方面建立真正长期可持续的健康增长平台。渠道方面,稳定和扩充代理人团队,同时扩大其他渠道的建设;产品方面,以客户需求为导向,拓展服务边界,提供更贴合客户需要的产品;数字化方面,即以科技手段提升渠道建设的效率、参与到金融服务之中提升成本效率等。

平安在金融科技方面的实力毋庸置疑,内部做一个解决方案,动不动就能上市的高质量。将科技融入到保险及其他金融服务里的改革,也应该难不倒平安。几年之前,平安就已经在主营业务中运用人工智能等创新科技。2020年上半年,平安的AI驱动产品销售规模同比大增1.04倍,达到1763亿元,相当于上半年总收入的27.99%。以此来看,通过这三个手段来推动寿险改革,应该能够带来成效。

从2020年7月份的保费收入来看,平安的单月寿险及健康险保费收入同比增长5.13%,至343.44亿元,而国寿的单月保费收入或约为277亿元,同比增2.25%。平安的寿险保费业务似有回升迹象,不过仍需多观察几期的表现来确认趋势。

寿险以外业务

以营运ROE看,寿险及健康险业务的2020年上半年利润率最高,达511.27亿元,年化收益率为39.2%,其次为财险业务,达17.2%。

2020年上半年,财险已赚保费同比增长9.6%,至1223.39亿元,但综合成本率上升了1.5个百分点,同时年化净投资收益率下降了70个基点,所以归母股东营运利润同比下降17.58%,至82.34亿元。

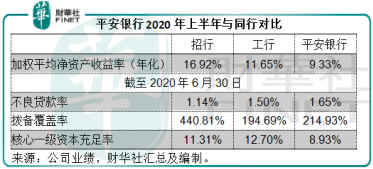

平安的银行业务年化营运ROE为9.3%,同比下降了3.3个百分点。期内平均生息资产规模同比增长15.8%,至3.888万亿元,年化净息差下降了3个基点,至2.59%。生息资产规模扩幅较大,抵消了息差微降的影响,利息净收入同比增长15.3%,至503.05亿元,增幅高于招行(03968-HK, 600036-CN)的3.97%,和工行(01398-HK, 601398-CN)的2.40%。

然而值得注意的是,上半年的贷款减值损失大增36.9%,增幅高于招行(22.32%)和工行(26.5%),这应该是其利润率较低的原因。

从下表可见,平安银行的利润表现并不如招行,不良贷款率和拨备覆盖率也不如招行安全,核心一级资本充足率更有点让人担心。投资者在看到它强悍的收入增长时,需警惕同样强悍的减值损失升幅。

资管业务方面,上半年得益于二级市场活跃度的提升,证券业务净利润同比增长25%,至16.53亿元;然而信托业务和其他资产管理业务的表现却并不理想,净利润分别按年下降11.8%和26.9%,至16.53亿元和32.2亿元,或主要因为疫情影响宏观经济表现以及投资收益下降所致。

科技业务是平安近年着力打造优势的产业板块。其以孵化或创建或并购的方式打造金融细分领域的独角兽,并通过上市来实现账面值的提升,这个板块包括陆金所,纽交所上市的金融壹账通(OCFT)和汽车之家(ATHM-US),港交所(00388-HK)上市的平安好医生(01833-HK),以及平安医保科技等等,都有吸引资本市场投资者的地方。

除了它们的潜在估值之外,它们的收入和利润贡献也不俗。2020年上半年,金融科技及医疗科技业务贡献收入150.19亿元,同比增长0.47%,占总收入的2.38%;归母营运利润为34.38亿元,同比增长22.7%,相当于平安归母营运利润总额的4.29%。

总结

业务倾向于多元化的中国平安,在各个赛道都有亮点和特点,然而,寿险却依然是其非常重要的业务板块,决定了整体的表现。寿险改革箭在弦上,其成效暂未见,但或许会成为估值提升的关键。

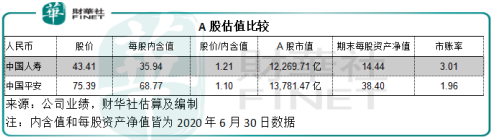

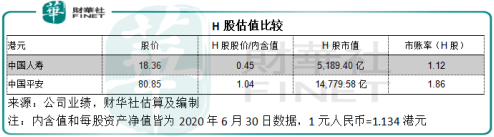

从股价与内含值的对比估值以及市账率估值可以看出,中国平安的估值不见得比国寿优胜,市值并未因为它的科技属性而获得高估,很可能正反映了市场对其寿险业务的忧虑。寿险后续表现的变化值得关注,或许可以带来一些投资的启示。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)