单从远大住工(02163-hk)在港上市后的首次业绩表现来看,其实并不亮眼,甚至令人惊讶:2019财年营利增速分别为48.48%、45.06%,分别增至33.69亿元、6.76亿元;2020财年中期营利增速分别为-7.1%、-115.4%,分别增至11.37亿元、-0.21亿元。

显然这样的增速水平不足以使得其股价在短期内(2020.1.13-2020.9.2)爆发至如此大的涨幅(524.9%),意味着其中很大程度是由估值弹性贡献的,而存在估值弹性总需要一些理由,这个理由远大住工在2020年5月15日给了:

“为进一步扩大融资渠道,更好的实施本公司发展规划,董事会经审议批准授权本公司管理层启动建议首次公开发行a股的相关工作。”

投资者应当清楚内港两地市场由于流动性等多方面的因素,导致市场对同一家存在较大的估值差异,往往内地估值水平较高。

如果说,远大住工真想两地上市,为何不一开始就在两地提交上市申请?那么再进一步,如果远大住工的管理层在其于联交所上市初始就有在A股上市的想法,那么这个想法反映在2019.11月初-2020.5月末远大住工看似波澜不惊实际筹码‘搜集’有序的股价表现上,令人不得不怀疑这个回A上市的操作存在‘市值管理’的嫌疑。

当然市值管理的结果终究是短期行为,其长期价值取决于其行业赛道是否足够长、产品是否足有有竞争力。

远大住工

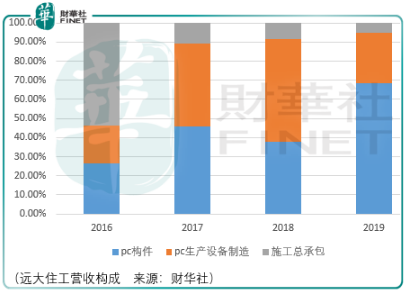

远大住工是一家以pc构件业务为核心的建筑材料供应商,此外还销售pc构件生产设备、从事施工承包。

Pc构件是装配式建筑行业发展的基础,装配式建筑是一种由工厂生产的构件在现场进行组装而成的建筑。可根据建筑主要结构构件分为三大类:装配式混凝土建筑、装配式钢结构建筑和装配式木结构建筑。装配式混凝土建筑是中国装配式建筑的主要形式,具有成本低及适用范围广等优势,并预期将继续占据装配式建筑结构选型的主导地位。以建筑面积计,2018年装配式混凝土建筑在所有装配式建筑中占比达到62.5%。

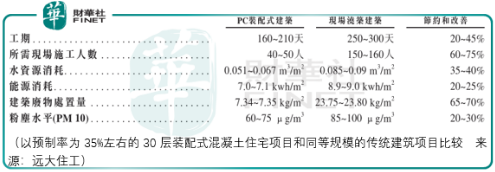

装配式混凝土建筑使用大量装配式构件,与主要采用现场浇筑方法的传统建筑相比有诸多优点:缩短工期、减少雇用人力、减少浪费材料、降低能源消耗和减少环境污染。

而从现实来看,装配式建筑行业的发展有一定的紧迫性。

截至2018年12月31日,约31个省份和直辖市发布了地区性的发展目标。其中,上海市政府颁布,2016年起,外环线以内符合特定准则的新建民用建筑全部采用装配式建筑,外环线以外超过50%新建民用建筑全部采用装配式建筑。湖南省政府提出到2020年,湖南省主要城市装配式建筑占新建建筑比例将达到30%以上,长沙市、株洲市及湘潭市三市中心城区将达到50%以上。

地方政府为何要做这样的规划?原因有二:人力成本和生态环保成本。

目前愿意从事传统建筑行业的工人在日趋减少。此外,劳动力的老龄化在建筑行业也日益严重。建筑业主要从业人员的农民工平均年龄由2008年的34岁上升到2018年40岁以上,同期平均工资上涨1.8倍左右。为了应付劳动力的短缺和劳动力成本的增加,建筑公司需要

尽可能的压缩成本,那么装配式建筑就是最好的选择。

生态成本端,由于装配式建筑采用工厂预制、现场干法装配及BIM一体化管理等方式,显着地缩短了工期、减少了能源消耗、节省了资源、降低了粉尘、噪音、建筑废物等环境污染,可以带来了显着的节能环保效果。

这两个因素的叠加,使得pc构件、pc构件生产设备的市场规模得以迅速增长:2013年国内pc构件规模仅为3亿元左右,到了2018年这个数字就增长到了148亿元,期间复合增长达119.6%。

而根据收入计算,远大住工是全球领域最大的pc构件和pc构件生产设备供应商,2018年,其在中国市场的pc构件份额为13%、pc构件生产设备份额为38.3%,同时中国pc构件市场份额排名第2(9.9%)的同行、中国pc构件生产设备市场份额排名第2(11.1%)的同行与之存在较大的差距。

然而就是这样的一家公司,其在港式首日的估值仅为8.97pettm(1.63pettm),同时在较长的时间内(6个月)市场依然给予如此范围内的定价,这是否说明,市场在考虑其价值因素时,尽管远大住工存在联营工厂(由于pc构件业务存在经济交通半径)生产pc构件的运营模式得以尽可能的轻资产并保持高速增长。

但考虑到其投资回报周期较长:“一家联合工厂自设立至正式投产一般需要1-3年的时间,而预期联合工厂将自合营协议签订日期起计3-5年内录得利润,并自合营协议签订日期起计8年内达至回本”,同时项目的增速需要保持一定的负债率水平,2016-2019财年资产负债率分别为67.86%、61.17%、60.65%、56.46%。

也许正是基于这样的考量,市场才给予了这样的估价。而实际上,2020年8月28日发布的中期业绩预告也显示了上述考量的风险:“截至2020年6月30日止6个月及截至2019年6月30日止6个月,分别有1家和6家远大住工已注资的联合工厂获重新计量为以公允价值计量且其变动计入当期损益的金融资产,因而分别录得失去对联营公司重大影响所得收益人民币17.6百万元和人民币120.3百万元”。

总结

总体而言,远大住工是一家有价值的企业,但是任何一种价值都理应有它合理的定价,而不是管理式、引导式的定价。尽管远大住工长期发展势头向好,行业竞争占据优势,但行业本身的投资回报周期存在限定,联营工厂模式由于杠杆发展存在事件(譬如疫情)所致的短期业绩波动风险,尤其是当下,价格已不再便宜。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)