拼多多(PDD-US)盈利了。

烧最猛的补贴,亏最多的钱,一直是拼多多受诟病的地方。

但昨晚之后,拼多多终于可以挺起腰杆,打脸那些看空它的人——因为它已经盈利了。

12日盘前,拼多多公布第三季业绩。公司单季实现营收142亿元(除非另有所指,否则下文元均指人民币元),同比增长89%;截止九月底的12个月期间,平台录得GMV 14576亿元,同比增长73%。

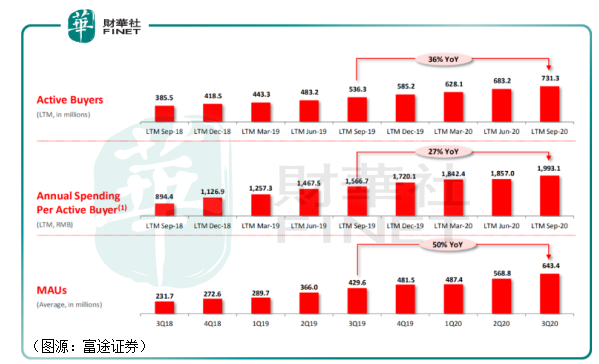

平台活跃买家(指特定期间曾在拼多多平台下单的用户)达到7.313亿,同比增长36%;第三季活跃用户净增4810万。

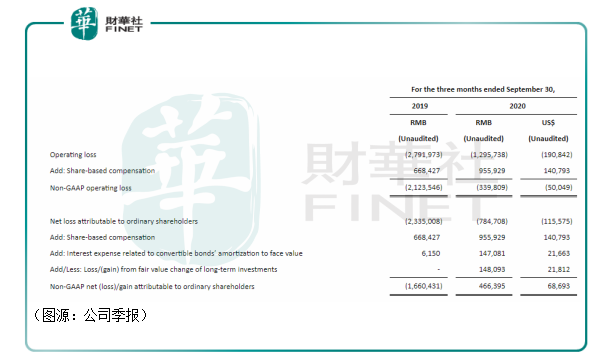

更重要的是,非美国通用会计准则下,拼多多录得盈利4.66亿元,是公司首个季度实现盈利。

美股市场对拼多多盈利,反应甚是振奋。美国时间12日交易时间段公司股价直接拉升了20个百分点,收报134.21美元。13日,拼多多股价再涨12.73%,收报151.29美元,盘中更是创155.61美元的历史新高。

一直以来,看空拼多多者都认为它百亿补贴拉新的模式不过是在重复Uber过去的老路子,结果只会是持续亏损。

现在拼多多盈利了,是否说明了它农村包围城市的差异化经营模式就成功了呢?

显然不是的。已实现盈利的拼多多,眼前的烦恼同样也还是多多。

第三季拼多多为什么会盈利,最主要的原因便是营销费用占比下滑了。

拼多多收入主要有两块,一是网上营销收入(给商家搜索关键词、广告位收取的费用),期内这部分收入是128.77亿元,同比增加92%;第二块则是收取的交易服务费,期内拼多多服务费收入是8亿元,同比增加66%。

收入成本主要包括支付手续费、云服务成本及其他与网上营销服务有关的开支。第三季这部分成本为32亿元,占总收入22.5%。

拼多多过去持续亏损,原因并不是毛利率太低。一般情况下,其收入成本仅占总收入的20%左右,平台毛利率并不低。拼多多会产生巨幅亏损,道理其实是大伙儿都看得到百亿补贴产生的巨额营销费用。

但营销费用过高的问题在第三季得到进一步改善。期内,拼多多产生营销费用为100.7亿元,占总收入比例为70.9%,同比增长46%。

70%+的营销费用率看似很高,但对比过往,这已经是拼多多自2017年有公开披露以来的新低。

同时,拼多多营销费用46%的同比增速也是其2018年以来的新低。可以看到,从去年第三季度开始,拼多多的营销费用增速便开始下滑。广告营销费用占比减少之后,拼多多的收入仍保持高速增长,于是平台终于实现盈利。

值得留意的是,拼多多这次实现盈利,是非通用会计准则下的盈利,即不计员工股权薪酬、 可转债账面值摊销利息费用及长期投资的公允价值变动损失等。因为该部分费用为非现金开支,故剔除该等项目后更能反映平台的实际经营状况。

第三季,平台补贴力度有所减弱,但商家广告购买意愿不减,GMV仍录得70%+的增速,合理的解释是拼多多已开始摆脱过去以大幅补贴拉新的粗暴增长模式,部分用户可能是受拼多多平台的定位、品牌吸引到店消费。

简而言之,就是拼多多的品牌力打造已初见成效,即使不需要广而宣传的天价补贴,路人用户都会来到拼多多消费。

前期拼多多大把大把烧钱,换用户量,后期再实现盈利的路径,已被证明是可行的。

因为拼多多真的实现盈利了。

提到拼多多,很多人的第一反应就是便宜,以及四五线城市的下沉市场。

甫一开始,拼多多就走出差异化的C2B路子,撮合中小白牌厂商与低线城市的价格敏感消费者。白牌货中间流通环节少,无品牌溢价,价格本来就比市面上的品牌商品低。拼多多的出现为这些厂商找到了大量的需求,并进一步压低了价格。平台还开出零佣金、零租金、零扣点的条件,吸引商家入驻。

另一边,低线城市的消费者对价格比较敏感,白牌货线下铺设却不如品牌货,导致其消费出现错位。拼多多“砍一刀”的裂变优惠打发深深切中这部分消费者的痛点。另外,一、二线城市的消费者更注重消费性价比,也会出于价格考虑主动消费降级,在拼多多上淘好货。

供需端一撮合,拼多多就开始野蛮增长。这也就是外人看上去的“农村包围城市”策略。殊不知,从数量上看,农村才是中国的主体消费市场。

只不过,经过近几年的高速增长之后,拼多多在线上已隐隐然看到流量的天花板。

从活跃用户来看,拼多多截止第三季已累计7.31亿用户,MAU是6.43亿元。同期,阿里巴巴中国零售市场移动月活跃用户数为8.81亿。该两者之和已大于全中国人口,也就是说,拼多多和阿里已存在相当一部分的重合用户。

拼多多更应该意识到的是,在与阿里互相渗透的过程中,现在的阿里MAU很可能就是它眼前的线上流量天花板。如果有人可以不用阿里系的应用,拼多多要想撬开他们的钱包,可能性并不会太高。

事实上,第三季的拼多多的活跃用户净增量环比已经出现下降。截止6月30日,拼多多活跃买家环比上一季的净增量是5510万,创下了上市以来的净增量记录。但第三季,平台活跃买家净增量则是4810万。

从“增量”上看,拼多多买家规模增长已出现下滑。

另外,在人均用户消费金额上,阿里用户人均消费近万元,而专注下沉市场的拼多多用户年均消费只有1993元。这个数字虽然同比增长27%,但对比阿里还是太低了。

因为拼多多用户基本盘就是四五线城市的消费者,所以即使它现在也在设法获取一、二线城市的消费者用户,一时之间也很难把ARPU提上来了。

况且,中国市场剩下可供拼多多开发的潜在用户已经不是很多了。

在大力补贴、走低价路线的经营模式下,拼多多现在的盈利水平其实并不高。以非通用会计准则计,平台142亿的营收只产生4.66亿元的净利润,净利率只有3.3%。

这个数字很难让人信服拼多多是C2B模式是一种可持久发展的经营模式。它要提高GMV获得更多利润,就必需获得更多用户。

于是,和阿里一样,拼多多也开始收割生鲜电商的流量了。

今年8月份,拼多多成立多多买菜,继续阿里、美团等互联网巨头之后,踏入生鲜电商的赛道。

拼多多做生鲜电商,可谓是回归老本行。2018年,平台就卖出635亿农产品;去年,平台农产品交易量翻倍到1364亿元;今年,CEO陈磊表态,农产品的GMV要达到2500亿元。

生鲜电商的高频、刚需属性让它成为了一个线下流量很好的入口。总有人不爱在拼多多上砍一刀,但不会有人不需要吃饭吧。

过往农产品从农户手中被送到消费者冰箱里,中间需要经过太多的采购、批发、分销环节, 产生大量的流通成本。互联网公司的入局,本质就是自己取代这中间的所有流通环节,让自己成为唯一的中间商,把流通环节的利润都赚过来。

看似很美好,但实际操作起来,这却不是一门容易做的生意。

因为要保证用户在尽量短时间内收到生鲜蔬菜,互联网公司需要自建遍布城市的分级大小仓储、物流团队,承担仓储成本、物流成本、有关人员公司、水电费,前期还要大撒优惠券吸引用户。

即使是行业创新、前店后仓的盒马鲜生,虽然能既充当生鲜零售店,也能作仓库,实现资源共享,但其仍需要前后两套人员,产生大量费用。

上市公司三江购物2018年运营四家盒马门店,总收入3亿元,亏损额达2300万。

拼多多的多多买菜除了多了团购模式外,本质上和盒马鲜生等生鲜电商没有什么大的不同,同样需要建立自己的供应链和仓储物流链,获客方式仍然是优惠及大力度的营销。而生鲜电商所主打的卖点主要是生鲜和性价比,多多买菜在这方面业务上还是没有太大的利润空间。

在昨晚的电话会议上,拼多多高管表示,多多买菜会用与拼多多一样的营销获客方式去推广。

这差不多也就表示了,多多买菜就是烧钱版拼多多2.0。

但面对传统电商平台流量见顶,拼多多还是不得不将下一个流量增长点放在生鲜电商上。这条赛道现在已经有阿里、美团、滴滴等选手。拼多多现在入局,除了供应链上既有的优势之外,其仓储、物流都要重新布局,厮杀将会非常激烈。

按拼多多财务副总裁Tony Ma的说法,公司的目标是取得长期投资收益,而非短期的盈利。

现阶段的拼多多,流量才是它想要的。它需要不断高速增长的流量来延续自己的故事。所以即使短期内可能亏损,它仍义无反顾地入局生鲜电商。

如果你只看到它第三季终于盈利,那格局就不够大了。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)