小米(01810-HK)今日迎来三喜临门。

一是央视财经23日报道小米第三季出货量逆势大涨,重返全球第三。雷军还高兴地在微博上转发了央视的报道。其实小米第三季出货量的统计早在10月底就出来了。小米上下都比较低调没有大肆宣扬。雷军高兴的是小米被国家“点名”表扬了。

二是小米的股价连续两日同样低调地创新高。昨日盘中创27.8港元历史新高。今日公司高开,开盘再创28.4港元新高,惟开盘后股价低走,收跌1.63%报27.15港元。

三是今日下午小米公布的第三季业绩报告。报告显示,小米多达多达15项财报数据创单季度历史新高。当中三项指标营收、经调整净利以及境外市场收入方面,小米第三季营收722亿元,同比增长34.5%;经调整净利41亿元,同比增长18.9%;境外市场总收入398亿元,同比增长52.1%。

从第三季业绩来看,小米这两天股价连创新高并不意外。

今年是小米成立的第十年。由于疫情的原因,小米没有举办盛大的欢庆活动。雷军8月开了一场十周年主题演讲,回顾了一下小米几个有意义的瞬间。

其中2016年被雷军着重渲染。这一年小米的手机出货量出现下滑,在国内被华为、OPPO、vivo先后反超。全球手机行业历史上此前还没有其他品牌可以在出货曲量线下滑之后重新恢复上扬。

小米是例外,所以雷军的十周年主题演讲主题叫“一往无前”。

今年第三季,小米全球出货量重返全球前三,成为主流手机品牌中唯一逆势上涨的厂商,境外收入创历史新高,原因是为何呢?

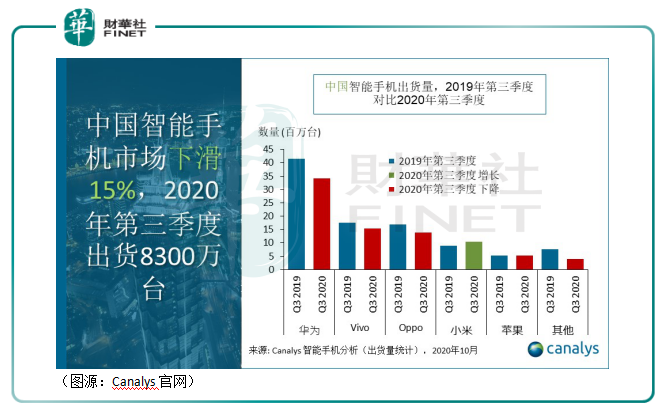

中国智能手机市场第三季度总出货量为8300万台,同比下降15%。主流手机厂商华为出货量自2014年起首次出现下滑,出货3420万台手机,同比下降18%,市占率从第二季度的44.3%跌至41.2%。华为出货量滑坡主要受美国商务部8月17日出台禁令影响。

Vivo与Oppo出货量同样分别下滑13%和18%。苹果出货量510万台iPhone,较去年下滑1%。在iPhone 12延期至10月份推出的情况下,苹果第三季出货量下滑较小主要是由于其价格下探的系列产品,如iPhone 11和iPhone SE销较为理想。

小米出货量依然排名第四,却是前五品牌中唯一实现出货量正增长的厂商,第三季其共出货1050万台智能手机,同比增长19%。

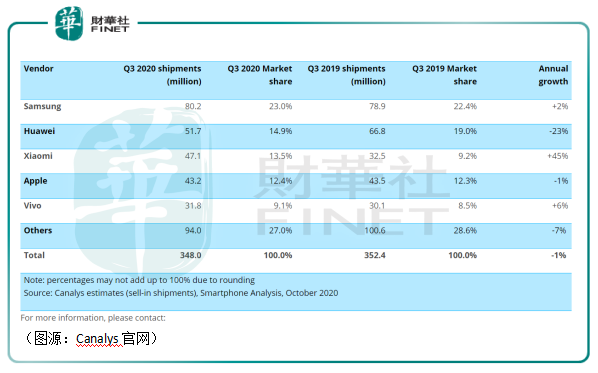

全球市场方面,华为出货量大跌1510万台,下滑23%;小米出货量逆势增加1450万台,同比增长45%。双方出货量表现迥异,除中国市场的差异外,更大的影响因素则是来自欧洲市场。第三季华为在欧洲的出货量下滑25%,而小米则强势增长88%。

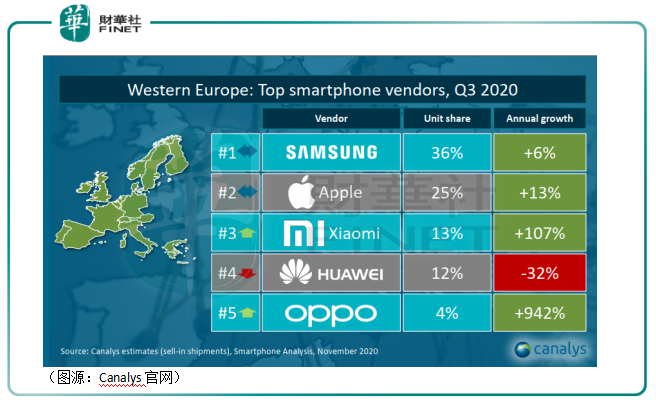

在西欧,小米出货量飙涨107%,市占率增至13%。华为出货量则下滑32%,市占率12%被小米爬过头。在西欧局部市场如西班牙,小米出货量大增93%,对应市占率为34%,连续三个季度位居西班牙第一。华为出货量则下滑14%,市占率跌落至15%。

据Canalys分析师分析,小米第三季在欧洲采用大量生产、广铺渠道的大开大合策略,旗下产品如红米9系列在欧洲市场大获成功。

第三季美国商务部对华为制裁落地,市场便有预期华为在去年失去Google GMS框架支持后,今年又再失去高端5G芯片的供应,其海外市场占有率会一再萎缩。小米、 Oppo及Vivo都有可能瓜分华为空出来的市场份额。

果不其然,今年华为和小米在欧洲市场一个向左,一个向右,直接收窄了两者之间的差距。小米出货量重返前三,逆势大幅增长,有自身产品力因素。但同时,华为在欧洲市场节节后退和小米趁机大幅掠地也是第三季小米出货量异军突起的重要原因之一。

小米在欧洲市场手机销量飙涨,印度市场则继续保持出货量第一,市占率达26.1%,其境外市场收入创新高也在情理之中。

在2018年的武汉6X发布会上,雷军曾经承诺小米硬件的综合净利润率永远不超过5%, 如果有超出的部分,将全部返还用户。

联系到小米手机所追求的性价比,雷军承诺一出即遭到投资人反对。理由很简单,同年7月份,小米就要到香港上市了。雷军的承诺会限死了未来小米的盈利空间。而股票的股价是参考每股盈利及市盈率两个维度计算的,其中一个维度拉胯了,投资人投资很难取得理想回报。

但据行业内人士反馈,单就手机而言,5%的综合毛利率其实并不低。

华硕电脑中国区副总经理认为,手机行业除了苹果,其他品牌很难超过5%。其对标竞争对手荣耀总裁赵明也表示,中国硬件公司综合硬件净利润率能达到5%可以说凤毛麟角。

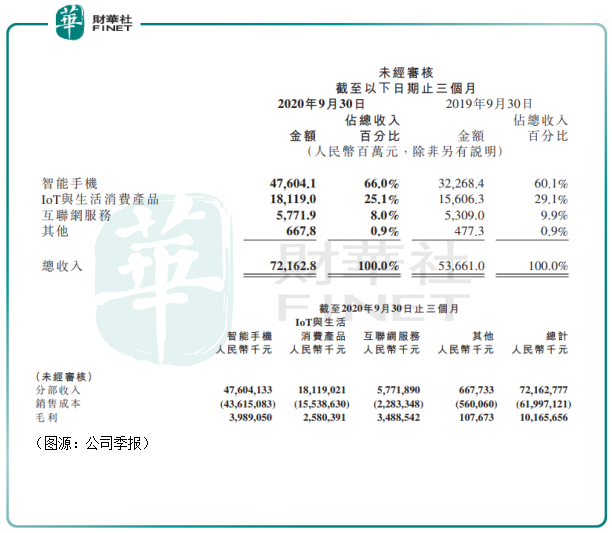

5%的综合经毛利率不低,而且小米也不只靠硬件赚钱。作为一家互联网公司,小米贡献利润的还有它的互联网服务,而且这部分业务贡献毛利还占相当大比例。

根据第三季业绩报告所示,小米智能手机、IoT与生活消费产品及互联网服务的收入占比分别为66%、25.1%及8%,但三大业务的毛利率分别为8.4%、14.2%及60.4%,贡献毛利分别为39.89亿元、25.8亿元及34.9亿元。

在去年11月的开发者大会上,小米AIoT战略委员会主席、小米IoT平台部总经理范典公布公司IoT(物联网)品类战略为1+4+X,1指手机,4包括电视、智能音箱、路由器和笔记本,X则是生态链企业和和合作企业提供的其他产品。

在5G时代,小米及其产业链企业硬件产品已形成闭合生态,而该生态还可以充当其软件产品的流量入口。

截至第三季末,小米MIUI用活用户有3.68亿,其中中国大陆用户占1.09亿,国外占2.59亿。国外用户数量远多于中国用户。但过去,小米的互联网服务收入主要来自中国市场,海外印度、东南亚及俄罗斯等国家消费者消费能力有限,人均支出较低。

随着小米手机或其他硬件进一步打入欧洲市场,其硬件用户将会转化成具有高消费力的MIUI用户,这部分用户将会贡献可观的互联网服务营收。

因此,对比一般硬件制造商,小米的硬件产品综合利润率其实并不低。小米主要以该部分业务吸引线下流量并建立用户忠诚度(“米粉”),并将其转化成小米软件服务的线上流量。软件服务维护成本低,净利率高。这才是小米真正的利润想象空间所在。

同样由硬件到软件服务的经营策略,苹果已做了一个很好的示范。只不过苹果主打高端市场,其硬件净利率更高。

而今年的小米,同样做出了产品高端化转型尝试。

近日在2020年亚布力中国企业家论坛第二十届年会上,雷军略带无奈地表示,小米经过十年的发展,外界对其固有印象还是三点:产品中低端、全是代工、没有技术。

对于小米产品代工全是代工的误解,我认为有失偏颇。对比华为、苹果,其手机主要部件如屏幕、摄像头等几乎都是由供应链供应商提供。两者虽然芯片都是自己设计,但具体生产仍交由台积电代工完成。

苹果和华为的高端机型之所以能取得溢价,一方面是由于两者对其不同硬件性能的集成;另一方面则是有软件生态的加成(针对苹果)。

对于小米“没有技术”的指责,主要的原因可能是由于其最核心部件——芯片主要向高通采购,对比苹果A系列和海思的麒麟系列多少少了点意思。

但我以为,小米产品之所以总被以为中低端,最主要的原因是缺乏产品品牌包装和营销。今年上半年十周年演讲会上,小米发布米10至尊纪念版和小米10 Pro,起售价分别为的5299元和4999元。

以上两款产品是小米首款高端手机产品,在高端手机市场其系列产品销量挤入前三名。但对比华为独立的Mate和P品牌系列,小米的产品还是缺乏区分度。同样是小米10系列,小米10青春版仅需2299元,与5000元价位的小米10 Pro混在一起推出很容易让消费者产生小米产品“中低端”的错觉。

从消费者观感来看,小米的高端化转型远未成功。

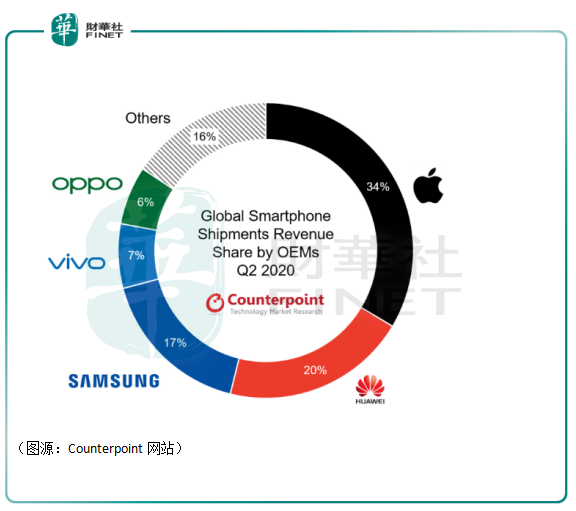

打造高端品牌最大的好处就是获得品牌溢价,今年第二季苹果手机出货量虽然排华为、三星之后,但其收入占行业比例为34%,利润占比的更是高达59%。小米只湮没于收入16%的“其他”项中。

过去小米走中低端定价及极致性价比的方式可以让它在短时间内收割大量用户,但当一个市场从初期增量竞争走向成熟的存量竞争,小米缺失高端定位产品将会最终掣肘其手机主业在市场的发展。

以中国手机市场为例,中低端价位区间,国内手机品牌产品的选择实在太多了,小米很难从中占有很大的份额。小米在印度市场长期占据市场第一,而在中国市场只排第四,就是这个道理。

小米十周年的小米10开了好头,但不能说小米就此成功转型高端手机品牌。

第三季,借着高端机型小米10和华为受制裁等意外红利,小米营收及经调整利润等多项目指标创下了新高。借着这股行业的意外东风,小米向生产高、中低端全覆盖产品的互联网公司转型也许才刚开始。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)