2020年两度宣布给全员涨薪,苏宁易购秀“肌肉”没完没了,最近公司又公告拟斥30亿元巨资回购债券。

在疫情冲击下,听说过不少企业减薪,加薪的还真不多,公司连续涨薪更是逆潮流而动。如出一辙,公司回购债券具有相同意味。

近期华晨、永煤等国企债务违约引发市场担忧,国内信用危机蔓延,苏宁易购适时出手,又为自己“塑身正型”打了一副好牌。

但这对华晨、永煤等难兄难弟来说,颇有在伤口上撒盐的味道,有点“不讲武德”。

11月23日晚,苏宁易购发布公告称,计划继续使用20亿元自有资金对公司债券进行购回,具体购回债券的名称包括“18 苏宁01、18 苏宁 02、18 苏宁 03、18 苏宁 04、18 苏宁 05、18 苏宁 06、18 苏宁 07”。

20亿元的债券回购,是笔大数目。从公司公告中,除了回购债券事项外,还特意突出了继续回购、现金回购和自有资金回购。

继续回购是指,在此前(11月12日),苏宁易购已公布使用自有资金对18苏宁01等7只债券进行购回,资金总额为10亿元。也就是说苏宁易购将重砸30亿元自有资金进行债券购回。

这30亿元都是苏宁易购的自有资金,并非像其他上市公司一样,拆东墙补西墙那般以债换债。

现金回购则突出充分保障债权人的合法权益,债券购回方式为现金购回,购回的公司债券将依法予以及时注销。

对于苏宁易购真金白银的投入,市场还是比较买账的。自11月13日第一次公告回购以来,公司多只债券已经连续上涨。

二次公告继续回购消息,更是将这波涨势推向高潮。继11月24日“18苏宁07”高涨逾6%、“18苏宁05”高涨5%、“18苏宁01”涨逾4%之后,11月25日开盘,被回购的债券继续保持上涨态势。

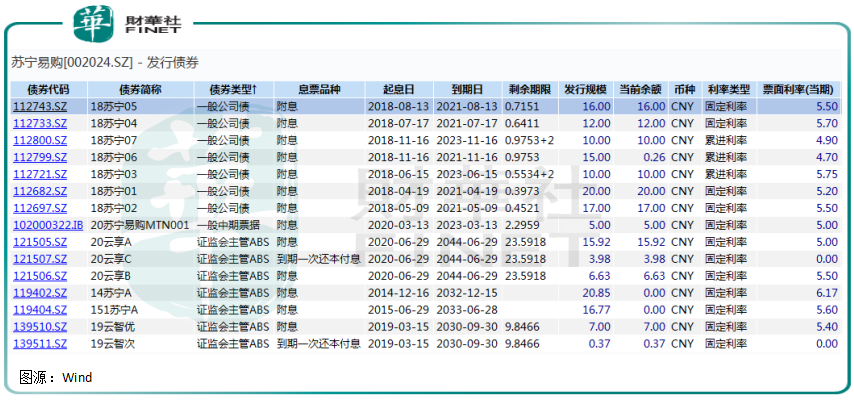

根据Wind数据显示,截至2020年11月25日,苏宁易购尚存未到期债券15只,其中公司拟回购的7只债券均为一般公司债券,且除了“18苏宁03”和“18苏宁07”以外,均为到2021年到期。

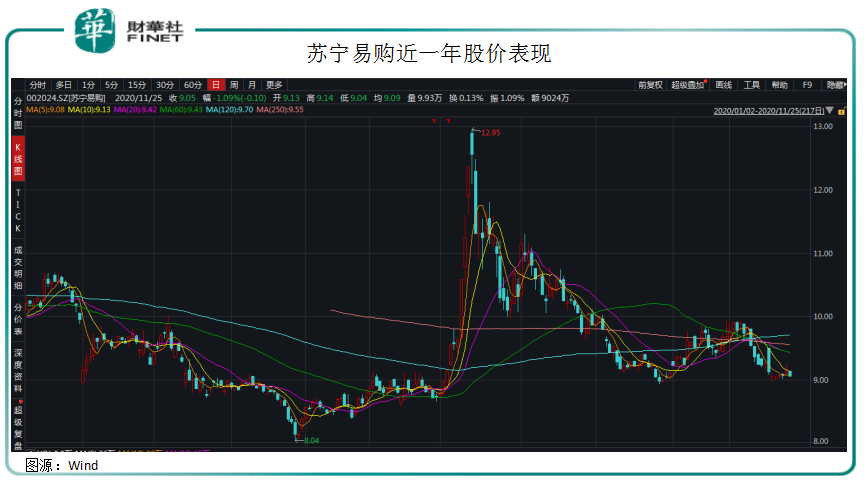

受债券市场利好消息,苏宁易购一年来按兵不动的股价也开始出现上涨迹象。但仅仅在24日当天出现一丝火花,就偃旗息鼓了。

在股市大涨的2020年,苏宁易购的股票却走出一副背离大市的路线,在今年7月股价冲高至12.95元,之后一泻千里,年初迄今股价下跌了9.80%。

放开股价暂且不说,苏宁易购的这波债券回购操作,不啻于给冰冻的债券市场添了把柴火,在获得市场口碑之余,也顺便秀了把自己的“肌肉”线条。

苏宁易购第一波回购的节点正好在债券市场的冰冻期。

11月初,信用风险蔓延。

两家3A评级国企华晨汽车、永城煤电猝不及防发生债券违约,紫光集团也出现未能到期偿付13亿元的私募债。

如果说华晨汽车的违约还是有预兆的,那么10月还发行10亿元短期融券的永城煤电违约就大大出乎人的意料。

这些“国”字头大而不倒的企业违约,对债券市场信心打击较大,一时间,信用债市场风声鹤唳。情绪甚至蔓延至权益市场,出现股债双跌局面,和立冬之后的北方一样寒冷。

个别国企债务违约究竟只是开了个头,还是个别现象暂不可知,市场无法预估潜在违约规模,不知投资者感到寒意,银行也有压力。

其实今年由于疫情影响,政策给予了一个相对宽松的市场环境。

今年以来,广义货币供应量M2和社会融资规模增速明显高于去年,截至9月末,广义货币(M2)余额216.41万亿元,同比增长10.9%,增速分别比上月末和上年同期高0.5个和2.5 个百分点;社会融资规模存量为280.07万亿元,同比增长13.5%。其中,企业债券余额为27.39万亿元,同比增长20.6%;

今年以来整体企业融资状况受宽松信用影响出现好转,另外由于疫情黑天鹅,各方面也有自行交涉撤销回售、贷款展期等方式缓解企业集中兑付压力。

但还是有企业次第倒在在违约路上。据Wind数据显示,截至11月25日,今年以来有120只债券违约,规模高达1369.56亿元。

从发行人来看,中央、地方国企以及公众企业有83只债券违约,占比庞大。北大方正、海航均赫然在列,只是不如华晨重组来得这么轰轰烈烈。

随着疫情后经济步入正轨,10月社融和M2同比增速均有放缓态势,高层也适时释放收紧货币信号,未来如果企业基本面不好,只是仗着国资背景来提高信用评级,可能要面临更加窘迫的日子。

按照市场传统理解,国企信用应该有政府背书才对,而债市发生的这一幕幕已经完全不合乎清理。似乎自从马云事件以来,市场监管逻辑都发生了变化。

高层的态度这一次很强硬。11月21日,金融委召开第四十三次会议,要秉持“零容忍”态度,严厉处罚各种“逃废债”行为,维护市场公平和秩序。

会议指出,近期违约个案有所增加,是周期性、体制性、行为性因素叠加结果。要按照市场化、法制化、国际化原则,处理好促发展与防风险关系,推动债券市场健康发展。

政策的强硬态度或源于对国资改革的促进和警醒。今年以来国企改革被高层屡次点名,除了以往混改,国企与国企之间的改革也成为资源整合、促进效率,挖掘新动能的举措。

在一些列“暴雷”之后,市场只会更健康、良性有序发展。

中信期货也持有相同观点。其在研报中指出,近期出现债务违约的国企均是负债率高达 80%左右的企业,这类企业是少数,不具有普遍性。当前我国国企负债率为64.5%,显著低于违约企业。

正是在债市纷纷扰扰之中,苏宁易购开始回购债券的30亿元大操作。这无疑让华晨、永煤集团等兄弟企业眼红,却又无可奈何的事情。不啻于在别人“伤口”上撒了把盐。

话说苏宁易购前有在疫情期间给全员加薪,后有“扶不起”的股价,为何还能斥巨资回购债券,是公司实力所致?

据证券时报报道,11月20日,苏宁易购已经着手为员工开启年度第二次涨薪,此次平均涨幅31%,个人最高涨幅150%,个人月薪增长额最高16000元。

从中基层年轻员工,到部门负责人等核心骨干,均安排薪酬提升。同时,还明确了年终奖的发放要求,“所有年终奖将在春节前完成分配”。

管理层靠加薪在经营层面卖力吆喝,但资本市场依然无动于衷。苏宁易购股价今年以来不仅没有涨,还跌了10%。

这无疑源于资本市场对公司今年受疫情影响的不看好,自2020年以来,苏宁易购业绩难言乐观。

Wind数据显示,今年前三季度,公司营收约1808.62亿元,同比减少10.02%;扣非后归母净利润亏损10.09亿元,同比增加75%。此前公司扣费净利润已经连续6年为负。

也就说苏宁易购靠着15.56亿元非经常损益,勉强支撑起前三季度归母净利润5.47亿元,没有出现亏损。但这个数字还是比同期下滑了95.40%。

好在公司三季末现金余额还有136.27亿元,但这个数字与近四个年底三季末比为历史最低值。

这百亿货币资金远不能覆盖公司短期借款。根据苏宁易购三季报,截至9月30日,公司一年内到期的借款高达280.97亿元。

为应对疫情冲击下的市场弱势,保证充足流动性和资金储备,苏宁易购短期借款同比飙升48.23%。

在从传统家电零售巨头向电商转型方面,苏宁易购始终走不出京东等强大对手的阴影,尽管今年三季度,公司线上销售规模占比已经达到69%,但要真正在电商界找到合适自己的站位,苏宁易购还有很多仗要打。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)