近期教育部进一步确立了民办学校(包括民办高校和民办K12学校)运营的合法性和合理性,缓释了港股高教、k12教育板块的过度担忧。

在政策利好信号刺激之时,港股民办教育股中有多家企业发布了截至2020年8月31日止年度业绩。整体来看,港股民办教育股年度业绩表现可圈可点,处于刚需赛道的教育领域景气度依然持续,基本面向好。

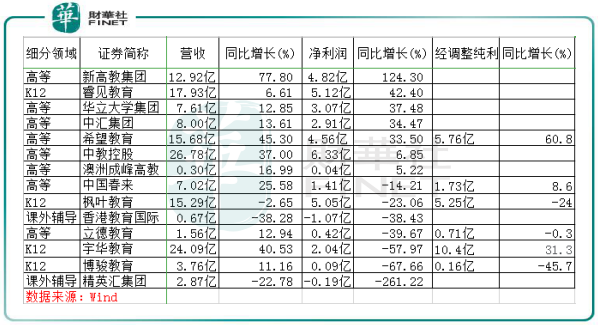

上图所示,在已发布财年报的8间高等教育企业中,有6间取得正增长,而取得负增长的中国春来(01969-HK)经调整纯利同比增长率为8.6%。从经调整后的净利润看,高等教育企业除了立德教育(01449-HK)外,其余高等教育企业业绩均取得正增长。

K12教育领域业绩表现则分化较大,其中宇华教育(06169-HK)经调整纯利同比增长率为31.3%;睿见教育(06068-HK)净利润有42.4%的高增长。枫叶教育(01317-HK)及博骏教育(01758-HK)净利润有较大幅度下滑。

目前我国的民办教育渗透率在逐步提升,政策、资本、经济和技术多个因素在推动行业发展,这个宏观因素也让民办教育上市企业实现了快速扩张,行业发展确定性较强。尤其是在高教及K12领域,在扩张和发展中所受到的政策阻力较小,中长期投资价值佳。

相较于K12,2020财年高等教育企业的业绩表现更为强劲。从宏观层面看,当前我国民办高教的渗透率约为20%,未来渗透率继续提升是必然的,留给民办高教成长的空间较大。

伴随着财富增长导致对高等教育和学历的需求增加,在快速增长的高等教育需求与相对有限的公办高等教育资源之间的差距下,民办高教的发展势头迅猛,所以我们看到为何如此多实力较强的高教集团为何如此热衷对外并购。

政策推动是高等教育快速扩张的一大动力。改革开放以来,我国社会对人才的需求剧增,因此政府对高等教育的改革从未间断。改革的一个重点就是扩招,扩招必定会带来生源的多样化,十分有利于民办高教企业扩充学生体量。

在2019年的政府工作报告中,提出高职扩招100万人,而当年专科实际扩招为114.78万人,扩招成效显著,远超出100万的目标,足以证明高等教育的市场需求之大。今年,政府还提出今明两年高职扩招200万人。在这种政策红利下,民办高教企业得益于其自身规模带效益的模式,在扩招中积极争取学额,成为百万扩招的受益者。而相对于公办高校,民办高校通过学费获取收入,对地方财政的依赖极小,加之现金流充裕的优势积极展开并购和自建的双轮驱动方式进行扩张。

根据Wind及教育部数据,预计2010年-2020年民办高校在校生由477万人增至611万人,5%的复合年增长率远高于同期公办高校2.79%的复合年增长率;民办高校的市占率也由2010年的21%提升至25%。

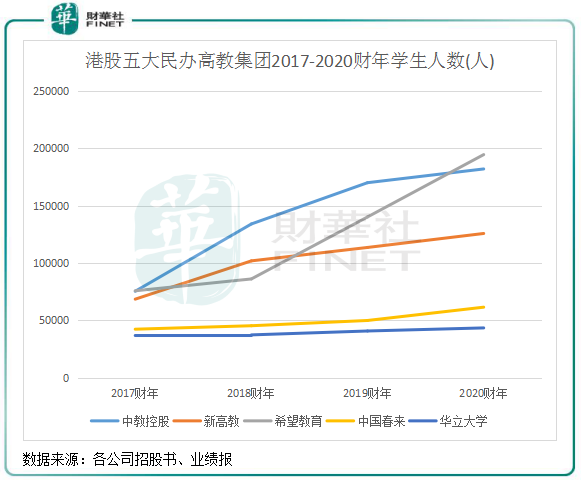

港股民办高教“三大巨头”中教控股(000839-HK)、希望教育(01765-HK)及新高教(02001-HK)过去几年来热衷于对外并购及自建校区,成功享受到了高职扩招政策的红利,在校生人数每年均有双位数增幅。其中希望教育在激进的外延式并购下,2020财年学生人数接近20万人,较2017财年翻近2倍,最新财报高增长的业绩也正是主要由于对外并购校网所驱动。

另一方面,高等教育的政策不确定性风险正逐步消除,也进一步打开了学费提价空间。所以,民办高教企业未来将继续享受扩招和学费提价的红利,“内生+并购+自建学校”将继续成为民办高教企业盈利增长的途径。

2020财年K12教育企业业绩分化较为明显,很大原因是该领域的企业并没有像高等教育领域一样热衷于对外扩张快速增厚业绩。

2018年以来由于存在政策对于外延整合的不确定性,不少民办k12教育企业对基础教育环节的收购没有高等教育领域激进,而是将重心放在校区扩建及自建方面。

以睿见教育为例,睿见教育的规模扩张更偏向于以其区位优势在大湾区内自建校网,并朝着高端路线提升盈利能力。去年9月,睿见教育有3所自建学校投入运营,3所自建学校明年开办,另外还有3所学校正计划筹建中。通过不断自建网校以及学费提价,睿见教育盈利增长可观,2020财年净利润增速达42.6%,招生人数7年时间里翻了超过2倍。

枫叶教育虽然财年内在中国境内新开设6所学校以及国外两所高端国际学校,但受到疫情影响较其他同行企业更大。年内公司招生乏力,幼儿园业务停滞、k12退学费、夏令营无法开展,因此业绩表现不如睿见教育等K12教育企业。2021财年由于国外的疫情,枫叶教育国内的相关服务业务和外国学校的运营将继续面临压力。若撇开疫情影响,枫叶教育的发展模式并没有睿见教育稳固。与睿见教育“质量优先”的方式相反,枫叶教育近年来举债大规模扩张背后是“规模优先,质量次之”,导致财年其校园利用率仅为63.9%,招生承压,内生增长较为缓慢。

另一方面,对比高等教育企业的全国布局策略,K12教育领域的企业更喜欢形成区域品牌力,在大本营区域内通过内生方式实现增长。例如,成实外教育(01565-HK)、天立教育(01773-HK)和博骏教育均是西南区的K12教育领域企业,具备了区域品牌力,因此对外标准化复制能力很强。

近年来,K12教育区域品牌力较强的企业均开始向全国二三线城市扩张。当前非一线城市公办K12教育投入不足,加之社会对学历重视度提升,未来非一线城市民办K12教育渗透率有很大提升空间,所以这些企业通过自建校区的方式探索异地二三线城市的发展机遇。扩张所带来的规模效应成效如何,需要看这家企业的品牌溢价能力以及教学质量。

从扩张的效果来看,宇华教育很有看点,异地扩张成效显著,除了新建的兰考校区外,今年收购了山东英才和湖南涉外学院少数股权,该两间学校均实现旧貌换新颜,其中期内湖南涉外经济学院本科学费和专科学费分别提升60%及45%,学生人数相较2017并购时提升35%至,实现净利润2.8亿元,相较2017年增加344%。

此外,部分K12教育企业将目标投向了发展前景不错的高等教育领域。包括宇华教育、睿见教育在内的企业已经涉足高等教育领域,宇华教育更是将高等教育作为未来发展的主要方向。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)