社区团购的赛道,迎来了又一位重量级选手——京东。

近日有媒体获悉,京东已开启对生鲜电商平台美菜网旗下子品牌美家买菜的收购(收购金额预测不超过2亿美元)。最新,美菜网已回应指“2亿美元收购”传言并不属实。

除了似是而非的收购传言外,京东自己也在不断整合集团内部的社区团购资源,包括合并其原有的社区团购业务友家铺子、蛐蛐购和京东区区购,成立京东大商超全渠道事业群下的社区团购业务部。同时,京东内部也在筹划“京东优选”的社区团购项目。

最新,京东旗下的京喜由原来零售集团下的事业部升级为惊喜事业部,且原京东零售集团大商超全渠道事业群旗下的新通路事业部、社区团购业务部、1号店业务及原京东商城市场部全部整合到新的京喜事业群。

在11月30日的集团高管会上,近期低调良久的京东董事局主席刘强东表示将亲自带队,打好京东团购业务。

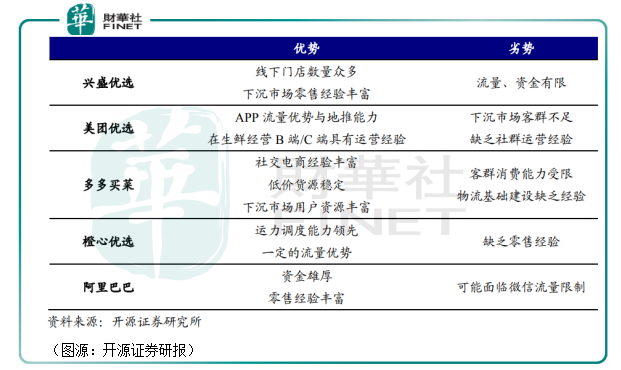

此前,社区团购的赛道除了原有的玩家代表兴盛优选(腾讯投资)外,美团(美团优选)、拼多多(多多买菜)、滴滴(橙心优选)、阿里巴巴(盒马优选、投资十荟团)也早已入局。加上刘强东带队的新玩家京东优选,现在六大互联网巨头集结完毕的社区团购已成了“诸神的黄昏”,就准备打个天昏地暗。

这场面,应该很多年没有见过了。巧的是,这场社区团购大战的两个参赛者滴滴和美团正是之前两轮补贴大战的胜出方。

京东这次收购的美家买菜,并非无名之辈。

美家买菜背后的美菜网成立于2014年,是一家B2B的生鲜供应企业,主营食材配送业务。在生鲜2B市场,美菜网是其中的独家兽。2B业务成熟之后,公司自然想到进军C端市场。2018年6月,公司上线社区拼团项目美家优享,正式进军2C领域。

彼时,社区团购才刚刚兴起。美家优享是当时行业最早的几个平台之一。美家优享收购了华北当地的下型社区团购平台,从十几个城市开始发家,经过裂变,三个月后DAU数据即位居行业领先水平,并获得融资。

2019年4月13日,美家买菜商城在美家优享小程序开业,购买方式由拼团改成预售,并采用前置仓模式。同年5月20日,美家优享改名为美家买菜,兼具社区拼团和买菜属性。

回顾社区团购行业发展史,该行业兴起于2016年,2018年资本入局迎来高速发展期,2019年由于供应链及客流下滑原因,大批企业遭遇破产及被兼并。行业玩家松鼠拼拼濒临倒闭, 十荟团合并你我您,呆萝卜宣布资金断裂。全年行业只要8家公司宣布获得融资,总金额仅19亿元。

大浪淘沙,美家买菜经历去年行业出清之后,已算得上是行业的头部玩家。

据美家买菜CEO近日透露,目前平台已覆盖约31个省市2000多万用户,去年总流水约20亿元。根据阿拉丁小程序指数今年6月榜显示,社区团购赛道排名前五的平台分别是兴盛优选、十荟团、美家买菜、食享会、同程生活。美家买菜排第三。

前两者现在已分别有腾讯和阿里投资,京东会拣中排名第三的美家买菜,也是意料之中。

今年开始,受疫情影响,社区团购需求爆发,原来一直猥琐发育的社交团购赛道终获得所有互联网巨头关注。随着不差钱的巨头入局,行业原有玩家被“降维打击”——最直接的手段莫过于高薪挖角。据媒体披露,美菜网今年约有40%仓配人员和60%的品控员工被橙心优选等平台挖走,部分选择离职。

下半年受新玩家冲击,美家买菜关停了在广州、长沙等多个城市的业务。美菜网CEO去年年底曾披露公司处于亏损状态,但现金流状况良好,预计今年年底会实现盈利,明年会实现规模化盈利。

但从美菜网近期不断停运地方市场业务来看,其今年盈利的大计,恐怕是难以实现。在深谙补贴抢占市场的滴滴等互联网巨头疯狂挤压之下,嘴上已澄清不会“2亿美元出售”美家买菜的美菜网未来很难保证不会因为资金压力选择售出资产变现。

而对于京东而言,若完成对美家买菜的收购,它就可以“抄捷径”获得平台原有的用户等资源,配合即将推出的自建社区团购平台京东优选,在激战正酣的社区团购市场站稳脚跟。

美家买菜就是京东在社区团购赛道实现追车的一条捷径。

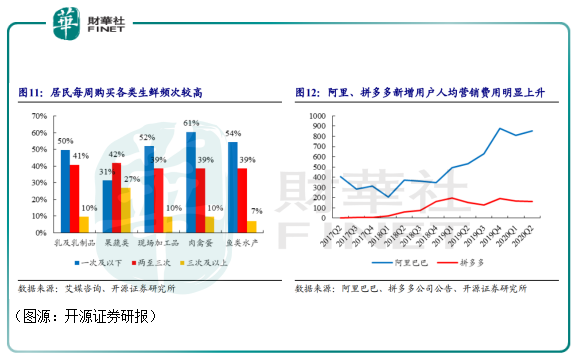

过去,生鲜产品消费因为对运送时效(生鲜度)的要求极高,其线上渗透率一直不高。直至2018年,生鲜品类线上渗透率仅有5%。在网上购物大行其道的近几年,这简直不可思议。

然而,随着互联网平台线上流量增长放缓(单位获客成本持续上升),生鲜品类的刚需、高频属性让其成为了平台获取新流量的重要途径。

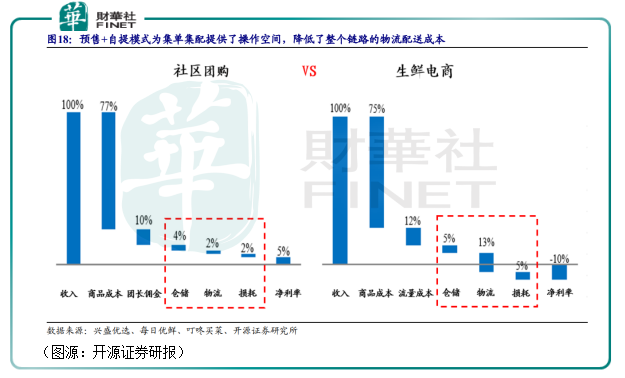

在社区团购大行其道之前,生鲜电商解决生鲜品类时效痛点的方法就是将仓库前置(即“前置仓模式”),以前置仓为圆心,提供3公里范围内的1小时到家运送服务。这种模式下的前置仓可以是仓库,也可以是线下的商超(代表玩家有叮咚买菜等)。

相比于传统的中心大仓模式,前置仓模式的缺点也非常明显,就是订单难集中,配送成本会较高。为保持在城市内1小时直达,生鲜电商需要在社区附近租用大量的前置仓,额外配备专门的配送团队。这部分成本转嫁到生鲜产品上,其最终价格就很难进一步下探。

因此,前置仓模式的新鲜电商目前仍主要分布在消费能力较强、生活节奏较快的一二线城市。而且因为前置仓产生较高的仓储物流成本支出及补贴等因素,生鲜电商的盈利状况并不理想。

据中国电子商务研究中心统计数据显示,生鲜电商4000多家入局者中,只有4%能维持盈亏平衡,88%录得亏损,还有7%是巨额亏损,最终实现盈利的只有1%。

这种经营模式并不适用于下沉市场,但下沉市场才是线上平台待挖掘的流量精华所在。何以解忧,唯有社区团购。

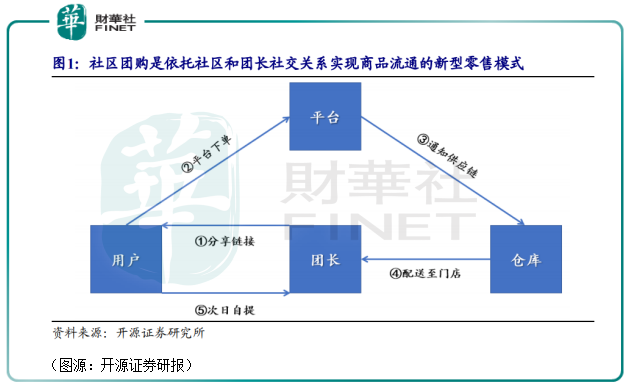

以社区团购模式经营的生鲜电商选购流程一般是团长在自建微信群内分享商品链接,群内用户在指定时间前通过微信小程序完成下单(一般deadline是晚上11点),并选择自提地点。平台收集好订单后,即在第二日调动供应链将生鲜产品由中心仓库发出至自提点(一般为团长所在门店),用户再自行提货。

这种社区团购的生鲜电商在时效性上自然是不及前置仓模式,甚至不如自己下楼到菜市场买方便。但社区团购相比前置仓模式的生鲜电商节省了大部分履约成本(社区团购没有前置仓,而且采取自提模式,没有相关仓储物流履约费用),降低了生鲜库存损耗(通过预售方式实现以销定采)。同时,社区团购相比传统菜市场又省去了很多重的经销环节。

因此,社区团购最大的优势就是产品价格便宜。有得必有失,社区团购虽然价格便宜,但配送自然也是牺牲了一定时效性。然而,对于低线城市消费者而言,他们平时闲暇时间比较多,对产品价格却比较敏感,这种模式就很符合他们的消费习惯。

根据新经销统计数据,社区团购的团长有70%分布在三四线城市。因为价低属性,社区团购成为了收割低线市场线下流量的一大利器。也因此,从今年开始(疫情促使更多潜在用户使用社区团购),社区团购就成了互联网巨头必争的一块肥肉。

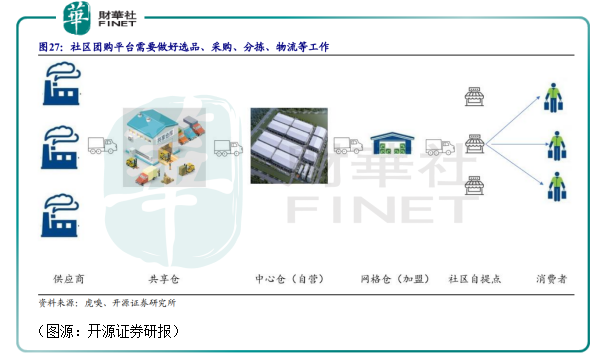

虽然社区团购经营模式不如前置仓般“重”,但由于其运送的是生鲜品类,在仓储物流上对冷链要求仍较高,因此对比其他标品管理,资金投入及管理的复杂程度也较高。

一套完整的供应链流程是,社区团购平台自建中心仓及多个共享仓,平台供应商会在中心仓附近租用共享仓,给中心仓供货。收到统一订单后,中心仓按照用户所在区域将产品分拣至城市中不同的网格仓。网格仓一般采取加盟制,负责完成至各个门店的最终分拣打包及配送,其产生的履约费用由平台承担。

对于社区团购平台而言,因为履约费用较前置仓模式低,所以其盈利更容易。目前行业正处于拉拢流量的阶段,行业玩家短期目标是导入流量,做大客单量以实现规模效应从而更多让利消费者实现正反馈。长期而言,生鲜品类追求多快好省的消费属性决定了玩家供应链建设会是其后期脱颖而出的关键。

目前,六大互联网巨头均已入局,谁能笑到最后呢?

ATJ+PMD,个个都是不缺钱的主儿。但面对社区团购这种诞生不久的业态,每个人却都不熟悉,没有太长的从业经历。

横向对比,刘强东亲自出山带队的京东优选(名字还未正式官宣,但估计也八九不离十了)面对众多强手,有什么优劣势呢?

如在整个电商大行业一样,京东在社区团购的赛道上最大的优势自然还是它完备的仓储物流体系。但如上文所言,生鲜品类的管理有别于其他标品,具体到仓内分拣等流程上,两者更是截然不同。京东物流上有领先,但同样要大投入重塑生鲜供应链。另外,京东亦不擅长地推,因此才会有收购美家买菜的传闻传出。

相比起物流的优势,京东最大不利就在于它是以家电产品发家的,客单价一直比拼多多、淘宝高,因此平台用户也主要为消费力较高的客户。因此,在京东平台推京东优选多少会出现流量不匹配。

也正是因为如此,京东才会把社区团购纳入京喜下——两者同样都是主打下沉市场。

在这方面,拼多多完全就是一个相反版本的京东。它有丰富的下沉用户资源,甚至它本身就是靠卖农产品发家的,但是对于生鲜品类这种要求快的产品,它却没有物流基础建设经验。

美团的优选有流量优势,擅长地推(本质上生鲜品类更接近食品而不是电商标品,符合美团用户消费习惯),但是同样没有下沉市场的客群基础;跨界的滴滴(橙心优选)有运力调度优势,却是个零售小白。目前平台正在重复多年前用最多的补贴抢最大的市场亏最多的钱的策略,但被曝出出现多次团长收不到货的情况(即履约能力问题)。

阿里巴巴什么都好,唯一的不好是现在社区团购的交易基本都是通过微信小程序完成。已经通过入股兴盛优选进入赛道的小马哥说不留一手微信封杀的大招怕是没人信。

综上,六大互联网平台在社区团购互有优劣势。在初期要互抢流量的情况下,不难预测社区团购行业将会补贴满天飞。咱也不敢说结果谁会胜出,反正热闹都是这些不差钱的互联网平台的。

至于行业原有的玩家,大概率要不就像兴盛和十荟团一样被入股,要不就是像美家买菜被疯狂挤压,直至卖身或烈女式亡去。

风起于青萍之末,浪成于微澜之间。社区团购业态的大风大浪就要来了。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)