2020年12月14日,于上海和香港两地上市的洛阳钼业(03993-HK, 603993-CN)宣布,已从自由港(FCX-US)处间接取得钢果(金)Kisanfu铜钴矿的95%权益,代价为5.5亿美元(约合35.96亿元人民币),交易已于美国东部时间2020年12月11日完成交割。

这不由得让人回想起几年前洛阳钼业购入自有港集团下属刚果(金)Tenke铜钴矿的交易。

根据2016年的重大资产购买预案,洛阳钼业以26.5亿美元购入TFM,后者持有Tenke Fungurume矿区的56%权益。该矿区是全球范围储量最大、品位最高的铜、钴矿产之一。

连同这一交易的还有一份潜在交易的独家谈判权,包含两项潜在交易:

1)以1亿美元购买自由港集团在FMCHL所持有的全部权益。

FMCHL主要通过子公司FCO及相关销售子公司开展业务。FCO拥有位于芬兰、世界最大的钴精炼厂,这是一家特殊化学品生产商。FCO拥有广泛的产品类别,主要用于电池工业、粉末冶金、催化剂、陶瓷和化学物品等领域。Tenke铜钴矿生产的CHiP(氢氧化钴初级品)主要出售给FCO进行加工。

2)以0.5亿美元购买自由港集团在Kisanful、JEH及PSAMS的所有权益。

Kisanful矿区位于刚果(金),距离TFM工厂仅33公里。PSAMS则主要为TFM提供运输支持服务。

也就是说,洛阳钼业拥有从自由港集团手中购入世界最大钴精炼厂,以及Tenke铜钴矿附近一个铜钴矿Kisanful的独家优先权,且应在2016年9月30日之前达成确定性协议。但这两项潜在交易在当时似乎没有谈妥。几年之后,这项交易兑现了,只不过交易代价达到了5.5亿美元。

Kisanful铜钴矿位于Tenke铜钴矿西南33公里的大型铜钴矿床。交易完成后,洛阳钼业将持有该铜钴矿95%的权益,刚果(金)政府持有另外的5%权益。Kisanful铜钴矿已经获得了刚果(金)政府颁发的采矿证。

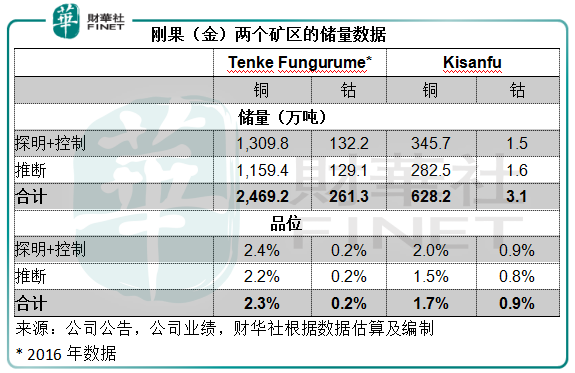

Kisanful铜钴矿资源量的估算结果为:总资源量约3.65亿吨矿石,铜的平均品位约1.72%,含铜金属628万吨;钴的平均品位约0.85%,含钴金属量约310万吨。

财华社整理了2016年Tenke铜钴矿交易的矿资源数据,对比下表可见,Kisanful钴平均品位要高于Tenke铜钴矿,而从储量上来看,可在原来Tenke Fungurume的基础上增加25%的铜和大约1%的钴。

洛阳钼业表示,Kisanfu铜钴矿的收购将进一步巩固其在电池金属和电动汽车领域的地位,而且能够与现有的刚果(金)业务形成协同效应。

这种说辞很官方,但其实内在深意很明确。

十几年前,洛阳钼业是一家负债累累的地方国有企业,亏损严重,濒临破产。在当地政府的主导和支持下,洛阳钼业引入于泳的鸿商集团为战略合作伙伴。经过2003年和2012年两次“混改”,洛阳钼业由国有独资转型为“政府引导、民营主导、股份制架构”的大型混合所有制跨国公司,鸿商集团成为控股股东。

在鸿商集团的推动下,洛阳钼业于2007年在港股市场上市,2012年在A股市场上市。2016年和2017年,鸿商集团主导了刚果(金)铜钴业务和巴西铌磷并购。2019年完成了收购瑞士基本金属和贵金属原料和金属贸易平台业务的交割。

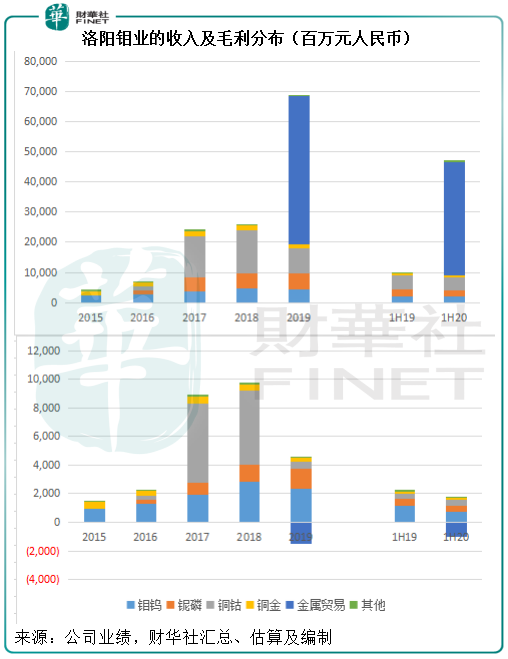

从下图可以看到,2016年收购Tenke铜钴矿的56%权益以及2017年增持至80%权益后,铜钴业务收入占比大幅提高。从毛利率来看,铜钴业务远低于钼钨业务和铌磷业务,但胜在量多,所以毛利占比也较高。

2020年上半年,钼钨业务毛利率为38.02%,铌磷业务毛利率为17%,铜金业务毛利率为19.75%,铜钴业务毛利率为10.12%。

值得注意的是,洛阳钼业于2018年收购了瑞士的金属贸易业务,贸易业务的特征就是量多利薄,依靠将量做上去才能通过降低单位固定成本来实现利润。2020年上半年,金属贸易业务收入为374.58亿元(单位人民币,下同),占了总收入的八成,但是却录得毛亏10.4亿元。

从下图可见,洛阳钼业的业务收入及毛利分布也跟随其收购的脚步,2016年收购铜钴业务后,该业务成为了洛阳钼业主要的收入及毛利来源。2019年完成收购金属贸易业务后,收入贡献大增,同时也蚕食了整体毛利水平。

最近全球电动车产业发展迅猛,特斯拉(TSLA-US)、蔚来(NIO-US)、小鹏汽车(XPEV-US)和理想汽车(LI-US)在美股市场获蜂拥的资本追捧。

钴在消费锂电池、动力锂电池的需求量占其总需求量的比例已超过40%。随着电动车市场的发展,钴在锂电池中的使用还将快速提升,锂需求亦然。此外,铜也是新基建、新经济、新能源汽车等产业的必需品。洛阳钼业对于刚果(金)矿区的收购正是建基于此。

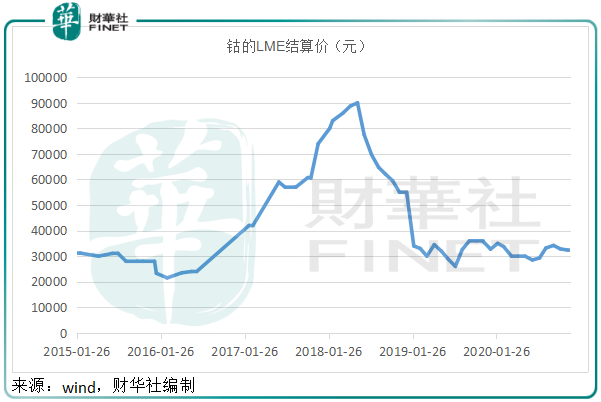

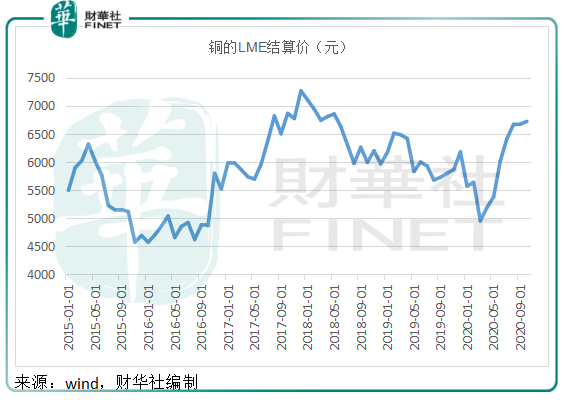

从以上两张图可见,2016年提出购买Tenke矿区时,钴和铜的LME结算价都处于阶段性低位。这次收购Kisanfu,未透露何时开始洽商估值,但是从价格图可以看到钴价已自2018年掀起电动车热潮的爆炒回落,自2019年上半年以来一直处于阶段低位。铜价在今年4月左右见底,与中国上半年疫情期间经济停滞有关,但是已从5月起显著反弹,并大幅跳升,这可能与中国经济复苏,但铜矿供应量不足有关。

未来随着疫苗的推出,全球经济有望强力复苏,铜和钴的需求或有望得到大幅提振,利于铜价和钴价,洛阳钼业的收购或可把握这一机会。

截至2020年9月30日,洛阳钼业持有货币资金209.75亿元,附息债务达到了467.29亿元,其中应在一年内支付的短期债务高达273.34亿元。2020年前三季,经营净现金流入为96.6亿元。再支付这笔交易(约合35.96亿元人民币)的话,其财务状况有点紧张。不过,最近国家放宽银行贷款和资本限制,或可为其流动性提供支持。

但是值得注意的是,海外收购的经营风险不低,尤其在疫情期间,所在国家的政局不稳、经济开发和支持设施不足,都可能令项目的风险升高。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)