誰能說恒安、維達、申洲不是價值成長投資的典範!但近些年其複合收益水平大幅下降卻是事實。

作為全球最大的運動鞋製造商裕元集團,早於1992年在港上市,主要業務為鞋履製造及零售,主要生產nike、adidas 等品牌運動鞋,營收雖然一直在不斷突破前高,但歸母淨利潤卻在2010年開始進入了3-5億美元的平台期,一直未能向上突破,但是向下似乎變得更加容易。

對於這些企業而言,其當然具備足夠的競爭實力,然而其勢力似乎已經觸達了一條邊界,這條邊界劃定了企業的市值頂峰,頂峰的突破需要轉向,找到一條新的切入點並開疆拓土,但以史觀之,轉型是條極為艱難的路途,勝利者寡、失敗者眾。

但是為什麽投資者願意選擇這些龐然大物?一個合理的猜測是穩定。往正面論是穩健進取,往負面論是臃腫保守,兩面或許都是事實,對於投資者而言,需要思考的問題是天平開始往哪里傾斜?

需要知道,穩定與高收益無法併存,魚與熊掌只能取其一,企業亦如是。

透過以上視角,觀察(中山)華利實業的投資價值。

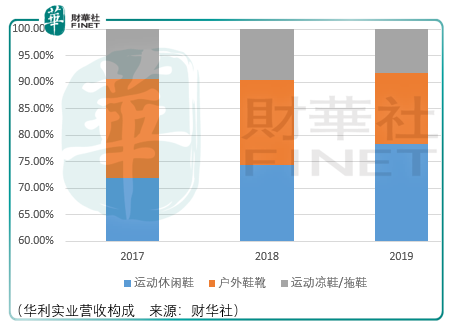

華利實業是一家運動鞋鞋履開發設計、生產銷售企業,主要為nike、converse、vans、puma、ugg、columbia、under armour、hoka one one等全球知名運動品牌提供開發設計與製造服務,主要產品包括運動休閑鞋、戶外靴鞋、運動涼鞋/拖鞋等。

不要小看這樣的企業,同樣以製造運動鞋為主、以nike為主要客戶的豐泰自2009年以來其股價漲幅近有20倍,而同期nike的漲幅僅為14倍左右,因此從歷史的角度,應當正視這類企業所構築的護城河。

華利實業接單的流程如下:

1.客戶提供產品設計圖紙或產品需求,向華利股份提出開發設計需求

2.華利股份安排開發設計業務中心根據客戶的需求進行樣品開發

3.華利股份經與客戶多次討論後開發出新產品樣品,客戶對樣品確認定型

4.客戶向華利股份指定的貿易子公司下達訂單

5.華利股份在接到訂單後,生成 BOM 單及生產指令,貿易子公司根據bom單向供應商採購生產所需的原材料

6.開發設計業務中心向負責生產的子公司提供生產工藝與樣品,貿易子公司以來料加工方式委託越南等地的生產子公司進行生產製造

7.生產子公司進行生產製造

8.待產成品生產完畢後交付給貿易子公司,生產子公司根據貿易子公司的委託將產成品發往客戶

9.貿易子公司完成公司内外部的款項結算

品牌方既然要採用貼牌的方式將製造交予華利實業這樣的供應商,核心目的就是降低成本,那麽華利實業的護城河也在於成本降低的程度。

當然,成本降低是訴求結果,其前提是供應商的設計實力、快速響應能力、批量生產能力、產品質量性能及準時交付能力能夠符合品牌方的要求。

具體而言,由於運動鞋履產品有很強的時效性,若產品開發設計或量產環節出現延誤,將嚴重影響新品上市時間,給客戶造成重大損失。世界知名品牌在選擇產品製造商時,要求製造商具有相應的開發設計能力和量產供貨能力,能夠利用其自身積累的專業經驗和技術優勢,配合客戶快速、高效完成產品開發設計過程,並實現產品量產上市。

根據圖紙到呈現樣品的過程,運動鞋履製造商需要充分考慮品牌運營商對產品的定位和品牌内涵,與品牌運營商多次反复討論款式設計、材料選擇、成本控製、模具的設計、生產工藝及量產實現性等,一款新鞋從初始設計到上市週期一般為12-18個月左右,需鞋履製造企業深度參與完成產品上市。

運動鞋履強調功能性,各品牌、各產品系列的功能特點有所側重且性能指標不斷提升,要求材料供應商、運動鞋履製造商不斷研發、開發新材料、新工藝和新技術,以適應品牌企業對產品功能的需求。積累了大量的核心技術和行業經驗的運動鞋履製造企業,在新材料的運用和新工藝、新技術的開發上有較強的優勢,因此能夠滿足品牌企業的需求。

設計、效率、質量、規模、研發、成本共同鑄造了鞋履代工企業的護城河,而從實際的發展來看,沒有哪家企業一開始就具備了全方位的優勢條件,品牌方的初始選擇尤為關鍵。

從結果看,全球主要運動品牌運營企業為nike、adidas、vf、under armour、skechers等,行業的集中度較高且在不斷提高,上述企業市場份額合計由 2013 年度的 30.4%提升到 2018 年度的 35.6%。

因此,華利實業能夠在隨後不斷穩固自身的護城河,能夠與nike開展業務要歸首功。

隨後邏輯的展開便較為順暢了。

製鞋業作為勞動力密集型產業,華利實業自2005年開始在境外佈局,並將主要的生產工廠設在越南北部。;由於佈局較早,土地及廠房建造成本較低,綜合成本得以控制;另一方面,在運動鞋履製造過程中,對於一些使用勞動力較多的工序,自動化設備的投入進一步降低了華利實業的綜合成本。

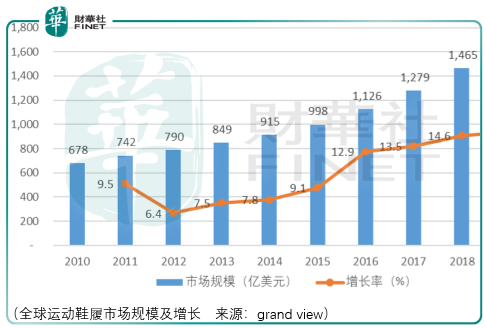

那麽對於華利實業而言,唯一需要考慮的只有行業景氣度能夠持續多久?

2017-2019年間,華利實業營收自100.09億元增至151.65億元、歸母淨利潤自11.06億元增至18.21億元,超出行業增長水平的增長率已經證明了自身的競爭實力,倘若未來運動鞋履市場仍能保持在10%以上的增長水平,華利實業便具備較大的投資機會。

然而需要注意的風險是,nike的估值已遠超歷史高位,價值回歸會在何時發生呢?

總體而言,倘若估價合理,華利實業便還有較大的投資機會,但現實往往不能遂人願,且看市場如何演繹。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)