截至2021年1月18日,a股共有6家人用疫苗企业上市,另外还有1家人用疫苗企业准备登陆科创板。

康华生物市值为294.49亿元,2019年营收为5.55亿元、2020年三季度营收为8.25亿元;

康泰生物市值为1003.97亿元,2019年营收为19.43亿元、2020年三季度营收为14.2亿元;

康希诺市值为913.59亿元,2019年营收为0.0228亿元、2020年三季度营收为0.0567亿元;

万泰生物市值为1173.49亿元,2019年营收为11.84亿元、2020年三季度营收为15.99亿元;

沃森生物市值为545.3亿元,2019年营收为11.21亿元、2020年三季度营收为15.67亿元;

智飞生物市值为2260亿元,2019年营收为105.87亿元、2020年三季度营收为110.5亿元;

截至同日,这6家人用疫苗企业的总市值为6190.84亿元。由于万泰生物目前的核心收入为体外诊断产品,其划入人用疫苗企业之中是因为其重组戊型肝炎疫苗已获批上市、二价宫颈癌疫苗正在进行生产销售,若剔除万泰生物,5家企业合计市值达5017.35亿元。

按平均计,a股上市的人用疫苗企业平均市值达到了千亿级别。因此,即便是基本面再不济的企业,在如此体量的市场与有限竞争之中,也应得到投资者的重点关注。以上,便是准备在科创板上市的欧林生物的投资背景。

欧林生物

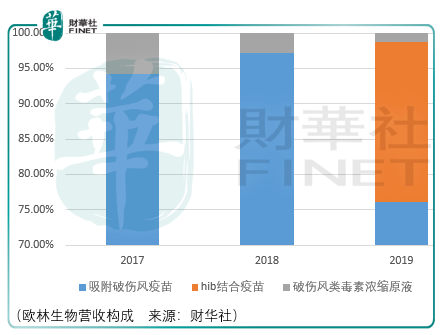

欧林生物的增长引擎不在于吸附破伤风疫苗和hib结合疫苗,而在于其在研的5款1类创新疫苗和5款多联多价疫苗。

1类创新疫苗分别是重组金黄色葡萄球菌疫苗(大肠杆菌)、a群链球菌疫苗、新型冠状病毒多肽疫苗、新型冠状病毒重组蛋白疫苗、新型冠状病毒mrna疫苗;

多联多价疫苗分别是a群c群脑膜炎球菌-b型流感嗜血杆菌(结合)联合疫苗、23价肺炎多糖疫苗、13价肺炎结合疫苗、吸附无细胞百(三组分)白破联合疫苗、吸附无细胞百(三组分)白破和ac-hib联合疫苗(六联秒);

上述布局构成了欧林生物的投资优势,但同时也构成了欧林生物的长期竞争劣势,因为罗益、康泰、沃森、智飞都是欧林某一(在研)产品的竞争对手。一优一劣共同构成了欧林生物的投资基础,因此这需要投资者匹配市场的风险偏好,用赔率对欧林的投资时机进行思考,如此才能生成符合欧林生物的投资策略。

进一步观察欧林生物的基本情况。

吸附破伤风疫苗旨在预防破伤风梭状芽孢杆菌通过皮肤或黏膜破口侵入人体,产生毒素后引起的全身骨骼肌持续强直性收缩和阵发性痉挛为特征的急性、中毒性疾病。重症患者可发生喉痉挛、窒息、肺部感染和器官功能衰竭,在无医疗干预的情况下,重症患者病死率接近 100%,即使经过积极的综合治疗,全球范围病死率仍为30%~50%。

破伤风疫苗按应用对象年龄可划分为吸附破伤风疫苗及成人白破,和成人白破、白破、百白破、四联苗、五联苗。前者针对的是12岁以上的人群,后者针对的是12岁以下的儿童。

具体来说,吸附破伤风疫苗(欧林产品)用于发生创伤机会较多的人群,其接种人群主要为青少年及成年人(妊娠期的妇女);成人白破全称为吸附白喉破伤风联合疫苗,针对的是12岁以上的人群;白破(吸附白喉破伤风联合疫苗)针对的是12岁以下的儿童;百白破(吸附无细胞百白破联合疫苗)针对的是3月-6周岁的儿童;四联苗(无细胞百白破b型流感嗜血杆菌联合疫苗)针对是3月龄以上的婴幼儿;五联苗(吸附无细胞百白破脊髓灰质炎和b型流感嗜血杆菌(结合)联合疫苗)针对的是2月龄以上的婴幼儿。

12岁以上群体所用的破伤风疫苗和四联苗、五联苗均为非国家免疫规划疫苗,因此欧林该款产品的批签发量要远低于同期同行用于12岁以下群体的产品。但由于该款产品的销售价格要远高于同行用于12岁以下群体的产品,因此在营收规模上相差不大。

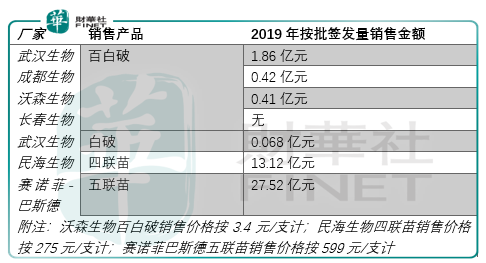

以武汉生物为例,其2019年针对12岁以下目标群体的百白破产品批签发量为5482.66万支,销售价格为3.4元,按批签发量销售金额为1.86亿元,而同期欧林吸附破伤风疫苗的销售金额为1.36亿元。

根据灼识报告,我国吸附破伤风疫苗市场规模于2019年仅为1.67亿元,结合上图便可以理解为何欧林要研发吸附无细胞百(三组分)白破联合疫苗、吸附无细胞百(三组分)白破和 ac-hib联合疫苗(六联苗),目前这两款多联多价疫苗还处于临床前研究阶段,因此在短中期内,欧林这块业务的想象空间不大。

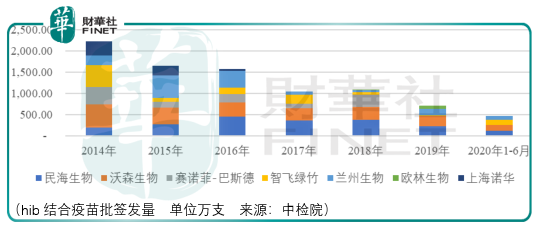

Hib结合疫苗旨在预防流感嗜血杆菌(hi)通过唾液飞沫传染引起的婴幼儿肺炎、脑膜炎、败血症等多种严重疾病。该病菌的易感人群为 5 岁以下儿童,尤其是 2 月龄至 2岁的婴幼儿,在该病菌造成的严重疾病中95%是由b型流感嗜血杆菌引起的。

由于hib结合疫苗和联合疫苗(ac-hib联合疫苗、无细胞百白破-b 型流感嗜血杆菌联合疫苗(四联苗)和吸附无细胞百白破-灭活脊髓灰质炎和 b 型流感嗜血杆菌(结合)联合疫苗(五联苗))存在一定的替代性,因此hib结合疫苗的市场规模在不断地萎缩,从2014年的23.7亿元下降至2019年的7.7亿元,后续即便纳入国家免疫疫苗后可带动市场规模上涨,但考虑到单价的下降,这样的增长是不可持续的。

结合目前市场的竞争状况,沃森、北京民海、兰州生物分别于2019年占据着42.42%、26.32%、19.7%的份额,这对于2019年才正式进入该市场的欧林而言是没有竞争前景的。

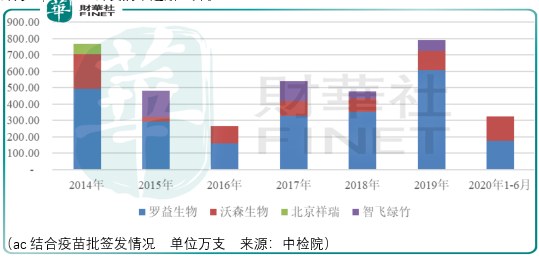

Ac结合疫苗旨在预防脑膜炎奈瑟氏菌由鼻咽部侵入血循环,形成败血症,最后局限于脑膜及脊髓膜,形成化脓性脑脊髓膜病变。

脑膜炎奈瑟菌按其表面特异性多糖抗原的不同可分为 a、b、c、h、i、k、l、w135、x、y 等血清群,其中,a、b、c、w135、y 群是目前全球主要流行的致病菌群,而中国以a、b、c 群为主,w135 群发病率逐渐上升。

已上市的流行性脑脊髓膜炎疫苗主要分为多糖疫苗和多糖-蛋白结合疫苗两类,包含a群脑膜炎球菌多糖疫苗、a群c群脑膜炎球菌多糖疫苗、ac结合疫苗、ac-hib联合疫苗和 acyw135 群脑膜炎球菌多糖疫苗等多种品种。

其中,a群多糖疫苗和ac多糖疫苗为免疫规划疫苗,主要针对 2 岁以上的儿童,而ac 结合疫苗(欧林产品)主要针对 2 岁以下儿童,欧林生产ac结合疫苗预计于2021年上市销售。

Ac结合疫苗并不是个好市场,其规模仅从2014年的6,4亿元上涨至2019年的9.5亿元,并且罗益生物和沃森占据了主要的份额,这对于欧林而言并不乐观。

从中短期业绩增长来看,上述3种疫苗的前景都不乐观,唯一可以乐观期待的只有ac-hib联合疫苗。

一方面,ac-hib联合疫苗研发已处于iii临床。另一方面,作为国内ac-hib联合疫苗曾经的独家供应商智飞生物,由于产品创新不足的问题,2020年2月20日,监管层对智飞再注册申请作出不予再注册的审批意见。

因此,于2019年仍然高达8.99亿元的ac-hib市场对于欧林来说就是一个潜在的增长点,但需要考虑的是,欧林与智飞的ac-hib联合疫苗处于iii期临床,预计最快2023年上市,在此期间,由于原本的接种者已经逐渐接受接种其他具有相似替代作用的疫苗,尤其是脑膜炎球菌和hib相关新型疫苗市场的快速扩大,导致ac-hib联合疫苗市场规模难以恢复到原来的水平。

据此,对于欧林在ac-hib联合疫苗业务的增长期待需要打上折扣。

最终,真正能够左右欧林生物发展方向的只有重组金黄色葡萄球菌疫苗。该款疫苗由欧林与陆军军医大学共同研发,其旨在预防金黄色葡萄球菌引起的致化脓性关节炎、骨髓炎、脓毒血症、急性肺炎、心内膜炎等严重感染并发症,还可引起烫伤样皮肤综合征和中毒性休克综合征等全身致死性感染。

目前欧林的该款疫苗处于ii临床,其研发风险仍然不可小觑,毕竟在此之前已有3款产品研发失败,6款产品后续未见公开报道。按欧林预计,倘若研发顺利,该款疫苗有望于2025年上市,市场规模有望达到3.53亿元。

总结

尽管欧林的长期价值还未兑现,但考虑到国内从业的“玩家”有限,其或许能够获得高于市场平均水平的估价,而投资者应当利用市场的特点,在可能出现的悲观极端定价之下对其逆势押注,于赔率占优之上做一把价值投资。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)