最近券商都用“柳暗花明”或是“否极泰来”等词,来点评中国平安(02318-HK, 601318-CN),意指经历了2020年的跌宕之后,中国平安终能“平安大吉”。

这不,公布2020年业绩的第二天(2021年2月4日),平安的A股和H股均逆市大涨。其中A股涨4.02%,收报79.62元人民币;H股涨2.17%,收报91.75港元。相较而言,同日上证指数跌0.44%,收报3501.86点;恒生指数跌0.66%,收报29113.5点。

这似乎印证了券商们的看法。

平安是否真的平安无虞?我们就来拆解一下中国平安的2020年业绩以及可能面对的风险。

2020年整体业绩不算理想

按中国会计准则编制(下同)的2020年业绩显示,中国平安的全年收入同比增长4.2%,至1.22万亿元(单位人民币,下同);归母营运利润同比增长4.9%,至1394.7亿元;扣非归母净利润同比增长3.1%,至1435.4亿元。扣非基本每股收益同比增长3.6%,至8.12元。平安宣派股息每股2.2元,同比增长7.3%。

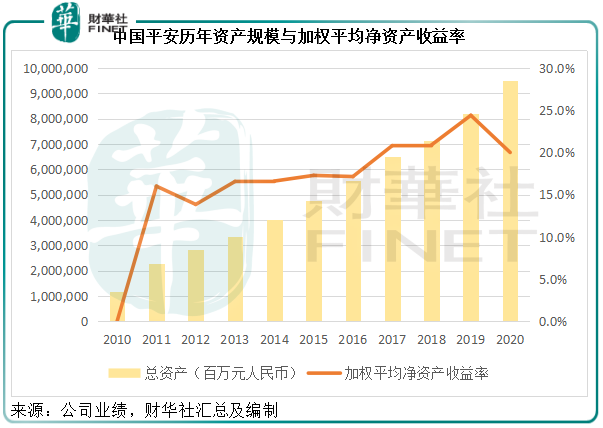

从下表可见,平安的总资产规模逐年扩大。截至2020年末,其资产规模达到了9.528万亿元,按年增长15.87%。但与此同时,股本回报率却按年下降了4.4个百分点,至20%,反映每一股本投入产生的收益有所下降。

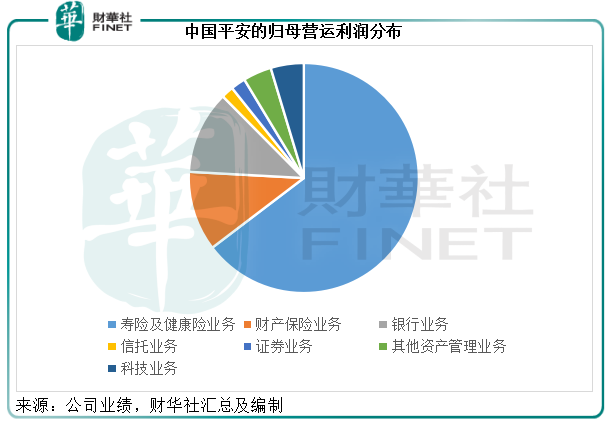

2020年,寿险及健康险业务贡献归母营运利润926.72亿元,同比增长5.24%,占总额的66.44%,是最主要的盈利来源。然而,从该分部的盈利表现来看,利润增长或主要得益于投资收益,抵消了寿险及健康险业务的下降。

期内,寿险及健康险分部的净投资收益同比增长13.99%,至1489.9亿元;而已赚保费却按年下降2.48%,至5043.26亿元。

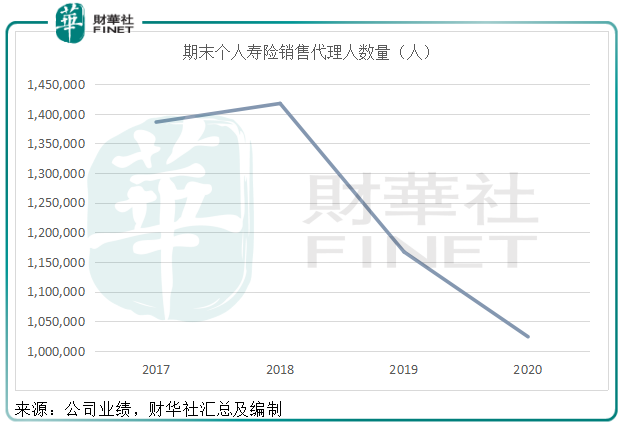

尤其值得注意的是代理人产能和新业务价值的收缩。2020年,代理人渠道新业务价值同比下滑37.1%,至429.13亿元,人均每年新业务价值同比下降28.4%,至40,688元。截至2020年12月31日,个人寿险销售代理人数量同比下降12.3%,至102.38万人。

平安解释,疫情冲击以及宏观和个人收入不确定性增加,令客户消费支出暂时放缓,是导致其新业务价值下降的主要原因。

财险方面,原保险保费收入同比增长5.5%,至2858.5亿元,但是赔付率上升了3.2个百分点,令综合成本率上升2.7个百分点,至99.1%,相较去年同期为96.4%,所以承保利润同比下滑75.1%,至20.9亿元。不过,总投资收益同比增长2.2%,至183.7亿元,在一定程度上抵消了承保利润下滑的负面影响,归母营运利润同比下降22.9%,至160.83亿元。

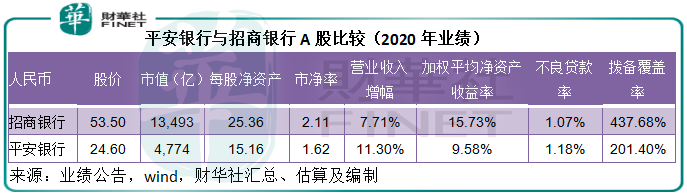

银行业务方面,平安银行(000001-CN)实现营业收入1535.42亿元,同比增长11.3%,主要受非利息收入同比增长12.28%带动,但是信用及其他资产减值损失增加18.3%,至704.18亿元,所以净利润仅按年增长2.6%,至289.28亿元。见下表平安银行与招商银行(03968-HK,600036-CN)的比较。

资产管理业务方面,得益于期内资本市场的优异表现,证券业务和其他资产管理业务强劲增长,抵消了信托业务净利润收缩4.6%的负面影响,整体净利润同比增长18%,至122.92亿元。

科技业务可以说是平安去年业绩力挽狂澜的重要因素。陆金所(LU-US)在去年下半年成功上市。到目前为止,四家金融和医疗科技上市公司的总市值已超过800亿美元。2020年,科技业务的营运利润同比增长76.38%,至82.21亿元。

总括而言,寿险和健康险业务的新业务价值下滑加上财险业务的赔付率上升,是拖累其整体业绩表现的主要原因,市场早已料到,因为这在其前三季业绩中已有反映,那么它的“花明”在哪?

“花明”?

对比中国平安的2020年前三季业绩和全年业绩,可以发现第四季业绩其实已显著改善,不过主要受到非银业务收入强劲增长以及投资收益大增1.27倍所带动,季度合计净利润同比增长1.02倍,至400.58亿元。

在全年业绩中,平安提到寿险改革的顶层设计已于2020年基本完成,且部分项目已落地、推广,2021年将持续深化改革。

寿险改革一直是大家所关注的重点,因为寿险是平安的主要收入和利润来源以及竞争优势所在,近年其代理人团队规模持续收缩已令人担忧。自2019年全年业绩发布之后,平安也多次提到这项改革,会从文化、模式、经营、产品、渠道五大方面全方面赋能升级业务队伍,但由于2020年遇到疫情,成效一直未见。

不过,近日银保监会发布了《保险公司偿付能力管理规定》,进一步细化和加强险企监管标准。监管趋严将令保险公司分化加剧,头部险企将得益于行业集中度的提高。平安的寿险改革或正逢其时,也许能巩固其龙头位置。若2021年寿险改革成效显现,那么将为平安带来正面的影响。

在投资方面,2020年平安的固收类资产占比有所提高,而股权型金融资产和现金的占比有所下降。平安在业绩发布会上表示将继续秉持稳健投资的理念,债券方面缩短久期,非标会保持在1000亿配置水平,而股票方面,则期待低估值高分红的股权资产稳步复苏带来收获。在权益投资方面,汇丰(00005-HK)若恢复派息,或可为其带来分红和股价利好支持,平安表示按正常情况下,汇丰可为其带来60亿分红,过去数年已累计取得133亿分红。这均有利于增厚投资回报。

这似乎都意味着平安正迎来“花明”。

是否会出现峰回路转?

从当前已有的信息来看,最大的不确定因素可能来自华夏幸福(600340-CN)。在业绩发布会上,管理层指出宏观调控趋紧、疫情和华夏幸福的过度扩张,是其陷入困境的三个主要原因。

不过政府正在积极地化解,华夏幸福当前已经成立了债委会,对于相关的债务由债委会商量展期或者采取其他一些措施。平安是债委会的联席主席,所以对债委会的任何工作进程、债务安排都清楚。

平安表示,华夏幸福是平安八万亿组合当中的一部分,股权投资180亿,表内的债信投资360亿,一共540亿,其将根据进程及时提取拨备,但是敞口是540亿不代表损失是540亿,平安一贯在组合管理风险偏好上财务稳健的态度,所以如果未来有相关情况,将及时通报。

也就是说,表内的风险敞口为540亿,最不济全部提取拨备的话理论上应不高于540亿,这相当于其2020年归母净利润1430.99亿元的37.74%,影响还是不小。

除此以外,监管趋严以及国内外的债务和资本市场风险系数出现变化,违约率上升、资本市场波动加大,可能令其投资风险也增加,将考验其风险管理水平。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)